Tín dụng - Ngân hàng

Thông tư 02: Có nên gia hạn tiếp sau 2024?

Thời hạn mới của Thông tư 02 (31/12/2024) vẫn chưa đủ dài để giúp doanh nghiệp, người dân thực sự phục hồi năng lực sản xuất kinh doanh cũng như khả năng chi tiêu.

Sau hơn 01 năm đi vào có hiệu lực, việc Thông tư 02/2023/TT-NHNN (Thông tư 02); được sửa đổi bởi Thông tư 06/2024/TT/NHNN, được ban hành và gia hạn đã giúp tháo gỡ phần nào khó khăn trong công tác xử lý nợ xấu cho các tổ chức tín dụng (TCTD) cũng như làm giảm áp lực trả nợ, tạo điều kiện tiếp cận vốn vay mới cho người dân và doanh nghiệp.

Có thể nói, về tổng thể, hai thông tư được ban hành kịp thời đã có đóng góp tích cực, giúp nền kinh tế trong nước giai đoạn vừa qua có thêm động lực để tiếp tục phục hồi cả từ phía cung (các doanh nghiệp sản xuất kinh doanh) cũng như từ phía cầu (người tiêu dùng).

Tuy nhiên, thời hạn mới của Thông tư 02 (31/12/2024) là vẫn chưa đủ dài để giúp doanh nghiệp cũng như người dân trong nước thực sự phục hồi năng lực sản xuất kinh doanh cũng như khả năng chi tiêu. Nói cách khác, để các TCTD cũng như người vay vốn thật sự tận dụng được những ưu đãi mà thông tư này mang lại nếu Thông tư 02 không được tiếp tục gia hạn.

Thị trường xuất khẩu chưa phục hồi ổn định

Cụ thể, căng thẳng địa chính trị và xung đột vũ trang ở nhiều khu vực trên thế giới năm 2024 đang khiến chi phí sản xuất, nhất là chi phí vận tải, chi phí giá năng lượng, giá lương thực và nhiều nguyên liệu đầu vào tiếp tục biến động khó lường. Thêm vào đó, nhiều nền kinh tế đang có xu hướng gia tăng các biện pháp bảo hộ: Xuất hiện ngày nhiều các hạn chế về thương mại, về cung cấp hàng hóa công nghệ cao, về dịch chuyển vốn xuyên biên giới, cùng với đó là các yêu cầu ngày càng khắt khe về chống bán phá giá, bảo vệ môi trường…

Mặc dù áp lực lạm phát đang có xu hướng hạ nhiệt, Hoa Kỳ và nhiều nền kinh tế phát triển khác vẫn đang duy trì mức lãi suất tương đối cao. Nhiều ngân hàng trung ương tại các nền kinh tế đang phát triển và thị trường mới nổi tiếp tục tiếp tục trì hoãn hoặc làm chậm quá trình nới lỏng tiền tệ. Điều này làm cho chi phí vốn tại các quốc gia này hiện vẫn đang ở mức cao, làm cho các doanh nghiệp vẫn ngần ngại trong việc mở rộng quy mô sản xuất kinh doanh cũng như khiến người tiêu dùng tại các quốc gia này chưa thể tự tin đẩy mạnh chi tiêu.

Theo Báo cáo Triển vọng Kinh tế Thế giới (WEO) tháng 7/2024, IMF nhận định hoạt động kinh tế và thương mại toàn cầu đã mạnh trong năm 2024 nhờ tăng trưởng xuất khẩu mạnh mẽ từ châu Á và các dấu hiệu phục hồi kinh tế đã xuất hiện ở châu Âu. Tuy nhiên, IMF cũng nhận định, đà giảm phát toàn cầu đang chậm lại, báo hiệu những trở ngại cho lộ trình phục hồi của kinh tế toàn cầu trong năm 2024 và lạm phát sẽ chỉ quay về các mức mục tiêu vào cuối năm 2025.

Kinh tế trong nước phục hồi nhưng còn nhiều thách thức

Về mặt tích cực, chất lượng tăng trưởng kinh tế năm 2024 đã được củng cố nhờ sự phục hồi mạnh mẽ trong lĩnh vực sản xuất, tiêu dùng, xuất khẩu và đầu tư trực tiếp nước ngoài (FDI). Tuy nhiên, nền kinh tế trong nước vẫn còn có một số khó khăn, thách thức lớn trong đó có khả năng hấp thụ vốn của nền kinh tế vẫn chưa khởi sắc, tăng trưởng tín dụng thấp so kế hoạch và đặc biệt là tỷ lệ nợ xấu của tại các TCTD tiếp tục có xu hướng tăng, ngay cả khi Thông tư 02 đã có hiệu lực từ tháng 4/2023 và tiếp tục được gia hạn đến 31/12/2024.

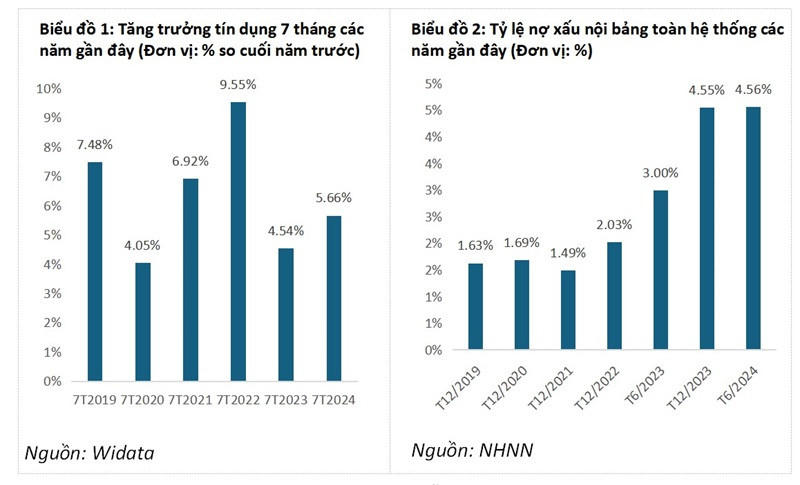

Cụ thể, dù tăng trưởng tín dụng toàn hệ thống đã cao hơn so với mức tăng cùng kỳ năm 2023 nhưng vẫn rất thấp so với kế hoạch. Tính đến cuối tháng 7/2024, dư nợ tín dụng tăng 5,66% so với cuối năm 2023, chỉ đạt hơn 37% so với mức mục tiêu 15% của cả năm. Đây cũng là mức tương đối thấp so với tốc độ tăng trưởng tín dụng cùng kỳ trong các năm gần đây, chỉ cao hơn cùng kỳ năm 2020, 2023 và thấp hơn rất nhiều so với cùng kỳ các năm 2019, 2021, và 2022.

Chúng tôi nhận định, nguyên nhân lớn nhất dẫn đến tín dụng tăng trưởng chậm trong thời gian qua là do hoạt động kinh doanh của doanh nghiệp ở một số ngành, lĩnh vực kinh tế, đặc biệt là bất động sản vẫn chưa thực sự phục hồi đáng kể. Điều này đã khiến các TCTD buộc phải thực hiện chính sách thận trọng tăng dư nợ trong bối cảnh tỷ lệ nợ xấu đang tiếp tục có xu hướng gia tăng.

Thông tin từ NHNN, nợ xấu nội bảng của toàn hệ thống đến cuối tháng 6/2024 là 795.500 tỷ đồng, tăng 5,77% so với cuối năm 2023. Tỷ lệ nợ xấu nội bảng tính đến cuối tháng 6 đang ở mức 4,56%, cao hơn mức 4,55% tại thời điểm cuối năm 2023 và cao hơn nhiều so với mức 2,03% tại cuối năm 2022.

Tổng nợ xấu nội bảng, nợ tại Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) chưa xử lý và nợ tiềm ẩn của hệ thống các tổ chức tín dụng tính đến cuối tháng 6/2024 đã lên đến 6,44% so với tổng dư nợ. Mặc dù tỷ lệ này giảm so với mức 6,90% vào cuối năm 2023, nhưng lại tăng mạnh so với mức 4,21% vào cuối năm 2022 và cao hơn rất nhiều so với tỷ lệ nợ xấu nội bảng 4,56%.

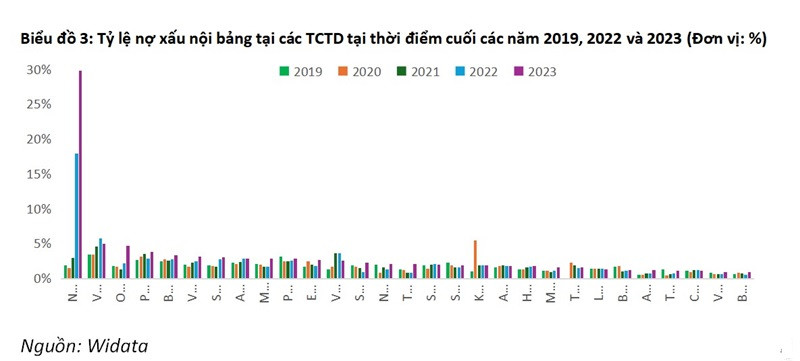

Theo chúng tôi, nguyên nhân khiến cho nợ xấu tăng nhanh trong thời gian qua chủ yếu được tích tụ từ tình hình kinh tế khó khăn trong giai đoạn 2020-2023 khiến nhiều doanh nghiệp và cá nhân gặp khó khăn trong việc trả nợ. Thêm vào đó, công tác xử lý nợ cũng gặp rất nhiều trở ngại do thị trường bất động sản vẫn trầm lắng trong khi bất động sản là tài sản bảo đảm chính cho phần lớn các khoản vay. Ngoài ra, sự kiện Ngân hàng TMCP Sài Gòn (SCB) bị đưa vào diện kiểm soát đặc biệt và các khoản nợ xấu phát sinh từ ngân hàng này cũng làm cho tỷ lệ nợ xấu tăng mạnh.

Không những tỷ lệ nợ xấu tăng cao mà tỷ lệ bao phủ nợ xấu của các TCTD cũng đang giảm mạnh kể từ từ năm 2022 đến nay. Số liệu từ Widata cho thấy, tỷ lệ bao phủ nợ xấu bình quân toàn hệ thống đã giảm từ mức 149% tại cuối quý I năm 2022 xuống mức 81% tại cuối quý II năm 2024. Như vậy, mặc dù đã được tạo điều kiện giữ nguyên nhóm nợ bởi Thông tư 02, các TCTD trong nước hiện vẫn đang gặp rất nhiều khó khăn trong công tác xử lý nợ xấu và duy trì các tỷ lệ an toàn tài chính.

Các luật bất động sản chưa thể tác động ngay

Kể từ ngày 1/8/2024, đồng loạt cả 3 bộ luật quan trọng đối với thị trường bất động sản là Luật Đất đai 2024, Luật Nhà ở 2023, và Luật Kinh doanh bất động sản 2023 bắt đầu có hiệu lực. Đây sẽ là chất xúc tác rất tích cực, bảo đảm tính đồng bộ, thống nhất của hệ thống pháp luật, kịp thời xử lý được các vướng mắc, đáp ứng yêu cầu của người dân và doanh nghiệp, góp phần thúc đẩy sự phục hồi thị trường bất động sản.

Tuy nhiên, các văn bản pháp luật này chưa thể ngay lập tức đi vào thực tiễn cuộc sống do còn phải đợi văn bản hướng dẫn từ các bộ, ngành và các địa phương. Theo thông lệ trước đây, các bước soạn thảo thông tư, nghị định hướng dẫn thường mất 1 đến 2 năm. Trong khi đó, hiện nay các cơ quan hữu quan đang phải soạn thảo rất nhiều nghị định và thông tư đi theo các bộ luật nói trên.

Ngoài ra, những sai phạm và bất cập trong huy động trái phiếu tại các công ty bất động sản trong thời gian vừa qua đã phần nào làm mất lòng tin của nhà đầu tư. Do đó, thị trường bất động sản cũng cần có thêm thời gian để khôi phục được lòng tin của nhà đầu tư cũng như người mua nhà.

Với các vấn đề đã nêu, chúng tôi cho rằng, nếu NHNN không kéo dài thêm thời hạn của Thông tư 02 tại thời điểm cuối năm 2024 thì tỉ lệ nợ xấu sẽ tăng đột biến và gây ra một cú sốc cho cả hệ thống ngân hàng cũng như toàn bộ nền kinh tế.

Cụ thể, khi tỷ lệ nợ xấu tăng cao, các TCTD sẽ phải tăng chi phí trích lập dự phòng tương ứng và lợi nhuận của các TCTD sẽ giảm mạnh. Không những thế, tỷ lệ nợ xấu tăng cùng với lợi nhuận ngành ngân hàng giảm sẽ ảnh hưởng rất tiêu cực tới niềm tin của người dân cũng như các nhà đầu tư trong nước và quốc tế vào hệ thống ngân hàng nói riêng cũng như nền kinh tế nước ta nói chung. Điều này tất nhiên sẽ kéo theo những hệ lụy rất khó lường về tỷ giá, lạm phát, đầu tư trực tiếp, đầu tư gián tiếp và tăng trưởng kinh tế trong trung hạn và dài hạn.

Do đó, đến thời điểm 31/12/2024, đề xuất NHNN cần tiếp tục gia hạn Thông tư 02 thêm ít nhất là 01 năm nữa. Đây là khoảng thời gian cần thiết để kinh tế thế giới cũng như trong nước thực sự đi vào chu kỳ tăng trưởng ổn định, thị trường bất động sản trong nước đạt được độ “ngấm” chính sách, tạo ra tác động lan tỏa thực sự đáng kể đến hoạt động sản xuất, tiêu dùng và khả năng trả nợ của doanh nghiệp và người dân trong nước.