Tín dụng - Ngân hàng

“Bệ phóng” tín dụng tiêu dùng

Cùng với đà phục hồi của nền kinh tế, tín dụng tiêu dùng đang có cơ sở khởi sắc trở lại, đóng góp mạnh mẽ vào tăng trưởng GDP.

Theo các chuyên gia FiinRatings, dư nợ tiêu dùng và cho vay dưới chuẩn trên tổng dư nợ của hệ thống tài chính Việt Nam còn rất thấp (20% so với 70% ở các nước phát triển). Điều này cho thấy dư địa tăng trưởng tín dụng và dịch chuyển cơ cấu dư nợ sang tiêu dùng còn rất lớn.

Tín dụng phục hồi

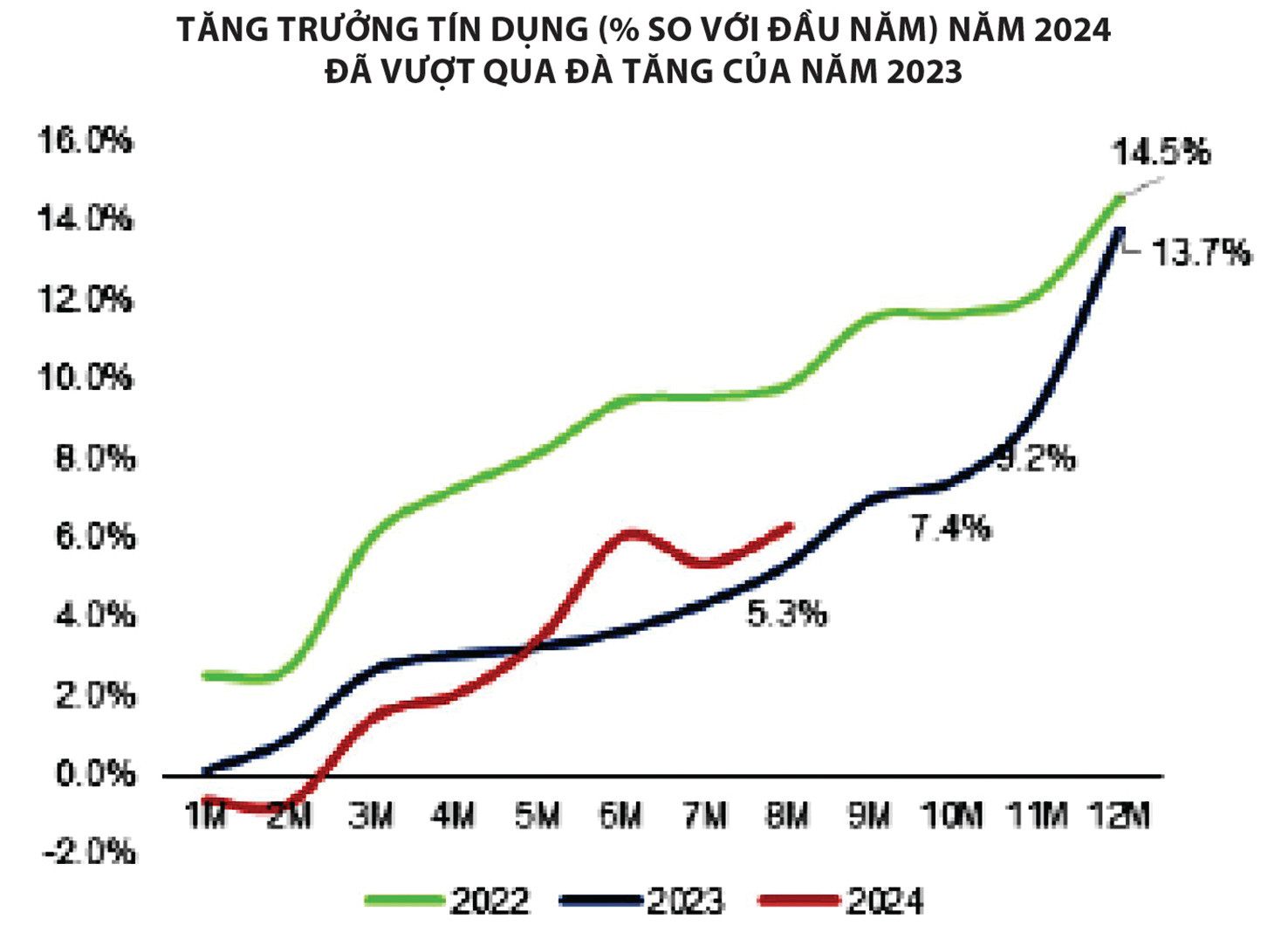

Theo số liệu cập nhật mới nhất của NHNN đến 7/9, dư nợ tín dụng tăng 7,15% (mục tiêu cả năm là 15%). Phó Thống đốc NHNN Đào Minh Tú cho biết, trong những tháng đầu năm, tín dụng tăng trưởng âm, thậm chí âm tới 2% trong 3 tháng đầu năm nay. Từ tháng 4 trở đi, tăng trưởng tín dụng khá tích cực. Tăng trưởng tín dụng trong tháng 7, tháng 8 tích cực hơn. Trong khi đó, ở thời điểm này của năm 2023, tăng trưởng tín dụng mới đạt 5,33%, nhưng vẫn đạt được con số mục tiêu đặt ra là 13,71% vào cuối năm ngoái.

“Tình hình năm nay khởi sắc rất nhiều, tốc độ tăng trưởng trên tất cả các mục được đánh giá rất tích cực, chúng tôi tin rằng chúng ta có khả năng đạt được mục tiêu tăng trưởng tín dụng 15%", Phó Thống đốc Đào Minh Tú nhận định.

Tăng trưởng tín dụng chung khởi sắc là minh chứng tích cực cho thấy đà phục hồi của nền kinh tế đang dần vững chắc hơn, với nhu cầu và khả năng hấp thụ vốn triển vọng hơn, cầu tín dụng có thể được lan tỏa rộng hơn ở mọi ngành. Đây cũng là thời điểm cần các chính sách hậu thuẫn, thúc đẩy khả năng tiếp cận và tăng sức hút cho vốn tín dụng.

Chủ trương lớn

Cuối tháng 8 vừa qua, Thủ tướng Chính phủ Phạm Minh Chính đã ký ban hành Chỉ thị số 29/CT-TTg về việc kích cầu tiêu dùng, hỗ trợ sản xuất, kinh doanh và phát triển thị trường trong nước. Tại Chỉ thị này, Thủ tướng yêu cầu điều hành chính sách tiền tệ nhịp nhàng với tài khoá để hỗ trợ sản xuất kinh doanh, kích thích tiêu dùng nội địa.

Thủ tướng giao NHNN chỉ đạo các TCTD nghiên cứu xây dựng các sản phẩm tín dụng, dịch vụ ngân hàng dành riêng cho lĩnh vực tiêu dùng, tăng cường cho vay phục vụ đời sống, tiêu dùng. Đồng thời, đẩy mạnh triển khai cho vay qua các hình thức điện tử, trực tuyến; đơn giản hóa thủ tục vay vốn, vay tiêu dùng, tạo điều kiện thuận lợi cho người dân, doanh nghiệp trong tiếp cận vốn vay.

Trước đó, tại Chỉ thị 28/CT-TTg, Thủ tướng Chính phủ cũng yêu cầu các bộ, ngành liên quan phối hợp đưa ra các giải pháp tạo điều kiện cho các doanh nghiệp đầu tư sản xuất vật liệu xây dựng. Theo đó, việc triển khai các giải pháp tăng trưởng tín dụng, hướng tín dụng vào sản xuất, kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng đang được định hướng hết sức cụ thể. Các mũi nhọn - động lực tăng trưởng đầu tư công - với sự hỗ trợ thuận lợi của vật liệu xây dựng và tiêu dùng - đều được định hướng gỡ vướng, kích cầu tín dụng.

Lực đẩy tín dụng tiêu dùng

Theo SSI Research, mặc dù tiêu dùng trong nước chưa hoàn toàn phục hồi, nhưng điểm tích cực và có thể là tín hiệu sớm cho sự trở lại của tiêu dùng nội địa, đó là tăng trưởng nhập khẩu hàng tiêu dùng (8 tháng tăng 16,3% so với cùng kỳ năm ngoái), và sự gia tăng trong sản lượng sản xuất ô tô và xe máy (tăng 8%). Bán lẻ tăng trưởng, du lịch vẫn tăng trưởng dù du lịch quốc tế còn chậm, nhưng sẽ triển vọng hơn khi mùa thấp điểm sắp kết thúc.

Bên cạnh đó, sự linh hoạt của chính sách tài khóa (với các hỗ trợ thuế, phí và đặc biệt từ 1/9 - 30/11/2024, lệ phí trước bạ với ô tô sản xuất, lắp ráp trong nước sẽ được giảm 50%) cùng chính sách tiền tệ sẽ không chỉ hướng đến ổn định kinh tế vĩ mô, kiểm soát lạm phát, bảo đảm các cân đối lớn của nền kinh tế; mà trên hết thực hiện thúc đẩy tăng trưởng hướng về chỉ tiêu cao 7%.

Một thuận lợi đối với các TCTD là việc NHNN cho phép chủ động điều chỉnh nới room tín dụng trên cơ sở “bảng điểm” cụ thể. Các nhà băng đã có tăng trưởng tín dụng như LPBank, Techcombank, ACB, và HDBank có cơ sở để khai thác hết dư địa trong tệp khách hàng chất lượng ở thị phần hiện hữu và tiếp cận mới. Nhóm này đều có điều kiện mở rộng cho vay tiêu dùng, đặc biệt Techcombank gắn với hệ sinh thái Masan và Vingroup; HDBank với Vietjet Air và HD Saison. Trong khi đó, các TCTD có tăng trưởng tín dụng thấp cũng bắt buộc có động lực chạy đua cạnh tranh để giữ room tăng trưởng và đạt các chỉ tiêu lợi nhuận, tài sản.

Ngoài ra, lãi suất cho vay thấp cũng tạo lực hấp dẫn kích thích nhu cầu vay. Phó Thống đốc NHNN Đào Minh Tú cho biết lãi suất hiện đã giảm khá tích cực. Lãi suất cho vay những khoản mới trung bình là 6,23%/năm, giảm 0,86% so với cuối năm 2023.

Ghi nhận trên thị trường cho thấy, từ đầu năm cho đến quý III/2024, các ngân hàng vẫn thúc đẩy cho vay tín dụng tiêu dùng với giá vốn rất thấp. Ngoài Vietcombank, Agribank, BIDV…, còn có sự tham gia ngày càng mạnh dạn về giảm giá vốn vay của khối ngân hàng tư nhân quy mô vừa, nhỏ, có mảng bán lẻ mạnh và đầu tư số hóa như OCB, VIB, hay EIB…, hứa hẹn một cuộc đua mới trong chiến lược tiếp cận, khai thác dữ liệu khách hàng với bán lẻ, tiêu dùng.

Điều kiện thuận lợi khách quan và định hướng thúc đẩy tín dụng tiêu dùng đều đã có. Các TCTD sẽ làm thế nào để tăng tốc tín dụng nói chung và cho vay tiêu dùng nói riêng. Song xa hơn, làm thế nào để hướng đến bền vững, khi bớt sự phụ thuộc vào tín dụng bất động sản; đặc biệt nếu tách bạch tín dụng tiêu dùng bất động sản khỏi các chương trình cho vay tiêu dùng, mới là bài toán khó.