Tín dụng - Ngân hàng

“Đòn bẩy” tăng trưởng tín dụng

Điều kiện để tiếp tục duy trì và mở rộng nới lỏng tiền tệ, thúc đẩy tăng trưởng tín dụng nhằm hỗ trợ tăng trưởng kinh tế theo kịch bản cao đã sẵn sàng.

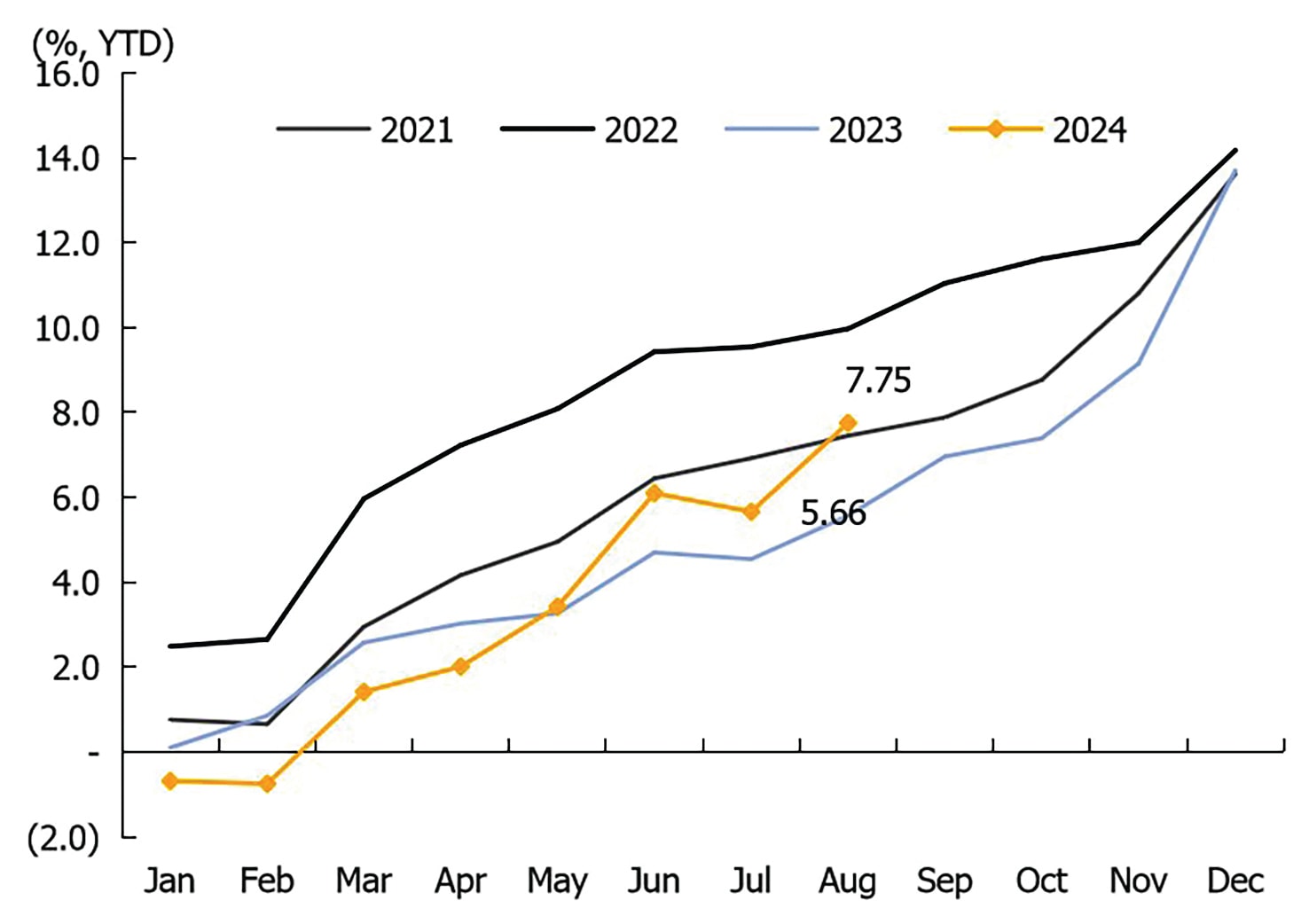

Mặc dù đến ngày 7/09, dư nợ tín dụng mới chỉ tăng 7,15%, còn rất xa mục tiêu cả năm là 15%, nhưng khả năng đạt mục tiêu đang rất cao, khi các điều kiện, dư địa cho nới lỏng tiền tệ ngày càng tốt hơn.

Tiếp tục nới lỏng tiền tệ

Ngày 16/09 vừa qua, Ngân hàng Nhà nước (NHNN) đã giảm 25 điểm phần trăm lãi suất OMO xuống còn 4%/năm. Đây là lần thứ hai NHNN giảm lãi suất OMO trong vòng hơn 1 tháng qua. Trước đó, NHNN đã hạ loại lãi suất này từ 4,5%/năm xuống 4,25%/năm trong phiên giao dịch ngày 5/8.

Động thái của NHNN diễn ra trong bối cảnh VND đã phục hồi 3,1% so với USD từ mức thấp nhất trong quý II/2024, trong khi CPI tháng 8 cũng giảm xuống còn 3,45% so với cùng kỳ năm ngoái.

Theo ông Nguyễn Thanh Lâm, Giám đốc Phân tích Khách hàng cá nhân, Maybank Investment Bank (MSVN), quan điểm nới lỏng tiền tệ của NHNN được đưa ra khi FED cắt giảm lãi suất lần đầu tiên kể từ dịch COVID-19.

“Chúng tôi dự báo lãi suất tiền gửi ngân hàng sẽ ổn định ở mức hiện tại trong thời gian tới sau khi tăng 40-50 điểm cơ bản trong nửa đầu năm nay. Chúng tôi cũng duy trì dự báo tăng trưởng tín dụng cho năm tài chính 2024 ở mức 15% so với cùng kỳ năm trước”, ông Lâm cho biết.

Bên cạnh dư địa duy trì và đẩy manh hiện thực quan điểm nới lỏng tiền tệ, một yếu tố khiến các chuyên gia tin rằng sẽ thuận lợi trong tăng tốc cung tín dụng ra thị trường, đó là vào những tháng cuối năm, theo chu kỳ, nhu cầu vốn của nền kinh tế sẽ tăng rất mạnh. Tăng trưởng tín dụng ở quý cuối năm, thậm chí riêng tháng cuối năm có thể tăng cao gấp 2 lần so với quý trước, 3 lần so với tháng liền trước (năm 2023 là một minh chứng với nhịp diễn biến tăng trưởng tín dụng đang được lặp lại kịch bản ở năm nay).

Ngoài ra, một yếu tố bất lợi tác động tiêu cực đến đời sống kinh tế của người dân và tăng trưởng GDP, theo thống kê của Bộ Kế hoạch và Đầu tư, là bão số 3 gây giảm 0,15% GDP. Đây cũng là yếu tố khiến gánh nặng hỗ trợ tăng trưởng kinh tế đặt lên hệ thống tín dụng sẽ còn cao hơn. Theo đó, các đòn bẩy cho tăng trưởng GDP để đảm bảo mục tiêu chung như tín dụng, đầu tư công, đều sẽ phải tăng lực.

Sẵn sàng với các trọng tâm cho vay

Dự báo không gồm tác động của bão lũ, bà Hoàng Việt Phương, Giám đốc Trung tâm Phân tích và Tư vấn Đầu tư Công ty Chứng khoán SSI cho rằng, tăng trưởng GDP năm 2024 có khả năng vượt mục tiêu của Chính phủ, và trọng tâm chính sách có thể tập trung hơn vào ổn định kinh tế vĩ mô và thúc đẩy tiêu dùng nội địa. Như vậy, nếu tính cả tác động bão lũ và gánh nặng đảm bảo mục tiêu GDP, việc thúc đẩy tiêu dùng nội địa sẽ đi cùng thời điểm đón nhu cầu vốn và khả năng hấp thụ vốn cải thiện.

Từ phía nội tại của khối cho vay, sự cạnh tranh tín dụng theo hướng giữ giá vốn thấp được cho là hỗ trợ thiết thực, giúp tín dụng thuận lợi hơn khi ra thị trường. Điều này đồng nghĩa phía được lợi chính là người tiêu dùng, người vay vốn. Hiện cả ngân hàng và công ty tài chính đều đang cố gắng tạo ra sự thuận lợi, cũng như khai thác tối đa nhu cầu vốn ở các ưu tiên trọng tâm.

Đối với tiêu dùng, khối công ty tài chính chuyên cho vay tiêu dùng ghi nhận có một thuận lợi đáng kể là đã bắt đầu có sự phục hồi về tăng trưởng cho vay, cũng như giảm tỷ lệ nợ xấu và lợi nhuận trở nên tích cực hơn trong nửa đầu 2024. Báo cáo tài chính nhóm dẫn đầu về lợi nhuận của nhóm tài chính tiêu dùng gồm có EVN Finance, HD Saison, Home Credit hay công ty chiếm thị phần lớn trong cho vay dưới chuẩn F88 đều phản ánh rõ xu hướng qua các chỉ số tài chính với phục hồi dần của sức mua và sự cải thiện thu nhập - chi tiêu trong nền kinh tế.

Bên cạnh đó, các công ty tài chính còn lỗ lũy kế như FeCredit, Shinhan Finance, Mirae Asset Finance cũng đã có lãi trong quý và giảm lỗ lũy kế, cho thấy sự tích cực trở lại của tốc độ cho vay và cải thiện chỉ số. Trong khi đó, sự suy giảm của nhóm các công ty như MCredit, Viet Credit… tiếp tục vẽ nét xám phân hóa trong bức tranh cho vay tiêu dùng, với mảng khả năng trả nợ còn thấp, nhu cầu vay mới thận trọng.

Điểm sáng chung trong bức tranh này là dù ở công ty lỗ hay công ty ghi lãi, xu hướng chung về lắng nghe khách hàng và thực hiện cơ cấu miễn giảm lãi suất, giãn nợ… không chỉ có ý nghĩa hỗ trợ cho khách hàng trong ngắn hạn; mà từ chính các công ty, việc giãn nợ, xóa nợ, cải thiện tỷ lệ nợ xấu… cũng đã và đang là chủ động để mở rộng dư địa cho vay trở lại tốt hơn.

Ngoài ra, việc làm sạch cơ sở dữ liệu theo Đề án 06 của NHNN và Bộ Công an đã có những kết quả đáng kể. Đây là cơ sở cho các đề xuất kết nối để các bên cho vay tiêu dùng cải thiện đánh giá tín nhiệm và chất lượng tín dụng; đồng thời sẽ là căn cơ cho các tổ chức phát huy giá trị của Thông tư 12/2024/TT-NHNN, với sự “cởi mở” điều kiện trong duyệt cho vay các khoản tín dụng nhỏ “góp gió thành bão”.

Tăng tốc từ tín dụng tiêu dùng được kỳ vọng đóng góp đáng kể vào tăng trưởng tín dụng khi không ít ngân hàng hiện cũng đã có dư nợ cho vay kinh doanh bất động sản cao. Việc dịch chuyển sang cho vay tiêu dùng bất động sản là tất yếu và thực tế đang là hướng được các ngân hàng thúc đẩy.