Tín dụng - Ngân hàng

Vì sao vốn xanh vừa thiếu, vừa yếu giải ngân?

Mặc dù các doanh nghiệp khẳng định xu hướng chuyển đổi xanh là tất yếu, song không phải doanh nghiệp nào bán hàng “xanh”, cũng sẵn sàng ký cam kết thực hành ESG với ngân hàng.

2 mục tiêu chính của vốn xanh

Quá trình chuyển đổi xanh mang đến cho các bên cơ hội, nhưng có cả rủi ro. Theo bà Nguyễn Thị Thu Hà, Đại học Kinh tế TPHCM (UEH), trong các sản phẩm dịch vụ hiện có, có phục vụ mục tiêu này không và đáp ứng thế nào - Câu trả lời là chưa được và cần nhiều sản phẩm mới hơn để đáp ứng nhu cầu này. Do vậy, cần chuẩn bị các nguồn vốn đa dạng để hỗ trợ cho doanh nghiệp chuyển đổi sang sản xuất bền vững.

Theo bà Thu Hà, việc sẵn sàng vốn đa đạng hướng đến 2 mục tiêu chính để hỗ trợ doanh nghiệp. Thứ nhất, hỗ trợ doanh nghiệp, đặc biệt là doanh nghiệp nhỏ và vừa trong chuyển đổi sang sản xuất xanh, ít phát thải. Thứ hai, nuôi dưỡng thế hệ doanh nghiệp mới. Đó là các startup công nghệ khí hậu để họ có thể tăng trưởng.

Để làm được điều này, Ths. Nguyễn Thị Thu Hà phân tích: "Dòng vốn không chỉ đến từ ngân hàng mà còn từ quỹ đầu tư mạo hiểm, các nhà tài trợ tổ chức, nhà đầu tư thiên thần và các tổ chức tài chính phát triển (DFI). Đồng thời, nhìn nhận xu hướng hợp tác chéo giữa các nguồn vốn công và tư, giúp giảm rủi ro và thu hút đầu tư vào các dự án khí hậu".

Đón và hòa nhịp xu hướng chuyển đổi xanh, thực hành ESG, các doanh nghiệp đã và đang tìm cơ hội tiếp cận các nguồn tài chính khí hậu, tài chính phát triển bền vững (gọi tắt là “vốn xanh”). Tuy nhiên, do phần lớn doanh nghiệp ở Việt Nam vẫn phụ thuộc vào tín dụng, do đó, tín dụng xanh cũng vẫn đang là nguồn được mong đợi hơn cả.

Ông Vũ Mạnh Hùng, Chủ tịch Tập đoàn Hùng Nhơn - một tập đoàn nông nghiệp tiên phong mô hình kinh tế xanh, bền vững, bày tỏ: "Mô hình kinh tế xanh trong lĩnh vực nông nghiệp không chỉ đơn giản là bắt tay với các đối tác ngoại. Điều cần nhất là chúng ta phải tầm nhìn dài hạn từ 10-20 năm. Bởi trong ngắn hạn, dự án có thể không có lãi, nhưng hiệu quả trong dài hạn là rất lớn".

Theo ông Vũ Mạnh Hùng, hiện các dự án của Hùng Nhơn đều ứng dụng công nghệ tiên tiến với quy trình khép kín từ con giống, thức ăn, cho đến chế biến giết mổ theo tiêu chuẩn, ISO, Global GAP & các tiêu chuẩn chuyên ngành quốc tế. Đặc biệt, các dự án của Hùng Nhơn đều sử dụng hệ thống điện năng lượng mặt trời nối lưới, sử dụng 30% điện sạch, giảm phát thải một lượng lớn CO2 so với sử dụng nguồn điện truyền thống.

"Theo chiến lược phát triển mô hình kinh tế xanh tầm nhìn đến năm 2030, chúng tôi sẽ đầu tư xây dựng các trang trại chăn nuôi quy mô lớn, hiện đại, đạt các tiêu chuẩn xuất khẩu. Doanh thu của mô hình này ước đạt 2 tỷ USD vào năm 2030", Chủ tịch Tập đoàn Hùng Nhơn chia sẻ.

Ngân hàng cần doanh nghiệp cam kết

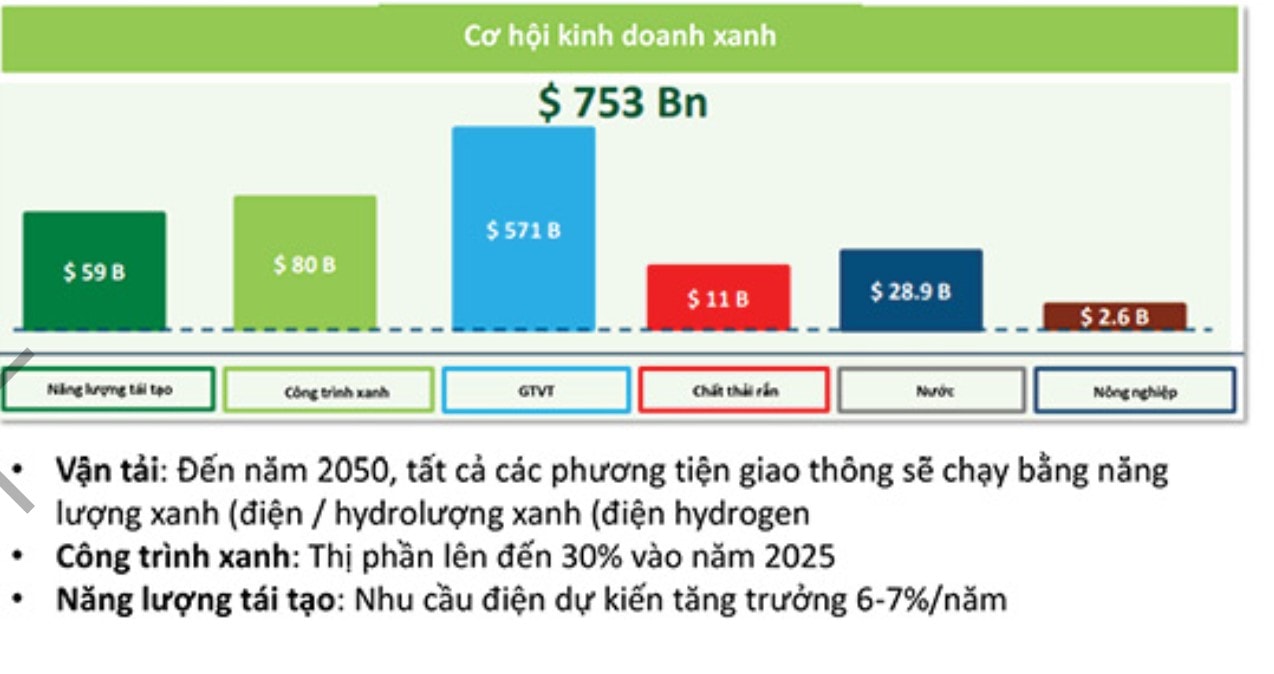

Để có cơ hội kinh doanh xanh, hướng đến đạt được các mục tiêu kinh tế xanh, dĩ nhiên Hùng Nhơn hay rất nhiều doanh nghiệp khác, ở các lĩnh vực khác đều mong được tiếp cận vốn.

Chia sẻ tại hội thảo về Tài chính xanh do báo SGGP và BSA tổ chức, ông Trần Hoài Phương, Giám đốc khối khách hàng doanh nghiệp của HDBank cho biết: “Chúng tôi may mắn tiếp cận với nhiều định chế tài chính nước ngoài, họ đều mong muốn các doanh nghiệp phát triển theo hướng xanh. HDBank có vốn từ các định chế tài chính này, hiểu được mong muốn của họ, từ đó có kinh nghiệm thuyết phục các doanh nghiệp đi theo hướng chuyển đổi xanh”.

Ông Phương khẳng định ngoài nguồn tài chính xanh được tài trợ từ các định chế đạt nửa tỷ USD để sẵn sàng giải ngân cho các doanh nghiệp, HDBank còn có vốn từ trái phiếu xanh. Đặc biệt trong nhiều năm qua, HDBank tuân thủ mọi tiêu chuẩn, tiêu chí về thẩm định tài chính xanh. Tất cả tín dụng xanh dành cho khách hàng đều đánh giá rủi ro tài chính + rủi ro về môi trường xã hội, thậm chí ngân hàng phải chấp nhận có trở lực, mất khách hàng, mất doanh số của chi nhánh khi khách hàng không đạt được các tiêu chí này.

HDBank bên cạnh đó, cũng xây dựng đội ngũ chuyên nghiệp, phối hợp cùng tư vấn của IFC, có danh sách khách hàng tiềm năng như năng lượng mặt trời, điện rác, nông nghiệp, ngoài ra là các doanh nghiệp đã đầu tư chuyển đổi xanh ví dụ như dệt may. Tuy nhiên, theo ông Phương, không phải cứ khách hàng bán hàng xanh, sản phẩm gắn mác xanh thì đã đúng là doanh nghiệp xanh. "Chúng tôi có những khách hàng như vậy, nhưng họ lại không cam kết về môi trường xã hội, do đó việc cho vay, giải ngân vốn xanh là không dễ. Ngân hàng không cần phải doanh nghiệp xanh ngay rồi mới cho vay vốn, mà là cần doanh nghiệp cam kết về chuyển đổi, thực thi EGS, thực thi trách nhiệm môi trường, xã hội”, ông Phương nói thêm với DĐDN.

"Để tiếp cận được nguồn vốn xanh, doanh nghiệp phải chủ động chuyển đổi xanh và phải trình bày được mô hình xanh mà mình đang theo đuổi với các ngân hàng. Chẳng hạn, doanh nghiệp xuất khẩu đặc biệt là giày, trên mái nhà phân xưởng là điện mặt trời. Chính họ phải chủ động giữ các khách hàng và tìm kiếm các đối tác liên quan", Giám đốc Khối khách hàng doanh nghiệp HDBank nhấn mạnh.

Ông Lê Đăng Khoa, Giám đốc Khối khách hàng doanh nghiệp của ngân hàng OCB cũng nhìn nhận, phát triển tín dụng xanh là một hành trình dài. Theo đó, có ba chủ thể chính trong hành trình này.

Về cơ quan quản lý, OCB mong cơ quan quản lý có chính sách cụ thể, tổng thể hơn để giúp các bên liên quan dễ ứng xử trong các tình huống cụ thể. Như định nghĩa tài sản nào là tài sản xanh, vì chưa có nên ngân hàng khó xử trong nhiều tình huống, ông Khoa nêu.

Cùng với đó, Giám đốc Khối khách hàng doanh nghiệp OCB mong muốn về phía khách hàng, doanh nghiệp hiểu đây là xu hướng tất yếu, đi theo hướng rõ ràng minh bạch hơn.

Về phía ngân hàng, cái khó đôi khi là phải đánh đổi lợi nhuận ngắn hạn. Tới đây, OCB cũng có chương trình cho các start-up, đóng góp nhiều cho hành trình xanh. "Ngân hàng cam kết đồng hành cụ thể, không phải đợi mọi thứ trọn vẹn rồi mới làm", ông Khoa nói.

Chỉ báo chuyển đổi xanh từ tín dụng

Nhìn rộng hơn, GS, TS Trần Ngọc Thơ, Thành viên Hội đồng tư vấn Chính sách tài chính tiền tệ Quốc gia, cảnh báo hiện luật chưa đề cập đến việc bảo vệ rủi ro liên quan đến khí hậu.

Theo ông, phát triển tín dụng xanh dài hạn thì rủi ro pháp lý lớn. Nếu Quốc hội không ghi vào Luật Ngân hàng Nhà nước về bảo đảm các "cú sốc" trước biến đổi khí hậu thì khó để ngành cho vay xanh phát triển mạnh, bởi chỉ số rủi ro sẽ cao hơn. Do đó, cần phải có sự vào cuộc của Chính phủ và không chỉ nhiệm vụ của Ngân hàng Nhà nước, mà của tất cả. Từ đó mới đẩy được tín dụng xanh như chúng ta mong muốn.

TS Trần Du Lịch nhận định, chỉ khi nào tín dụng xanh của nền kinh tế, từ khoảng 3-4% (mức đang được NHNN thống kê hiện tại) lên 30-40% tổng dư nợ tín dụng, thì sự chuyển biến kinh tế xanh mới được đánh giá là kết quả tốt. Đây cũng là chỉ báo quan trọng đánh giá sự chuyển đổi xanh.