Tài chính doanh nghiệp

Thách thức trung hạn với Sabeco (SAB)

Tổng Công ty Bia Rượu Nước giải khát (Sabeco, HOSE: SAB) sẽ đối mặt với rủi ro trong trung hạn khi Bộ Tài chính đề xuất 2 phương án thuế tiêu thụ đặc biệt (TTĐB).

Thị trường tiêu thụ bia chưa hoàn toàn lấy lại đà tăng trưởng tích cực, song SAB có câu chuyện riêng hỗ trợ kết quả kinh doanh và giá cổ phiếu.

Xu hướng tiêu dùng

Các yếu tố hỗ trợ cho kết quả kinh doanh của SAB từ nay đến cuối năm 2024, trước hết là khả năng thích ứng Nghị định 100/2019 về xử phạt người tham gia giao thông có nồng độ cồn. Theo đánh giá chung, quy định này đang và vẫn sẽ hạn chế việc tiêu thụ bia rượu tại các hàng quán ăn.

Tuy nhiên, việc xoay chuyển chiến lược tiếp thị để đẩy mạnh tiêu thụ ngoài kênh hàng quán của các doanh nghiệp bia ngày càng đa dạng hơn. Trong khi nhiều “ông lớn” như Heineken hướng đến phát triển đồ uống có cồn, SAB đã lựa chọn bán hàng trên kênh thương mại điện tử theo đúng xu hướng mới. Công ty này đã mở gian hàng trên Shopee Mall từ tháng 11/2023 và ghi nhận tăng trưởng tiêu thụ qua kênh này ngày càng tích cực hơn.

Tuy nhiên, chiến lược tiếp thị luôn phải gắn cùng sản phẩm. Việc đẩy mạnh tiêu thụ qua kênh mainstream, kênh của giới trẻ ưa chuộng, đòi hỏi sản phẩm phải tiếp tục bình dân hóa, giữ giá rẻ.

Dù vậy, việc SAB đặt chân lên kênh mainstream được đánh giá là sự thích ứng nhanh nhạy. Kênh này về lâu dài, được kỳ vọng sẽ mở rộng hơn khả năng tiếp cận và đóng góp cho doanh thu, bên cạnh kỳ vọng về khả năng sửa đổi Nghị định 100/2019, hiện đã có dự thảo, cho phù hợp thực tế.

Bên cạnh đó, trên kênh phân phối truyền thống, Ban lãnh đạo SAB cho biết đã giành được thị phần trong 9 tháng đầu năm 2024, nhờ các khu vực nông thôn với số lượng điểm phân phối và doanh thu trên mỗi điểm phân phối tăng.

Ngoài ra, xu hướng tiêu dùng mua sắm mùa lễ tết, đang kích cầu tiêu dùng, được SAB kỳ vọng sẽ có không gian để tăng trưởng sản lượng bán bia.

Thách thức phía trước

SAB đang đặt mục tiêu thâu tóm CTCP Tập đoàn Bia Sài Gòn - Bình Tây (Sabibeco, UPCoM: SBB, công ty liên kết mà SAB nắm giữ 22,7% cổ phần). Ban lãnh đạo SAB kỳ vọng hoàn tất thương vụ thâu tóm để tăng tỷ lệ sở hữu tại Sabibeco từ 22,7% lên 65,9% vào tháng 1/2025.

Theo Vietcap, sau khi hợp nhất, SAB dự kiến sẽ (1) ghi nhận lợi ích tài chính ngay lập tức, và (2) khai thác công suất dư thừa của Sabibeco. Trong khi đó, việc ghi nhận hiệu quả chi phí từ giá trị cộng hưởng từ thương vụ có thể cần thời gian.

Ngoài ra, trong khi mọi thứ đang dần suôn sẻ hơn thì SAB có một thách thức xa hơn vào 2025, khi đề xuất tăng thuế TTĐB được xem là rủi ro trong trung hạn. Bộ Tài chính đề xuất 2 phương án tăng thuế TTĐB. Đối với phương án 1, đề xuất tăng thuế TTĐB từ 65% lên 70% vào năm 2026 và 5% mỗi năm đến năm 2030. SAB cho biết đang cùng Hiệp hội Bia - Rượu - Nước giải khát Việt Nam (VBA) kiến nghị áp dụng phương án 1 mà Bộ Tài chính đề xuất, tuy nhiên, cam kết sẽ chuyển hết sang giá cho người tiêu dùng dù bất kỳ phương án nào được thông qua.

Ở phương án 2, đề xuất tăng thuế TTĐB từ 65% lên 80% vào năm 2026 và 5% mỗi năm đến năm 2030, SAB được đánh giá sẽ gặp rủi ro lớn hơn. Dù là phương án nào, các chuyên gia cũng cho rằng việc áp thuế này sẽ làm suy giảm giá trị tăng thêm của ngành bia, trong đó có SAB với 26 nhà máy bia trên cả nước.

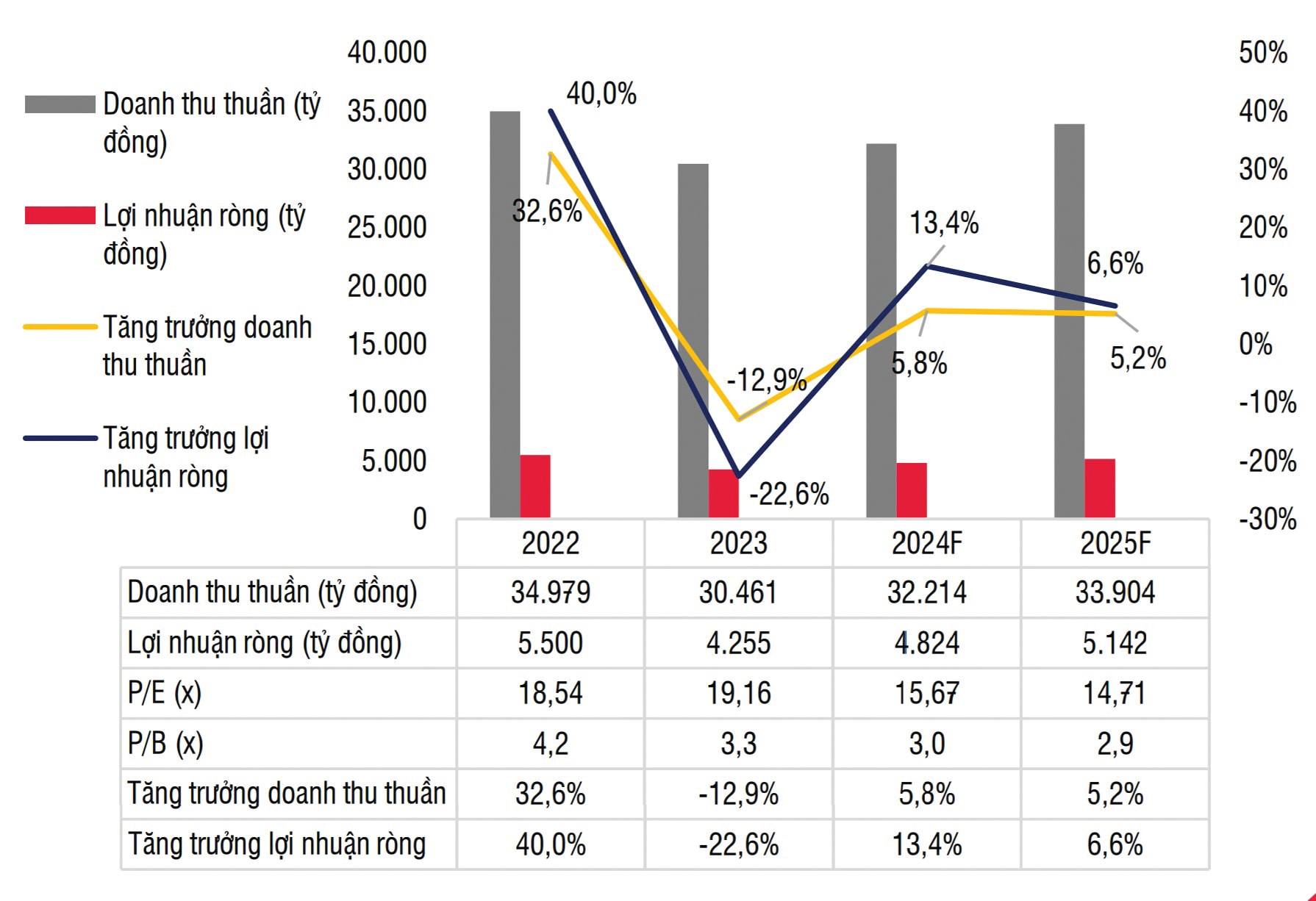

3.504 tỷ đồng là lợi nhuận ròng 9 tháng đầu năm 2024 của SAB, tăng 6,6% so với cùng kỳ năm 2023.