Chứng khoán

Thách thức các nhóm ngành trên thị trường chứng khoán năm 2025

Năm 2025, các nhóm ngành hầu hết có rủi ro, sóng gió nhất định từ quốc tế nhưng với động lực nội tại mạnh, có nhiều cơ hội cho một nửa ngành nghề trên TTCK.

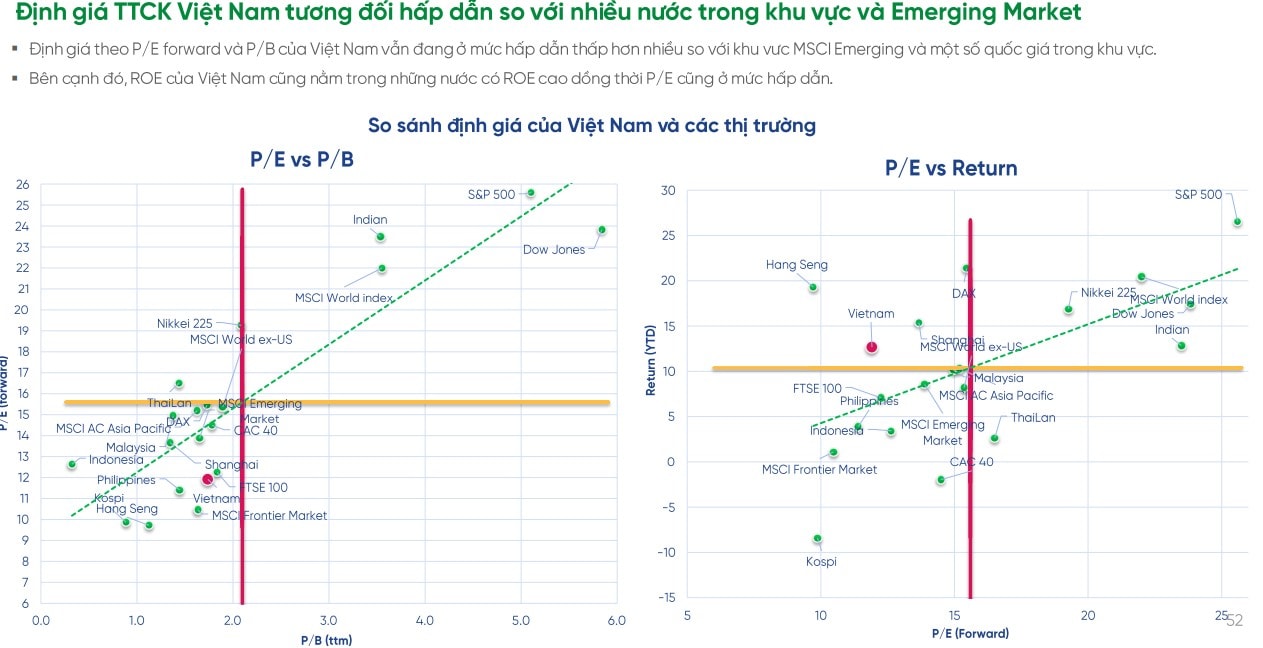

Theo dữ liệu thị trường chứng khoán (TTCK), hiện tại 9/16 ngành cấp 2 có mức P/E dưới mức bình quân 8 năm, 14/16 ngành cấp 2 có mức P/B dưới bình quân 8 năm, 5-6 ngành có mức P/B và P/E sát 8 năm vừa qua. Định giá các ngành nghề niêm yết có mức hấp dẫn cho trung, dài hạn.

Năm 2024, một nửa ngành nghề trong 18 năm khả quan, tăng trưởng 2 con số trở lên. Năm 2025, hầu hết có rủi ro, sóng gió nhất định từ quốc tế nhưng động lực nội tại mạnh, có nhiều cơ hội cho một nửa ngành nghề, ông Đào Hồng Dương - Giám đốc phân tích Ngành và Cổ phiếu – VPBankS Research, nhận định.

Một nửa ngành nghề có cơ hội, đồng nghĩa 8 ngành nghề có triển vọng trong 2024-2025 được dự báo gồm:

Ngân hàng: Duy trì tích cực, tăng trưởng lợi nhuận 18% cho năm 2025. Tăng trưởng lợi nhuận sau thuế toàn ngành 2024 chưa đến 16%.

Chứng khoán: Tăng trưởng quy mô đang tạo nền tảng cho bứt phá lợi nhuận, trong đó lợi nhuận dịch vụ tăng vọt.

Bất động sản KCN: Chìa khóa nằm ở nguồn cung. 9 tháng 2024, phía Nam không có nguồn cung mới; phía Bắc có 330ha ở Hưng Yên, giá thuê tăng 17% trên mức bình quân 6%. Khi nhu cầu luôn có, nguồn cung xuất hiện sẽ thúc đẩy thị trường.

Bất động sản dân cư: Phân hóa mạnh mẽ với các doanh nghiệp phát triển dự án.

Ngành thép: Cơ hội lớn, thách thức lớn, phụ thuộc vào bất động sản và chính sách bảo hộ thương mại.

Ngành bán lẻ: Đang quay trở lại chu kỳ tăng trưởng ổn định sau giai đoạn tái cấu trúc.

Ngành dầu khí: Thách thức từ thị trường quốc tế nhưng lạc quan với động lực nội tại.

Ngành cảng biển: Sức ép cạnh tranh gay gắt nhưng chu kỳ cực lớn.

Ngoài ra, ông Dương lưu ý chi tiết, năm 2025, dự phóng ngành ngân hàng tăng trưởng LNST 17,7% cho năm 2025 (năm 2024 là 15,7%). Dự phóng này khá tương đồng với một số dự phóng các CTCK đưa ra cho nhóm ngành chiếm hơn 40% vốn hóa thị trường và chiếm giá trị lớn trong rổ VN30 hiện nay.

Ngành chứng khoán dự phóng đạt 26.600 tỷ lợi nhuận toàn ngành, tăng 15%. Ngành bất động sản khu công nghiệp tăng 30%, kỳ vọng đưa nguồn cung vào quý I và II/2025. Ngành bất động sản dân cư tăng 4%. Ngành thép tăng hơn 90%, khoảng 19.000 tỷ đồng. Ngành bán lẻ sau năm 2024 bứt phá lợi nhuận thì 2025 tăng bình ổn 16%. Ngành dầu khí tăng 21%, ngành cảng biển 10%.

Một số thách thức chính với các ngành

Ngân hàng năm 2024 chứng kiến tăng trưởng lợi nhuận ổn định, 2025 áp lực NIM giảm diễn ra do xu hướng điều hành chính sách tiền tệ yêu cầu giảm lãi cho vay, áp lực cạnh tranh giữa các ngân hàng, nhu cầu tín dụng bán lẻ còn yếu và chi phí huy động đã chạm đáy.

Áp lực chi phí huy động giới hạn sự phục hồi của NIM. Lãi suất huy động đã chạm đáy quý III và tăng nhẹ trở lại do nhu cầu vốn cho sự tăng trưởng tín dụng và áp lực tỷ giá. Mặt bằng lãi suất huy động 6 tháng, 9 tháng và 12 tháng đã nhích nhẹ. Nền lãi suất huy động sẽ không tăng thêm nữa. Tóm lại, áp lực NIM trong năm 2025 sẽ giảm lợi nhuận của các NH.

Tốc độ hình thành nợ xấu đang giảm, thông qua tốc độ nợ tăng nhóm 2 và nhóm 4. Nợ nhóm 2 đã giảm quý thứ 2 liên tiếp cho thấy xu hướng hình thành nợ xấu chững lại. Tổng nợ xấu toàn ngành đi ngang ở mức 2,2%. Tỷ lệ bao phủ nợ xấu (khoảng 80%) có dấu hiệu chạm đáy nhưng đã giảm đáng kể trong giai đoạn từ cuối 2022 đến nay, VPBankS nhận định.

Ngành chứng khoán ghi nhận thị trường có điều chỉnh trong quý III, thanh khoản giảm tác động doanh thu ngành. Tổng doanh thu ngành giảm nhưng lợi nhuận đi ngang và tăng trưởng trên 20% trong 9 tháng so với cùng kỳ, đóng góp từ cho vay margin và ứng tiền mặt.

Margin toàn thị trường cao kỷ lục tạo động lực cho lợi nhuận ngành. Margin toàn thị trường là 232.000 tỷ đồng, tăng 20% so với thời kỳ Covid. "Chúng tôi không thấy rủi ro, thị trường đang ở giai đoạn tăng trưởng. Nếu VN-Index đạt 1.300 - 1.350 điểm, margin 232.000 tỷ đồng thì tỷ lệ margin/vốn hóa thị trường thì chỉ dao động 3,2%, tạo lợi nhuận vững chắc cho ngành. Tốc độ tăng trưởng về tổng tài sản các CTCK được tài trợ bằng vốn chủ sở hữu và các đợt tăng vốn khác", ông Đào Hồng Dương phân tích.

Ngành bất động sản KCN: Dòng vốn FDI tích lũy của 2024 là 21-22 tỷ USD trong 11 tháng, tích lũy cho công nghiệp chế biến chế tạo (80% cho thuê đất KCN). Điều này phản ánh 2 yếu tố là xu hướng Trung Quốc +1 và đa dạng hóa chuỗi cung ứng của nhiều nhà đầu tư lớn diễn ra ngày càng mạnh hơn. Xu hướng 2025 lĩnh vực thu hút chủ lực FDI là điện tử, linh kiện điện tử ở phía Bắc; phía Nam là sản phẩm từ cao su, nhựa, FMCG, vật liệu xây dựng, dệt may…

Theo VPBankS, xu hướng 2025 sẽ dựa trên hiệu ứng quyết định 227 của Thủ tướng Chính phủ, đã bổ sung nguồn cung tương đối đáng kể cho thị trường bất động sản KCN trong giai đoạn 2024-2026, tập trung chủ yếu ở các tỉnh Bắc Ninh, Hưng Yên, Quảng Ninh, Vĩnh Phúc. Phía Nam thì bổ sung ở Bình Phước. Lưu ý một số cách chính sách đã và đang tiếp tục thu hút sức hút vốn FDI, là động lực cho ngành BĐS KCN.

Bất động sản dân cư được dự báo xu hướng phục hồi từ từ vững chắc. Nguồn cung dao động 27.000 căn, gia tăng nhà ở riêng lẻ, chung cư có tồn kho sẵn sàng để bán khoảng 10.000 căn.

Yếu tố hỗ trợ hấp thụ là lãi suất thế chấp phá đáy, tín dụng tiêu dùng phục hồi. Tín dụng mua nhà tăng tốt khi lãi vay mua nhà ở vùng thấp. Lãi suất thế chấp đã giảm mạnh từ đáy và duy trì ở mức thấp. Tuy vậy, ông Dương cho biết không kỳ vọng BĐS dân cư bứt phá.

Đối với vấn đề thanh khoản và dòng tiền của các chủ đầu tư lớn, theo ông Dương, áp lực đáo hạn nợ trái phiếu, có 25.000 tỷ đồng cho quý IV/2024 và 106.000 tỷ đồng cho năm 2025; Nhưng theo dõi 10 cổ phiếu tiêu biểu niêm yết thì áp lực đáo hạn lại rất nhỏ, lần lượt là 5.5000 tỷ đồng và 13.000 tỷ đồng, chiếm hơn 12% toàn ngành; nên không quá lo ngại với áp lực nợ cho nhóm doanh nghiệp niêm yết.

Ngành thép: chịu 2 yếu tố tác động chính 2025, trong đó có thị trường xây dựng trong nước và có thể hưởng lợi từ chính sách bảo hộ thương mại của các quốc gia. Biên lợi nhuận ngành thép đang được phục hồi do giá thép tăng trở lại.

Ngành bán lẻ tăng trưởng tốt, với 4 xu hướng: mô hình bán lẻ hiện đại tương đối tích cực, ngành ICT qua giai đoạn tái cơ cấu mạnh mẽ, mảng bán lẻ vàng trang sức có biên lợi nhuận trở lại, chuỗi bán lẻ dược phẩm tăng tích cực.

Ngành dầu khí lưu ý tìm cơ hội đầu tư theo tính chu kỳ. Theo các dự báo, cung - cầu chịu áp lực giảm tương đối mạnh. Dự báo giá dầu 74-80 USD cho dầu brent, giá có thể chịu áp lực giảm.

Chính sách năng lượng dưới nhiệm kỳ tổng thống Trump tác động lên tăng sản lượng cung đáng kể của Mỹ. Tổng lượng cung khí đốt tăng lên ở Bắc Mỹ, nên khó đoán định nguồn cung từ Mỹ và Nga.

Về thị trường khoan dầu, đã hạ nhiệt quý I - II/2024. Sức ép đang dần xuất hiện khi giá dầu khả năng sẽ về mức thấp trong năm 2025 - 2026.

Biên lọc dầu duy trì mức thấp, theo dữ liệu thống kê. Do sức ép nhu cầu tiêu thụ xăng dầu tăng chậm, hoạt động của các nhà máy lọc hóa dầu trên toàn cầu bị ảnh hưởng và tiếp tục xu hướng giảm từ giữa quý đầu năm 2024. Hiện tại, biên lợi nhuận lọc dầu ở mức thấp trong 2 năm và 2025 có thể phục hồi tích cực.

Ngành cảng biển tìm cơ hội trong thách thức khi về mặt xu hướng giá, giá tàu, giá cước vẫn neo ở mức cao, gấp rưỡi so với trước khi xảy ra căng thẳng Biển Đỏ. Lượng container ở Việt Nam tăng trưởng mạnh so với cùng kỳ năm ngoái, do nhu cầu vận chuyển hàng hóa tăng lên. Thay đổi liên minh các hãng tàu từ tháng 2/2025 có thể tạo cơ hội cho cảng nước sâu, ông Dương nhận định.