Tín dụng - Ngân hàng

Luật các TCTD sửa đổi: Kỳ vọng khơi thông dòng vốn, ngân hàng cải thiện sinh lời

Theo chuyên gia, Luật các TCTD sửa đổi được Quốc hội thông qua là một yếu tố bổ trợ cho hoạt động của ngành, giúp ngành ngân hàng hoạt động ổn định hơn.

Quốc hội đã thông qua Luật sửa đổi, bổ sung một số điều của Luật Các tổ chức tín dụng - chính thức luật hóa Nghị quyết 42 mang lại nhiều lợi ích cho hệ thống ngân hàng, đặc biệt trong bối cảnh Chính phủ đặt mục tiêu tăng trưởng kinh tế 8% năm 2025, với ngành ngân hàng được xem là “đòn bẩy” quan trọng, cần được xử lý các điểm nghẽn nợ xấu để khơi thông hơn nữa dòng vốn ra nền kinh tế, với chi phí hợp lý.

Cụ thể sáng ngày 27/6/2025, Quốc hội chính thức luật hóa Nghị quyết 42, với những nội dung trọng tâm: Cho phép cá nhân, pháp nhân (kể cả không chuyên về nợ) được mua nợ xấu; Khoản nợ xấu và tài sản bảo đảm có thể chuyển giao minh bạch cho bên thứ ba; Các TCTD được quyền thu giữ/tụ thâu tài sản bảo đảm;

TCTD hoặc đơn vị mua bán nợ được phép thu giữ tài sản đảm bảo (bất động sản, động sản) theo điều kiện pháp lý, bao gồm phải công khai thông tin ít nhất 15 ngày trước khi thu giữ nếu là bất động sản.

Thủ tục tại tòa án cũng được rút gọn, với những điểm sáng: Hỗ trợ nhanh hơn khi tranh chấp giao tài sản bảo đảm, nếu hợp đồng, giao dịch bảo đảm đã được đăng ký và không liên quan đến người, tài sản ở nước ngoài; Quyền đối với tài sản thế chấp là đất hoặc tài sản hình thành từ đất: Người mua nợ được kế thừa quyền nhận thế chấp và đăng ký thế chấp, kể cả tài sản hình thành trong tương lai; Quy tắc bán nợ, phân bổ lãi, chuyển nhượng tài sản: Giá bán linh hoạt theo thị trường; áp dụng phân bổ lãi dự thu, khấu hao chênh lệch theo quy định; thuế phí chuyển nhượng tài sản đảm bảo được thực hiện theo luật hiện hành.

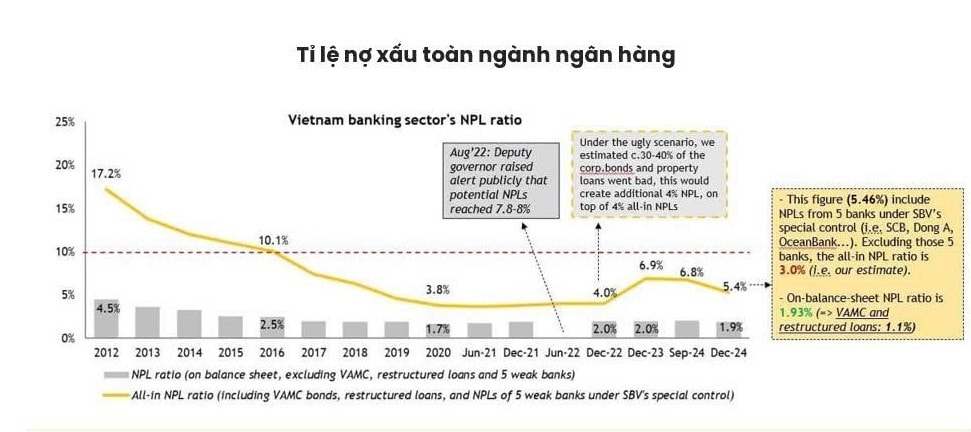

Nghị quyết 42 là một chính sách cần thiết cho ngành ngân hàng, giúp ngân hàng thu giữ được tài sản đảm bảo và chủ động xử lý, ông Quản Trọng Thành - Giám đốc Phân tích CTCK Maybank Việt Nam (MSVN) chia sẻ. Theo đó, ông Thành cho rằng tình trạng nợ xấu của ngành ngân hàng hiện nay không quá nặng nề, và đang dần tốt lên theo sự hồi phục của nền kinh tế nói chung.

“Do đó, Nghị quyết 42 sẽ hoàn thiện khung pháp lý, là một yếu tố bổ trợ cho hoạt động của ngành, giúp ngành ngân hàng hoạt động ổn định hơn khi những yếu tố cơ bản của ngành hiện nay đã bền vững”, ông Quản Trọng Thành nói.

Mặc dù nợ xấu không quá căng, thực tế, theo Thống đốc NHNN, xu hướng gia tăng nợ xấu đang hiện hữu trong nền kinh tế. Đặc biệt, các chuyên gia cũng cho rằng việc chấm dứt hiệu các Thông tư về cơ cấu lại nợ có thể mang đến áp lực nhất định cho một số ngân hàng, trong bối cảnh hoạt động xử lý nợ xấu có khoảng trống pháp lý khi Nghị quyết 42 cũng hết hiệu lực; cùng với đó thị trường bất động sản chưa hoàn toàn sôi động đều ở mọi phân khúc để môi trường xử lý tài sản thế chấp bảo đảm khoản vay của các khoản nợ xấu khi được xử lý qua mua bán nợ thuận lợi hơn.

Ông Nguyễn Thế Minh, Giám đốc Phân tích Khối Khách hàng cá nhân tại Chứng khoán Yuanta Việt Nam kỳ vọng, việc luật hóa Nghị quyết 42 thành công sẽ tỷ lệ nợ xấu toàn hệ thống có thể giảm xuống dưới 3% trong năm đầu tiên áp dụng. Điều này giúp giảm áp lực trích lập dự phòng, cải thiện lợi nhuận, và tạo dư địa để các ngân hàng hạ lãi suất cho vay, từ đó hỗ trợ doanh nghiệp và người dân tiếp cận vốn với chi phí hợp lý.

Các nhà phân tích Công ty Chứng khoán SSI cũng nhấn mạnh rằng khung pháp lý mới sẽ rút ngắn thời gian xử lý nợ và cải thiện hiệu quả thu hồi vốn, đặc biệt với các khoản nợ liên quan đến bất động sản – loại tài sản chiếm 80-90% giá trị thế chấp trong hệ thống ngân hàng.

Ở góc độ kinh doanh của ngân hàng, ông Lê Hoài Ân, CFA, Chuyên gia Nghiên cứu Chiến lược Ngân hàng, cho rằng các ngân hàng tập trung vào cho vay bán lẻ hoặc có tỷ lệ nợ xấu cao sẽ được hưởng lợi lớn từ việc luật hóa Nghị quyết 42. Các ngân hàng như MBBank, HDBank, VPBank, VIB, OCB, SHB, và VietinBank được kỳ vọng sẽ xử lý nhanh các khoản vay nhỏ, giảm gánh nặng vận hành, và cải thiện khả năng sinh lời.

Ví dụ, VPBank, với tỷ lệ nợ xấu cao trong danh mục cho vay bán lẻ, sẽ được hưởng lợi nhờ khả năng thu giữ và thanh lý tài sản bảo đảm nhanh hơn. Tương tự, HDBank và MBBank, vốn tham gia nhận chuyển giao bắt buộc các TCTD yếu kém, sẽ được hỗ trợ trong quá trình tái cấu trúc, cải thiện chất lượng tài sản.

Các ngân hàng nhận chuyển giao bắt buộc, như Vietcombank, MBBank, và HDBank, sẽ được hưởng lợi trong việc xử lý nợ xấu tại các TCTD yếu kém. VNDirect khẳng định việc luật hóa Nghị quyết 42 giúp các ngân hàng này đẩy nhanh tiến độ tái cơ cấu, khơi thông dòng vốn tín dụng trở lại thị trường.

Ngoài ra, nhìn chung các chuyên gia cũng nhận định rằng sự phục hồi của thị trường bất động sản, kết hợp với khung pháp lý mới, sẽ tạo “động lực kép” để cải thiện chất lượng tài sản ngân hàng. Các ngân hàng có tỷ lệ nợ xấu liên quan đến bất động sản, như BIDV, VietinBank, VPBank, và SHB, sẽ được hưởng lợi nhờ quy trình thu giữ và thanh lý tài sản bảo đảm hiệu quả hơn.

Tuy nhiên, việc luật hóa Nghị quyết 42 cần được thực hiện minh bạch, với quy trình thu giữ tài sản chặt chẽ và có sự giám sát của cơ quan chức năng để tránh lạm quyền. Ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TP. Hồ Chí Minh (HoREA), cho rằng thỏa thuận thu giữ tài sản cần được xác lập khi hai bên cùng giải quyết nợ xấu, thay vì chỉ dựa trên hợp đồng tín dụng ban đầu, nhằm đảm bảo quyền lợi của doanh nghiệp – bên yếu thế trong mối quan hệ này.

Thực tế, tại Luật sửa đổi bổ sung Luật các TCTD, mặc dù chính thức chốt quyền thu giữ TSĐB của tổ chức tín dụng, song theo quy định, “tài sản bảo đảm được thu giữ phải đáp ứng điều kiện theo quy định của Chính phủ". Trước đó, báo cáo về Luật, Chính phủ cho biết, cơ quan chủ trì soạn thảo sẽ phối hợp với các cơ quan, Bộ, ngành có liên quan (Bộ Công an, Bộ Tư pháp, Bộ Ngoại giao,...) để nghiên cứu điều kiện của tài sản bảo đảm của khoản nợ xấu mà TCTD được quyền thu giữ nhằm cụ thể hóa chủ trương phát triển kinh tế tư nhân theo Nghị quyết số 68-NQ/TW. Như vậy, việc đảm bảo cân bằng lợi ích người vay và bên cho vay đang được kỳ vọng từ Luật hóa đến các điều kiện, quy định cụ thể thực thi Luật.

Có thể nói, với Luật sửa đổi, bổ sung một số điều của Luật Các tổ chức tín dụng - chính thức luật hóa Nghị quyết 42 được kỳ vọng sẽ mang lại hành lang pháp lý ổn định, giúp các TCTD chủ động hơn trong xử lý nợ xấu, giảm phụ thuộc vào tố tụng tòa án kéo dài. Khi tỷ lệ nợ xấu giảm và các khoản nợ tồn đọng được xử lý dứt điểm, các ngân hàng sẽ có tiềm lực tài chính mạnh hơn, đóng góp nhiều hơn vào mục tiêu tăng trưởng kinh tế – xã hội.

Tuy nhiên, trong bối cảnh tăng trưởng tín dụng tăng mạnh như hiện nay, các chuyên gia cũng lưu ý rằng các ngân hàng cần siết chặt quản trị rủi ro và nâng cao chất lượng tín dụng để tránh nợ xấu tái phát, dư nợ cho vay mới phải đảm bảo chất lượng. Song song, cơ quan quản lý thị trường vẫn cần phát triển thị trường mua bán nợ để xử lý triệt để bài toán nợ xấu.