Tài chính doanh nghiệp

DCM hóa giải thách thức

Thị trường nguyên liệu bấp bênh và đẩy mạnh xuất khẩu phân bón từ Trung Quốc có thể sẽ là thách thức không nhỏ đối với Công ty CP Phân bón Dầu khí Cà Mau (HoSE: DCM).

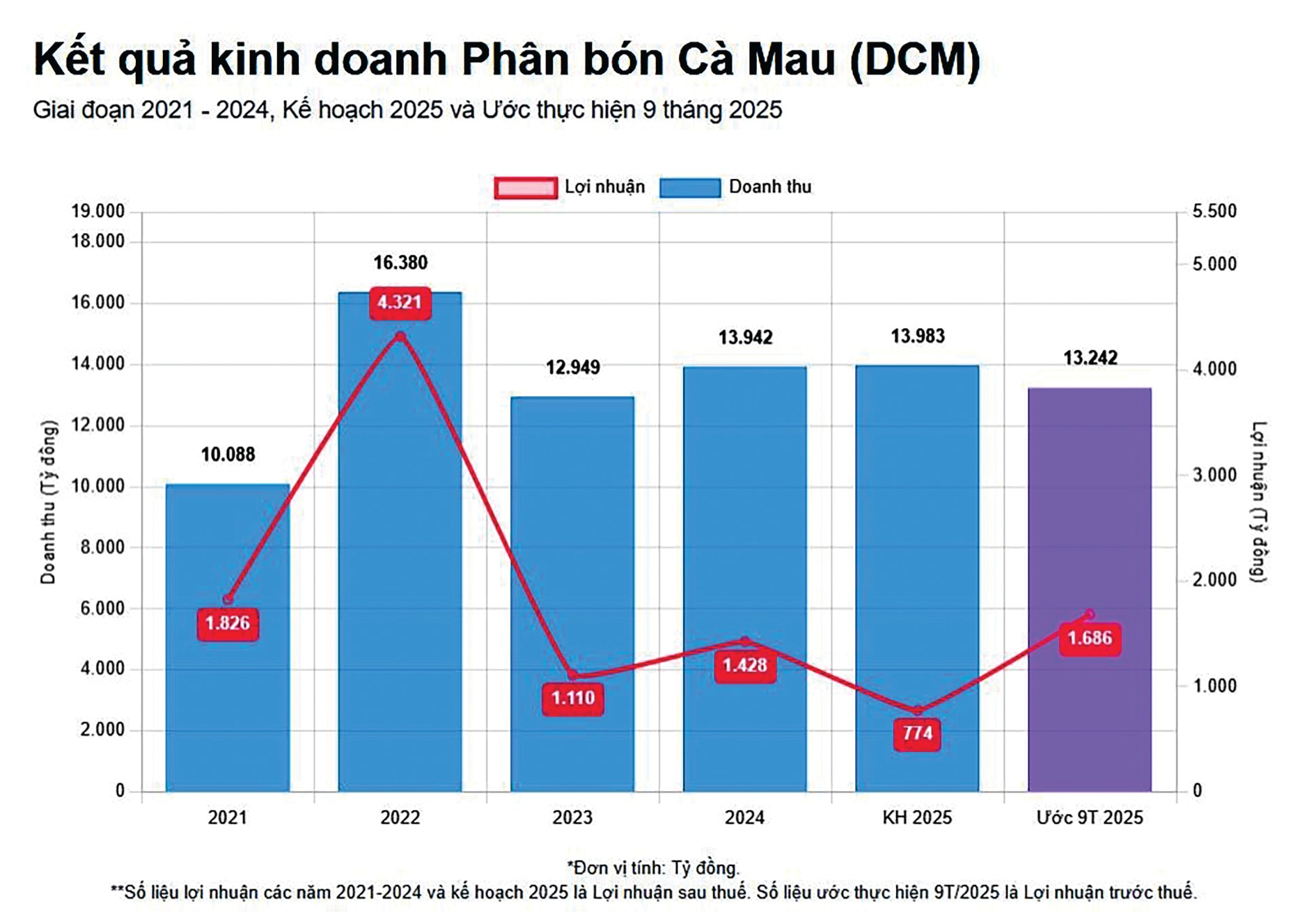

Mặc dù vậy, DCM đã tái cơ cấu hoạt động, mở rộng đầu tư. Nhờ vậy, sau 9 tháng đầu năm nay, DCM đã hoàn thành tới 95% kế hoạch năm.

Tín hiệu tích cực

Trong quý III/2025, doanh thu của DCM ước đạt 3.418 tỷ đồng, tăng 28% và lợi nhuận trước thuế ước đạt 344 tỷ đồng, cao gấp 2,6 lần cùng kỳ năm ngoái. Lũy kế 9 tháng đầu năm nay, doanh thu hợp nhất của DCM ước đạt 13.242 tỷ đồng, tăng 39%, và lợi nhuận trước thuế ước đạt 1.686 tỷ đồng, tăng 49% so với cùng kỳ năm ngoái.

Được biết, năm 2025, DCM đề ra kế hoạch tổng doanh thu hợp nhất 13.983 tỷ đồng và lợi nhuận sau thuế khoảng 774 tỷ đồng. Như vậy, sau ba quý đầu năm, DCM có thể hoàn thành 95% chỉ tiêu doanh thu và vượt kế hoạch lợi nhuận cả năm.

Theo báo cáo phân tích của nhiều chuyên gia, triển vọng của DCM được đánh giá tích cực nhờ hưởng lợi kép khi chi phí giảm, trong khi giá bán phân bón tăng. Cùng với đó, nhu cầu tiêu thụ tại thị trường nội địa phục hồi, chính sách thuế GTGT 5% và việc nhà máy urê hết khấu hao là những động lực quan trọng hỗ trợ cho tăng trưởng lợi nhuận của doanh nghiệp này.

MBS dự báo lợi nhuận ròng cho cả năm 2025 và 2026 của DCM lần lượt là 2.194 và 2.618 tỷ đồng, dựa trên nhu cầu phân bón nội địa tiếp tục duy trì ở mức ổn định (tăng trưởng khoảng 4-8%/năm) và DCM gia tăng tỷ trọng xuất khẩu trong bối cảnh giá urê quốc tế phục hồi nhanh hơn giá trong nước.

Tái cơ cấu hoạt động

Trên thực tế, doanh thu trên mỗi sản phẩm urê của DCM đã tăng lên mức 10,3 triệu đồng/tấn, trong đó xuất khẩu đóng góp mạnh mẽ cho sự tăng trưởng này. Tuy nhiên, trong cơ cấu mảng phân bón, sản lượng mảng phân bón urê đạt thấp nhất so với các mảng khác. Do vậy, Ban Lãnh đạo DCM quyết định tái cơ cấu bằng cách sáp nhập Công ty TNHH Phân bón Hàn-Việt (KVF) để tăng năng lực sản xuất. Sau khi về tay DCM, KVF đã đạt sản lượng sản xuất 94.142 tấn (gần 26% công suất tối đa). Như vậy, việc sáp nhập các mảng yếu vào mảng mạnh đã giúp nâng cao năng suất của doanh nghiệp.

Ngoài sản xuất Urê, NPK, mới đây Công ty đưa mảng phân bón, nhất là dòng phân KVF (phân bón cây trồng năng suất cao) vào sản xuất. Đây sẽ là mảng được dự báo có triển vọng tăng trưởng dài hạn cho DCM.

Ngoài ra, việc tái cơ cấu giúp nâng tổng công suất sản xuất NPK của DCM lên 660 nghìn tấn/năm. Bước đi chiến lược này cho thấy DCM đang tự tin vào triển vọng dài hạn của mảng kinh doanh NPK khi giá bán NPK đã tăng từ mức 15,2 triệu đồng/tấn lên 17,5 triệu đồng trong năm 2025, đồng thời cũng tăng thêm cơ hội mở rộng thị trường tiêu thụ, đặc biệt tại Đông Nam Bộ và Tây Nguyên… Nhờ tái cơ cấu mảng phân NPK, KVF, mảng này dự báo tăng trưởng với tốc độ khoảng 3,1% giai đoạn tới.

Triển vọng kinh doanh

Đánh giá về triển vọng của DCM trong giai đoạn tới, VCBS cho rằng Luật Thuế GTGT sửa đổi đã giúp các doanh nghiệp phân bón hưởng lợi, trong đó có DCM. Khi Luật Thuế GTGT đưa mặt hàng phân bón vào diện chịu thuế VAT 5%, doanh nghiệp sản xuất phân bón sẽ được khấu trừ thuế đầu vào. Theo tính toán, chi phí sản xuất đầu vào của DCM ước tính trung bình khoảng 8.500 – 10.000 tỷ đồng. Theo đó, DCM có thể được khấu trừ khoảng 500 tỷ đồng thuế VAT, chiếm khoảng 38,7% lợi nhuận sau thuế của doanh nghiệp này. Với những lợi thế này, DCM sẽ là doanh nghiệp hưởng lợi với triển vọng kinh doanh tích cực trong thời gian tới.

VCBS lưu ý rằng, dù DCM có nhiều triển vọng tích cực, nhưng giá khí nguyên liệu (đầu vào sản xuất phân bón) hiện đang biến động mạnh, làm gia tăng chi phí sản xuất phân bón, kéo theo giá thành bị đội lên, khiến tiêu thụ khó khăn…

Trên thực tế, giá khí thường gắn liền với giá dầu nhưng có độ trễ. Do đó, khi giá dầu neo cao trong thời gian dài sẽ khiến giá khí tăng theo, gây áp lực gia tăng chi phí sản xuất phân bón. Trong tương lai, nếu nguồn khí tại PM3 – CAA suy giảm, DCM có thể phải dùng nguồn khí thay thế từ mỏ mới (Lô B, khí LNG), khiến chi phí cao hơn.

Ngoài ra, Trung Quốc đẩy mạnh xuất khẩu urê trong thời gian từ tháng 8 đến 10/2025. Theo đó, giá urê toàn cầu cũng có thể giảm sâu hơn, gây ảnh hưởng đến mặt bằng giá chung và tác động tiêu cực tới hoạt động kinh doanh của DCM trong thời gian tới.

Dù đổi mặt nhiều thách thức, nhưng triển vọng kinh doanh của DCM vẫn khá tích cực. Do đó, cổ phiếu DCM cũng được nhiều công ty chứng khoán định giá cao. Trong đó, MBS xác định giá trị hợp lý của DCM dựa trên phương pháp định giá FCFF kết hợp P/E với tỷ trọng lần lượt là 50%/50% cho mỗi phương pháp, mức giá làm tròn đến 1 năm của DCM là 46.200 VND/cp. MBS sử dụng mức P/E bằng 12,5 lần, tương đương mức P/E bình quân của DCM giai đoạn tháng 1 đến tháng 7/2021 làm tham chiếu, khi giá urê tăng lên sát mốc 500 USD/tấn sau khoảng thời gian dao động ở vùng thấp và sau đó điều chỉnh về quanh 420-440 USD/tấn.

1.686 tỷ đồng là lợi nhuận trước thuế ước tính 9 tháng đầu năm nay của DCM, tăng 49% so với cùng kỳ năm ngoái.