Sự xuất hiện của biến thể Omicron và có thể cả những biến thể khác trong tương lai sẽ tiếp tục thách thức chuỗi cung ứng toàn cầu.

>>Năm kiến nghị khôi phục chuỗi cung ứng doanh nghiệp ngành logistics

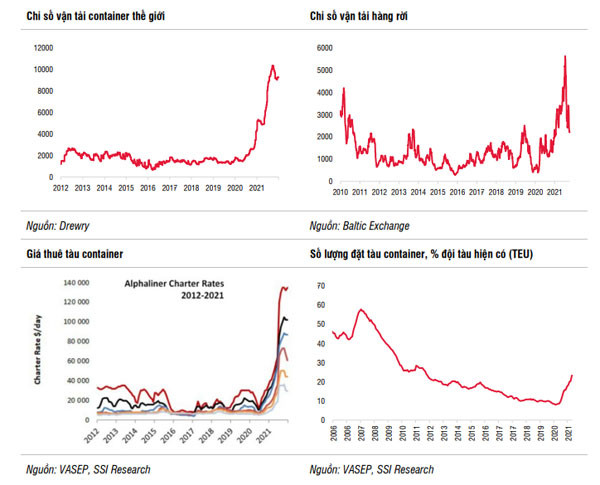

Dịch Covid-19 đã tác động rõ rệt lên cả cung và cầu, gây ra sự mất cân bằng nghiêm trọng trên thị trường vận tải container.

Năm 2021 là một năm lịch sử đối với ngành vận tải container toàn cầu được đánh dấu bằng tình trạng tắc nghẽn cảng nghiêm trọng, giá cước vận tải và giá thuê tàu tăng rất cao, và lượng tàu đặt đóng mới tăng mạnh. Năm 2022, ngành cảng biển và logistics sẽ nổi lên một số đặc điểm đáng chú ý.

Tình trạng tắc nghẽn cảng trên toàn cầu và năng lực vận chuyển container hạn chế khó có thể giải quyết trong ngắn hạn. Sự gián đoạn chuỗi cung ứng hiện đang ở mức đỉnh điểm, với thời gian vận chuyển hàng hóa kéo dài kỷ lục, số lượng tàu lớn chờ đợi tại các cảng, tình trạng thiếu tài xế xe tải, khung trọng tải và kho bãi. Tất cả những sự mất cân bằng về cung và cầu này sẽ mất vài tháng để giải quyết.

Ban đầu, ước tính tình hình này có thể được cải thiện vào Tết Nguyên đán năm 2022. Tuy nhiên, sự xuất hiện của biến thể Omicron và có thể cả những biến thể khác trong tương lai sẽ tiếp tục thách thức chuỗi cung ứng toàn cầu. Tình hình có thể sẽ trở nên trầm trọng hơn bởi chính sách “Không Covid” của trung Quốc. Do đó, nhóm phân tích cho rằng tình trạng tắc nghẽn sẽ chưa thể giảm bớt ít nhất là tới quý 2/2022.

>>Đứt gãy chuỗi cung ứng toàn cầu: (Kỳ II) Triển vọng và hàm ý cho Việt Nam

Chưa có áp lực từ khối lượng tàu container đặt đóng mới. Mặc dù lượng đơn đặt hàng tàu container hiện đang ở mức 23% so với đội tàu hiện tại, phần lớn dự kiến sẽ được bàn giao trong khoảng năm 2023-2024. Theo Clarksons, tăng trưởng về nhu cầu vận tải biển vẫn cao hơn nguồn cung trong năm 2022 (tốc độ tăng trưởng nhu cầu dự kiến là 4,2% so với tăng trưởng tổng trọng tải là 3,8%).

Nhu cầu vận chuyển vẫn mạnh mẽ được thúc đẩy bởi nhu cầu tái dự trữ hàng tồn kho. Tỷ lệ hàng tồn kho trên doanh thu của Mỹ hiện đang ở mức thấp kỷ lục, do các doanh nghiệp và các hãng bán lẻ duy trì chính sách hàng tồn kho rất thấp. Một khi mọi thứ trở về mức bình thường, hành vi tiêu dùng có thể cân bằng trở lại và dịch chuyển từ hàng hóa sang dịch vụ và nhu cầu tiêu dùng có thể giảm tốc. Tuy nhiên, kỳ vọng các hoạt động tái dự trữ hàng tồn kho sẽ giúp thúc đẩy nhu cầu vận chuyển container trong năm 2022.

Giá cước vận chuyển container giao ngay dự kiến sẽ giảm dần trên thị trường quốc tế khi tình trạng tắc nghẽn giảm bớt (nhiều khả năng sẽ xảy ra trong nửa cuối năm 2022). Tuy nhiên, doanh thu thực tế của các công ty vận tải đến từ giá hợp đồng được ký vào đầu năm. Do giá cước giao ngay vào cuối năm 2021 đã tăng gấp đôi so với cuối năm 2020, SSI nhận thấy giá hợp đồng sẽ tăng đáng kể trong năm 2022. Điều này cũng sẽ giữ cho giá cho thuê tàu ở mức cao trong một thời gian dài và sẽ có lợi cho các công ty niêm yết như HAH, GMD.

Giá cước vận tải nội địa dự kiến sẽ tăng lên đáng kể. Nhu cầu vận chuyển nội địa sẽ phục hồi từ mức thấp trong năm 2021, khi hoạt động sản xuất hồi phục trở lại nhờ tỷ lệ tiêm chủng cao. Mặt khác, nguồn cung tàu đang khan hiếm do một nửa đội tàu trong nước hiện đang ký hợp đồng cho thuê ra thị trường quốc tế. Tình hình này dự kiến sẽ kéo dài trong ít nhất 2 năm trước khi các hợp đồng cho thuê tàu kết thúc. Điều này sẽ có lợi cho tất cả các công ty vận tải có tàu container vận hành ở thị trường nội địa

Tăng trưởng sản lượng cảng có thể cải thiện từ mức thấp trong năm 2021, do hoạt động sản xuất phục hồi trở lại sau khi nới lỏng giãn cách xã hội. Ước tính tốc độ tăng trưởng sẽ ở mức trung bình trong nửa đầu năm 2022 và tăng tốc trong nửa cuối năm. Ước tính tốc độ tăng trưởng cả năm đạt khoảng 10%-20%, cao hơn mức tăng trưởng hàng năm trong điều kiện thông thường. Các cảng biển nước sâu còn dư công suất có thể có mức tăng trưởng cao hơn, như Gemalink và SSIT, trong khi các cảng sông có thể tăng trưởng ở tốc độ tăng của ngành.

Đề xuất tăng giá dịch vụ cảng biển sẽ là yếu tố hỗ trợ tich cực nếu được thông qua. Việc tăng dần giá dịch vụ cảng biển để tiến tới ngang tầm các nước trong khu vực ASEAN là mục tiêu chiến lược của các cảng biển Việt Nam. Việc tăng giá 10% có thể sẽ được thực hiện trong năm 2022 nếu tình hình dịch Covid-19 được cải thiện. Tuy nhiên, tác động thực tế có thể khác nhau đối với từng khu vực cảng, cụ thể các khu vực có mức độ cạnh tranh cao như Hải Phòng có thể khó nhìn thấy tác động lớn trong khi các cảng ở khu vực có tốc độ tăng trưởng nhanh hơn như Cái Mép sẽ được hưởng lợi nhiều hơn.

Chúng tôi nhận thấy các công ty vận tải container có tiềm năng tăng lợi nhuận đáng kể do giá cho thuê tàu và giá cước vận tải nội địa cao. Mức tăng trưởng lợi nhuận của các công ty cảng có thể khác nhau, với tiềm năng tăng trưởng cao hơn cho các cảng biển nước sâu còn dư công suất như Gemalink (thuộc sở hữu của GMD) và SSIT (SGP và MVN). Các cảng ở khu vực Hải Phòng có thể tiếp tục đà tăng trưởng do hoạt động kém khả quan của cảng nước sâu Lạch Huyện, tuy nhiên vẫn có rủi ro cảng Lạch Huyện có thể sớm giải quyết xong các vấn đề về luồng và nhờ đó lấy lại vị thế cạnh tranh.

Có thể bạn quan tâm

Ngành logistics Việt Nam 2022: Cần cơ chế hỗ trợ phát triển doanh nghiệp logistics 4PL-5PL

01:38, 11/01/2022

Ùn tắc nông sản biên giới: Xây dựng các trung tâm logistics phù hợp với vị trí

15:40, 08/01/2022

Phát triển logistics tại doanh nghiệp để giảm chi phí

04:00, 07/01/2022

Logistics - mắt xích quan trong trong cuộc đua thương mại điện tử

04:00, 04/01/2022

Gỡ “nút thắt” hạ tầng để phát triển logistics đường sắt

11:12, 30/12/2021

Nâng cao năng lực cạnh tranh cho doanh nghiệp logistics

03:30, 29/12/2021

Khởi công "siêu cảng" logistics gần 4.000 tỷ đồng ở Vĩnh Phúc

10:41, 25/12/2021