Ngân hàng - Chứng khoán

PGV khó tìm nhà đầu tư chiến lược

Không chỉ giá cổ phiếu giảm mạnh mà tình hình kinh doanh của TCty Phát điện 3 (UPCoM: PGV) không mấy sáng sủa. Đây là một trong những nguyên nhân khiến PGV chưa tìm được nhà đầu tư chiến lược.

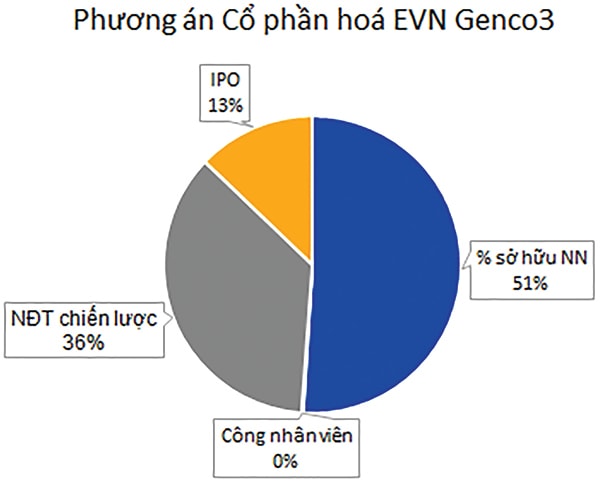

PGV đã tổ chức bán đấu giá công khai 267 triệu cổ phần, chiếm 12,8% vốn điều lệ 20.809 tỷ đồng ra công chúng. Với mức giá khởi điểm được xác định là 24.600 đồng/cổ phần, nhà nước dự kiến thu về 6.569 tỷ đồng theo giá khởi điểm.

Cổ phần “ế” nặng

Thông tin từ Sở Giao dịch Chứng khoán TP.HCM vừa cho biết, đã hết thời gian đăng ký tham gia đấu giá nhưng chỉ có 336 nhà đầu tư tham gia đấu giá cổ phần của PGV; tổng khối lượng đặt mua chỉ hơn 7,5 triệu cổ phần, chiếm chưa đầy 3% lượng cổ phần chào bán ra công chúng. Trong thương vụ IPO này, Nhà nước chỉ thu về 184,8 tỷ đồng từ PGV.

Có thể bạn quan tâm

Thương vụ IPO EVNGenco3: “Bom tấn” có thành “bom xịt”?

10:21, 08/02/2018

PVPower “so găng” Genco3

06:10, 20/01/2018

EVNGENCO3 thu hút nhiều nhà đầu tư chiến lược

14:57, 19/01/2018

Nhiều nhà đầu tư lớn tại Singapore "tìm hiểu" EVNGENCO3

18:56, 15/01/2018

Lý giải về nguyên nhân IPO PGV thành "bom xịt", giới phân tích cho rằng, điều khiến nhiều nhà đầu tư tỏ ra e dè cổ phiếu điện này chính là nhiệt điện than. Còn theo Cty Chứng khoán HSC, nguyên nhân khiến cổ phần đấu giá của PGV bị “ế” chính là giá IPO đắt. Theo HSC, tại mức giá tham chiếu là 24.600 đồng/cp, cổ phiếu PGV được định giá với P/E dự phòng là 19 lần, cao hơn nhiều so với mức bình quân khu vực là 15 lần và cũng đắt hơn so với IPO của PV Power, với P/E dự phóng là 13 lần, mặc dù các nhà máy điện của PGV dường như hoạt động kém hiệu quả hơn nhà máy PV Power.

“Dè dặt” đặt kế hoạch sản xuất, kinh doanh

Theo kế hoạch sản xuất kinh doanh và đầu tư phát triển năm 2018, PGV đặt mục tiêu doanh thu 37.607 tỷ đồng, giảm 2%, và lợi nhuận trước thuế giảm 57% so với thực hiện năm 2017.

Về đầu tư, PGV đặt kế hoạch tiếp tục đầu tư các dự án điện như: Dự án Nhà máy Nhiệt điện Vĩnh Tân 4, Vĩnh Tân 4 mở rộng, Dự án Nhà máy Nhiệt điện Thái Bình và triển khai một số công trình khác trong năm 2018. Tổng mức đầu tư các dự án điện ưu tiên giai đoạn 2018-2027 của PGV khoảng 28.612 tỷ đồng.

69.696 tỷ đồng là tổng số nợ phải trả của PGV tính đến ngày 30/6/2018, gấp 6,66 lần vốn chủ sở hữu của doanh nghiệp này.

Đầu tháng 3/2018 vừa qua, PGV đã chính thức lên sàn UPCoM. Với giá khởi điểm được đưa ra là 24.600 đồng/cp và 2,08 tỷ cổ phiếu hiện có, giá trị vốn hóa ngay khi lên sàn của doanh nghiệp này đạt 51.168 tỷ đồng.

Tuy nhiên, sau đó, cổ phiếu PGV liên tục giảm, chốt phiên giao dịch ngày 19/9 ở mức giá 13.800 đồng/cp, giảm đến 50% so với giá chào sàn. Theo đó, giá trị vốn hóa của PGV giảm xuống còn 29 ngàn tỷ đồng.

Thách thức với PGV

Theo báo cáo tài chính hợp nhất bán niên 2018, vốn chủ sở hữu của PGV là 10.489 tỷ đồng, lợi nhuận sau thuế 6 tháng đầu năm đạt 442 tỷ đồng. Theo chuyên gia kiểm toán Nguyễn Hữu Hoè, mức lợi nhuận này rõ ràng là không hấp dẫn và khó thuyết phục các nhà đầu tư, nên thanh khoản giao dịch hàng ngày của PGV chỉ vài trăm cổ phiếu/1 phiên. Trong khi những cổ phiếu cùng ngành như POW, BSR có thanh khoản hàng triệu cổ phiếu trao tay/phiên.

Tuy nhiên, theo các chuyên gia kiểm toán KPMG, câu chuyện chính của PGV không chỉ gói gọn ở lợi nhuận so với quy mô Tcty, mà chính là nợ. Báo cáo tài chính cho thấy nợ ngắn hạn và dài hạn của PGV lên tới 69.696 tỷ đồng, gấp 6,64 lần vốn chủ sở hữu. Song, có vẻ như điều các nhà đầu tư quan ngại nhất chính là chất lượng tài sản của ông lớn này.

Nếu mang số tiền tương đương số nợ của PGV gửi tiết kiệm ngân hàng kỳ hạn 12 tháng với lãi suất 7%/năm, thì doanh nghiệp này có thể thu về gần 5.000 tỷ đồng mỗi năm, gấp nhiều lần lợi nhuận ròng làm ra. Đây chính là thách thức của PGV khiến các nhà đầu tư quan ngại.

Ngoài ra, điều khiến nhiều nhà đầu tư tỏ ra e dè cổ phiếu PGV chính là nhiệt điện than. Hiện PGV có năng lực sản xuất, vận hành ổn định 6.543 MW, tương đương khoảng 16% tổng công suất hệ thống điện quốc gia, riêng sản lượng nhiệt điện than chiếm 42,6%. Trong bối cảnh nhiệt điện than đang gây lo ngại về ô nhiễm môi trường và phụ thuộc lớn vào tài nguyên than cũng khiến các nhà đầu tư “ngại” rót vốn vào PGV.

Thách thức cổ phần hóa DNNN Không ít nhà đầu tư e ngại việc mua cổ phần của PGV. Với những khoản nợ lớn như đã phân tích, các nhà đầu tư băn khoăn có nên “xuống tiền” tham gia IPO hay không. Theo TS. Nguyễn Đình Cung- Viện trưởng Viện Quản lý Kinh tế TW, theo quy định, trong quá trình xác định giá trị doanh nghiệp khi cổ phần hóa (CPH), các đơn vị CPH phải giải quyết minh bạch vấn đề nợ nần. Với nợ lớn như vậy, vậy liệu Nhà nước có xóa nợ cho PGV? Nhà nước là chủ sở hữu, đương nhiên Nhà nước có quyền xóa nợ cho doanh nghiệp. Xóa nợ có nghĩa là Nhà nước mất tiền. Tuy nhiên, Nhà nước đang cân nhắc và xem xét chưa có phương án cuối cùng… Đã một thời gian dài, phương thức phổ biến trong tiến trình CPH là xác định giá trị phần vốn nhà nước, sau đó doanh nghiệp phát hành thêm cổ phiếu ra bên ngoài để nâng vốn điều lệ, thu thêm tiền vào, còn vốn nhà nước giữ nguyên. Như PGV dự kiến khi IPO sẽ nâng vốn điều lệ lên 20.809 tỷ đồng. Không riêng gì PGV, mà một số đợt IPO của các doanh nghiệp nhà nước trong thời gian gần đây đã không nhận được sự tham gia nhiệt tình của giới đầu tư, điển hình như Tcty Đầu tư và Phát triển công nghiệp Becamex Bình Dương (chỉ bán được hơn 6% cổ phần chào bán); Tcty Hàng hải Việt Nam (Vinalines) chỉ bán được 5,44 triệu cổ phiếu... Với tỷ lệ cổ phiếu phát hành được quá thấp so với hàng trăm triệu cổ phiếu chào bán, và giá đấu bình quân xấp xỉ giá khởi điểm, các đợt IPO nói trên đã làm cho việc tìm kiếm đối tác đầu tư chiến lược của các DNNN ngày càng trở nên mịt mù. Điều này khiến cho nguy cơ thất bại trong CPH của khu vực DNNN ngày càng lớn. |