TCty Điện lực Dầu khí Việt Nam (PV Power) và Tcty Phát điện 3 (Genco3) cùng ráo riết tổ chức roadshows nhằm tìm kiếm nhà đầu tư chiến lược trong quí 1/2018.

Vậy cổ phiếu của PV Power và Genco3 có gì khác biệt khi hai doanh nghiệp này cùng tung ra hàng trăm triệu cổ phần bán đấu giá nhằm hút nhà đầu tư?

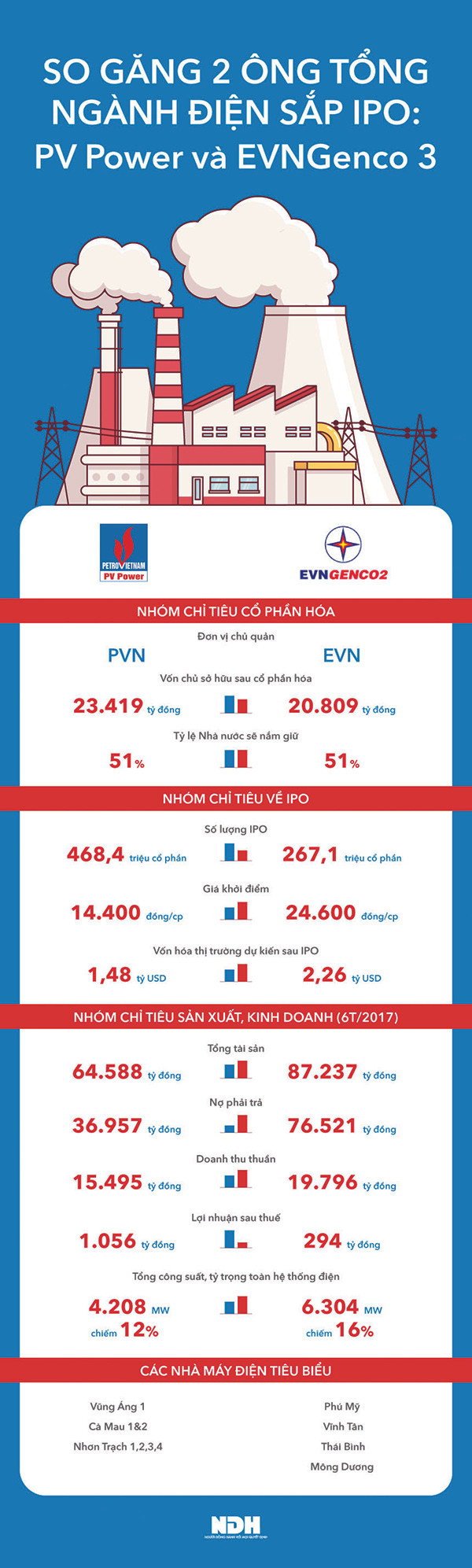

PV Power và Genco 3 là hai trong số các doanh nghiệp hàng đầu về lĩnh vực phát điện tại Việt Nam. Đây cũng là 2 doanh nghiệp đang sở hữu các nhà máy nhiệt điện khí và quy mô điện khí khá tương đồng với khoảng 2.700 MW – 2929 MW. Tuy nhiên, 2 doanh nghiệp này vẫn còn đó những sự khác biệt lớn.

PV Power: Dòng tiền dồi dào

Theo kế hoạch cổ phần hoá(CPH) được Chính phủ phê duyệt, PV Power có vốn điều lệ 23.418 tỷ đồng, trong đó Tập đoàn Dầu khí Việt Nam nắm giữ 51%. PV Power sẽ bán cổ phần đấu giá công khai là 20%; bán cho nhà đầu tư chiến lược tỷ lệ 28,88%; bán ưu đãi cho người lao động khoảng 0,118%; giá khởi điểm IPO là 14.400 đồng/CP.

30.987 tỷ đồng là tổng doanh thu của Tổng Công ty Điện lực dầu khí Việt Nam trong năm 2017.

Tính đến cuối quý 3/2017, Tcty cũng đang có 4.992 tỷ đồng các khoản tiền và tiền gửi, chiếm 7,8% tổng tài sản, gần tương đương giá trị nợ vay ngắn hạn. Tiền mặt lớn cùng dòng tiền dồi dào là một yếu tố đảm bảo cho PV Power không những đáp ứng tốt nhu cầu trả nợ đến hạn, mà còn phục vụ nhu cầu vốn lưu động cho hoạt động kinh doanh, bảo trì, bảo dưỡng, thay thế thiết bị không cần phụ thuộc vốn vay.

Đặc biệt, trong cơ cấu nợ vay của PV Power có nguồn gốc ngoại tệ, có tới 90% các khoản vay bằng đồng USD. Với mức lãi suất USD chỉ từ 2,5 - 3%/năm, thấp hơn so với vay nội tệ, cùng sự ổn định củ tỷ giá, thì vay nợ USD đã và đang tiết kiệm cho PV Power khoản chi phí lãi vay đáng kể.

Năm 2017, doanh thu của PV Power đạt khoảng 30.987 tỷ đồng, lợi nhuận trước thuế 2.503 tỷ đồng, bằng 183% kế hoạch. Theo đó, lợi nhuận sau thuế hợp nhất của PV Power được dự báo cả năm 2017 sẽ vào khoảng 2.300 tỷ đồng, riêng phần thuộc về Cty mẹ khoảng 2.050 tỷ đồng.

Genco 3: Tổng nợ vay lớn

Ngày 9/2 tới đây, hơn 267 triệu cổ phần Genco 3 dự kiến sẽ được đem đấu giá công khai. Theo đó, EVN sẽ chào bán cho nhà đầu tư chiến lược hơn 749 triệu cổ phần của Genco 3 (tương đương 36% vốn điều lệ).

Năm 2015, Genco 3 ghi nhận tổng doanh thu đạt hơn 25.700 tỷ đồng, tăng khoảng 1.200 tỷ đồng so với năm trước đó. Sang năm 2016, con số này tăng mạnh hơn 30% lên mức 33.812 tỷ đồng. Trong 9 tháng đầu năm 2017, tổng doanh thu của Genco 3 đạt hơn 27.000 tỷ đồng. Tuy nhiên, lợi nhuận sau thuế của Genco 3 từ năm 2014 đến năm 2016 không vượt được mốc 200 tỷ đồng.

Xét về tổng nợ vay, năm 2017, tổng nợ vay của Genco 3 chiếm tới 80% cơ cấu nguồn vốn. Các năm trước đó, con số này luôn được duy trì ở mức cao, quanh ngưỡng 80%. Sở dĩ nợ vay cao là do Genco 3 đang thực hiện 3 dự án điện với tổng mức đầu tư lên tới 90.000 tỷ đồng.

Bên cạnh đó, nhiên liệu hóa thạch chiếm 89% nguồn nguyên liệu đầu vào tại các nhà máy của Genco 3. Điều này có thể khiến các nhà đầu tư không mấy mặn mà khi mô hình nhà máy điện sử dụng nhiên liệu hóa thạch đã không còn là xu hướng đầu tư của các nước phát triển. Tuy nhiên, trước khi thị trường bán buôn, bán lẻ điện bước vào cạnh tranh, Genco 3 vẫn được coi là cơ hội tốt cho các nhà đầu tư.

Thách thức tìm nhà đầu tư chiến lược Theo Ban Lãnh đạo PV Power, phiên IPO của Tcty diễn ra trong bối cảnh nhiều tập đoàn "họ" dầu khí thoái vốn như PVOil, BSR ít nhiều cũng ảnh hưởng. Theo ông Nguyễn Xuân Hoà - Tổng giám đốc PV Power, tiêu chí chọn cổ đông chiến lược của PV Power là có năng lực tài chính với điều kiện không có khoản lỗ luỹ kế trong 2 năm liên tục; cam kết 5 năm không chuyển nhượng cổ phần của doanh nghiệp này và sẽ hỗ trợ về quản lý, nâng cao năng lực quản trị doanh nghiệp, đầu tư dự án mới của Tcty. Đồng thời PV Power cũng ưu tiên nhà đầu tư là chủ mỏ nguyên liệu khí. Còn đối với Genco 3, nhà đầu tư chiến lược phải có năng lực tài chính và kết quả kinh doanh 3 năm gần nhất có lãi, không có lỗ lũy kế; cam kết duy trì, phát triển ngành kinh doanh điện cũng như thương hiệu của đơn vị ít nhất 3 năm; không chuyển nhượng cổ phần được mua trong thời hạn 5 năm... Theo ông Đinh Quang Tri, Tổng Giám đốc EVN, theo quy định hiện hành, EVN được lựa chọn tối đa 3 nhà đầu tư chiến lược cho Genco3 và hiện đã có 5 nhà đầu tư làm việc với EVN với mong muốn trở thành cổ đông chiến lược của EVN Genco3, trong đó có 3 nhà đầu tư nước ngoài. So với các doanh nghiệp cùng ngành thì PV Power sử dụng nợ vay thấp nhất, tỷ lệ nợ/vốn chủ sở hữu vào khoảng 60/40. Trong khi Genco 3 có rủi ro tài chính cao hơn, tỷ lệ nợ/vốn chủ sở hữu khoảng 90/10 do Genco 3 đang triển khai đầu tư nhiều dự án. Hệ số này ở Genco 1 và Genco 2 lần lượt khoảng 85/15 và 70/30. Từ việc phân tích 2 ví dụ trên căn cứ vào tỷ lệ nợ vay, các chuyên gia kiểm toán khẳng định rõ ràng PV Power có nhiều lợi thế hơn, tuy nhiên cổ phiếu cuả mỗi doanh nghiệp có bán được cho nhà đầu tư chiến lược hay không còn phụ thuộc vào các đợt roadshows, vị thế ngành và các tiêu chí đi kèm… |