Ngân hàng - Chứng khoán

Giải tỏa "cơn khát" vốn cho doanh nghiệp

Trong năm nay, thị trường trái phiếu doanh nghiệp (TPDN) được dự báo cũng sẽ tiếp tục sôi động như khi không khí Xuân tràn về, góp phần giảm bớt nỗi lo về vốn cho doanh nghiệp.

Nhiều ngân hàng cũng lao vào cuộc đua phát hành trái phiếu

Muốn vậy, cần nhanh chóng hoàn thiện hành lang pháp lý cũng như phát triển dịch vụ xếp hạng tín nhiệm doanh nghiệp và xếp hạng tín nhiệm trái phiếu.

Bớt gánh nặng vốn tín dụng

Dù còn nhiều ý kiến khác nhau, nhưng không thể phủ nhận sự phát triển của thị trường TPDN đã góp phần san sẻ bớt gánh nặng vốn tín dụng, đặc biệt là nguồn vốn trung- dài hạn cho các ngân hàng. Bằng chứng là tăng trưởng kinh tế ngày càng ít phụ thuộc vào tăng trưởng tín dụng.

Đơn cử như tăng trưởng GDP năm 2019 đạt tới 7,02%, cao hơn nhiều mục tiêu mà Chính phủ đã đề ra, trong khi theo Thống đốc NHNN Lê Minh Hưng, tín dụng chỉ tăng khoảng 13,5% - 13,7%, thấp nhất trong vòng ít nhất 5 năm trở lại đây.

TS. Cấn Văn Lực - Chuyên gia kinh tế trưởng BIDV cũng cho rằng, chuyển biến dòng vốn, cơ cấu vốn của doanh nghiệp trong nền kinh tế như vậy là khá tích cực. Thay vì chỉ vay ngân hàng, phụ thuộc quá nhiều vào vốn tín dụng như những năm trước đây, các doanh nghiệp cũng đang tích cực huy động vốn qua kênh cổ phiếu, trái phiếu.

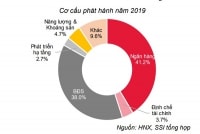

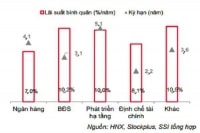

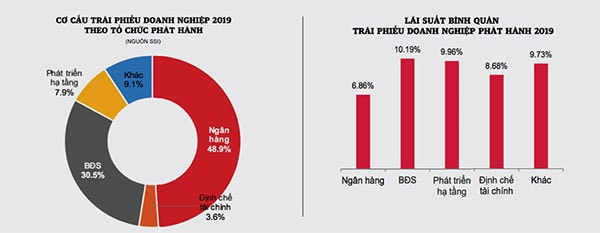

Quả vậy, thị trường TPDN đã có sự phát triển mạnh mẽ trong năm qua. Theo Công ty chứng khoán SSI, tổng lượng phát hành TPDN trong 11 tháng đầu năm 2019 lên tới 237 nghìn tỷ đồng, cao hơn 5,8% so với lượng phát hành trong cả năm 2018. Hiện quy mô thị trường TPDN đã tương đương khoảng 10,5% GDP, vượt xa mục tiêu 7% GDP vào năm 2010 đề ra tại Lộ trình phát triển thị trường trái phiếu giai đoạn 2017 - 2020 đã được Thủ tướng Chính phủ phê duyệt tại Quyết định số 1191/QĐ-TTg ngày 14/8/2017.

Không khó để thấy, thị trường TPDN đã bứt tốc mạnh mẽ kể từ sau khi Nghị định 163/2018/NĐ-CP được ban hành đã nới lỏng nhiều quy định về phát hành trái phiếu cho doanh nghiệp. Theo đó, Nghị định 163 cho phép doanh nghiệp muốn phát hành trái phiếu không bắt buộc phải có lãi năm liền kề trước đó, giúp cho đối tượng được phát hành trái phiếu rộng hơn trước. Bên cạnh đó, doanh nghiệp có thể phát hành trái phiếu thành nhiều đợt, điều này tạo thêm điều kiện cho các doanh nghiệp có thể huy động vốn phù hợp với các dự án đầu tư của mình.

Có thể bạn quan tâm

Giải pháp nào hoàn thiện thị trường trái phiếu Việt Nam?

04:17, 13/01/2020

Nhà băng tiếp tục lao vào cuộc đua phát hành trái phiếu?

05:41, 07/01/2020

Luật hóa chào bán trái phiếu riêng lẻ

11:34, 24/11/2019

Hai mặt của trái phiếu doanh nghiệp

11:00, 10/10/2019

Cẩn trọng rủi ro ngân hàng sở hữu chéo trái phiếu

05:30, 17/09/2019

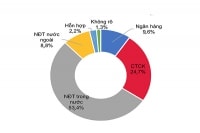

Tăng sức bền cho thị trường

Mặc dù không ngừng bứt tốc, nhưng quy mô thị trường TPDN vẫn còn khá nhỏ bé nếu so với thị trường tín dụng, thậm chí là thị trường trái phiếu Chính phủ. Đó là chưa kể một lượng lớn TPDN đang được nắm giữ bởi các nhà băng hoặc các công ty chứng khoán của các nhà băng, khiến cho việc huy động vốn qua kênh trái phiếu của nhiều doanh nghiệp cũng chẳng khác là bao so với vay vốn ngân hàng.

Thế nhưng, điều khiến các chuyên gia lo ngại nhất là thị trường này tiềm ẩn không ít rủi ro cho các nhà đầu tư cá nhân, nhất là khi các quy định phát hành trái phiếu đã được nới lỏng. Trong khi “cái bẫy” lãi suất cao lại đang thu hút không ít nhà đầu tư hám lợi dù không mấy hiểu biết về loại tài sản tài chính này.

“TPDN là công cụ nợ do doanh nghiệp phát hành theo nguyên tắc tự vay, tự trả, tự chịu trách nhiệm về hiệu quả sử dụng vốn và khả năng trả nợ, mà khả năng trả nợ của doanh nghiệp phụ thuộc rất lớn vào kết quả kinh doanh, nên nhà đầu tư cần phải cân nhắc, đánh giá được rủi ro trước khi quyết định đầu tư vào TPDN”, TS. Cấn Văn Lực cảnh báo.

Theo TS. Cấn Văn Lực, các cơ quan chức năng cần tăng cường giám sát, yêu cầu doanh nghiệp phải công khai minh bạch thông tin phát hành, sử dụng vốn hiệu quả để tránh bị vỡ nợ trái phiếu như đã và đang xảy ra hàng loạt ở Trung Quốc.

Đồng quan điểm như vậy, song nhiều chuyên gia cho rằng, để thị trường TPDN phát triển bền vững, cần xếp hạng tín nhiệm cho doanh nghiệp bởi khi doanh nghiệp được xếp hạng tín nhiệm, nhà đầu tư mới có thể yên tâm khi đầu tư vào trái phiếu; doanh nghiệp cũng sẽ dựa trên xếp hạng tín nhiệm để cân nhắc mức lãi suất chào bán phù hợp với năng lực tài chính của mình.

May thay, các cơ quan quản lý cũng thấu hiểu những bất cập này khi mà Luật Chứng khoán sửa đổi vừa được thông qua tại kỳ họp Quốc hội mới đây đã yêu cầu doanh nghiệp chào bán trái phiếu riêng lẻ là phải có báo cáo tài chính năm trước liền kề của năm phát hành được kiểm toán bởi tổ chức

kiểm toán được chấp thuận. Các đợt chào bán riêng lẻ phải cách nhau ít nhất 06 tháng. Bên cạnh đó, chỉ các nhà đầu tư chứng khoán chuyên nghiệp hay nhà đầu tư chiến lược mới được phép tham gia chào bán riêng lẻ (cả trái phiếu và cổ phiếu).

Ông Nguyễn Hoàng Dương - Phó Vụ trưởng Vụ Tài chính các ngân hàng và tổ chức tài chính (Bộ Tài chính) cũng cho biết, trên cơ sở quy định tại Luật Chứng khoán sửa đổi và Luật doanh nghiệp sửa đổi, sẽ hoàn thiện khung pháp lý về phát hành trái phiếu theo cả 2 phương thức ra công chúng và riêng lẻ theo hướng: Đối với phát hành ra công chúng gắn với bắt buộc xếp hạng tín nhiệm và niêm yết, giao dịch trên thị trường chứng khoán; đối với phát hành riêng lẻ, quy định đối tượng phát hành và giao dịch là nhà đầu tư chứng khoán chuyên nghiệp như thông lệ quốc tế.