Chứng khoán

Áp lực giải chấp “sốt nóng” cùng Corona

Phiên thứ ba sau kỳ nghỉ Tết Nguyên đán, VN-Index đầu phiên giảm trên 40 điểm, nhưng cuối phiên chỉ còn giảm hơn 8 điểm.

Tuy nhiên, cộng thêm gần 55 điểm sụt giảm trong 2 phiên trước đó, áp lực giải chấp từ dòng tiền vay ký quỹ (margin) tích tụ trên thị trường lên tới hàng tỷ USD vẫn lớn. Nhiều ý kiến hy vọng, lực cầu bắt đáy sẽ xuất hiện nhiều hơn để làm giảm thiểu áp lực này.

Virus Corona gây viêm phổi bùng phát tại Trung Quốc trong thời gian vừa qua đã có tác động không nhỏ tới các nền kinh khu vực châu Á - Thái Bình Dương như Thái Lan, Việt Nam…

Trong đó, ảnh hưởng nặng nề nhất là hoạt động du lịch, vận tải hành khách, bởi dịch vụ du lịch chiếm tỷ trọng tương đối lớn trong cơ cấu GDP và số khách du lịch từ Trung Quốc chiếm tỷ lệ cao.

Về thị trường chứng khoán, ngoài những tác động trực tiếp lên một số ngành trong nền kinh tế, còn có một số tác động gián tiếp liên quan đến tăng trưởng toàn cầu, thương mại và tâm lý đầu tư.

Thị trường cổ phiếu Việt Nam mở cửa trở lại sau kỳ nghỉ Tết có diễn biến giảm mạnh, thể hiện tâm lý lo ngại của nhà đầu tư về đại dịch toàn cầu.

Chỉ trong 3 phiên giao dịch đầu Xuân, chỉ số VN-Index đã giảm 54,84 điểm. Vốn hóa thị trường sàn HOSE "bốc hơi" 216.000 tỷ đồng, xuống còn 3.173.000 tỷ đồng.

Trong đó, nhiều mã cổ phiếu bluechip giảm giá mạnh, làm dấy lên tâm lý lo ngại về khả năng bị bán giải chấp (force sell) trong tuần này, nếu các nhà đầu tư sử dụng margin không kịp thời bổ sung tài sản bảo đảm sau khi bị gọi ký quỹ bổ sung (call margin).

Theo thống kê của người viết, tính đến cuối năm 2019, dựa trên báo cáo tài chính đã công bố của 66 công ty chứng khoán, tổng giá trị các khoản cho vay (trong đó trung bình đến 97% là khoản cho vay margin, phần còn lại là tạm ứng) là hơn 57.961 tỷ đồng.

Trong khi con số này của năm 2018 (64 công ty chứng khoán được thống kê) là hơn 47.184 tỷ đồng và năm 2017 là hơn 42.200 tỷ đồng.

Ông Huỳnh Tuấn, Giám đốc chi nhánh Công ty Chứng khoán Mirae Asset Việt Nam tại TP.HCM cho rằng, call margin hoàn toàn có thể diễn ra trong tuần này.

Lượng margin tích tụ trên thị trường chứng khoán dưới các hình thức tài trợ sức mua và tài trợ rút tiền (repo), theo số liệu ước tính mới nhất vào khoảng 2 tỷ USD, tương ứng 45.000 - 46.000 tỷ đồng.

Lượng margin này phần lớn tập trung vào nhóm cổ phiếu vốn hoá lớn và vừa (bluechip/largecap và midcap), còn nhóm cổ phiếu vốn hoá nhỏ (penny/smallcap) đã bị giảm margin rất mạnh trong quý IV/2019, sau hàng loạt “phốt” khởi phát từ cổ phiếu FTM.

Về quy trình xử lý tài khoản margin thì hầu hết đều dựa trên thị giá cập nhật vào cuối phiên giao dịch liền trước để đưa ra tỷ lệ gọi vốn bổ sung cho phiên sau.

Nếu diễn biến dịch cúm Corona không quá xấu thì phiên 3/2 có thể xem là tạo đáy về điểm số, VN-Index quanh 890 điểm.

Nhóm bluechip và midcap là khẩu vị ưa thích của bộ phận nguồn và quản trị rủi ro của các công ty chứng khoán nên tỷ lệ cho vay thường kịch khung theo quy định của Ủy ban Chứng khoán Nhà nước là 1 - 1.

Thực tế, có các trường hợp ngoại lệ, tỷ lệ cho vay là 4 - 6, 3 - 7, thậm chí 2 - 8 với một số công ty chấp nhận rủi ro cao và có chính sách thu hút giao dịch nhằm tăng thị phần môi giới.

Vì vậy, với 2 phiên giảm mạnh cuối tuần trước qua, mức độ mất giá trung bình trên 10% của đa số cổ phiếu bluechip và midcap thì hiện tượng call margin nhiều khả năng sẽ xảy ra.

Ông Tuấn nhận xét, áp lực call margin của thị trường đã hiện hữu từ phiên đầu tuần này và phân hoá theo biến động của thị trường. Trong một kịch bản tốt nhất, phiên thứ hai dừng giảm thì sẽ call một lượng nhỏ, còn nếu tiếp tục giảm mạnh thì sẽ lan sang phiên thứ ba, thứ tư... Đó là hiệu ứng dây chuyền và điều này từng diễn ra rõ nét trong giai đoạn đầu quý II/2018.

Theo ông Tuấn, nhóm cổ phiếu ảnh hưởng trực tiếp và nặng nề nhất là hàng không, thuỷ hải sản, khu công nghiệp…, sẽ bị call nhiều.

Ông Trần Hoàng Sơn, Giám đốc Chiến lược thị trường, Công ty Chứng khoán MB cho rằng, với 2 phiên giảm mạnh sau kỳ nghỉ Tết Nguyên đán, có một số quan ngại rằng, thị trường sẽ gặp trở ngại từ việc call margin trong tuần này.

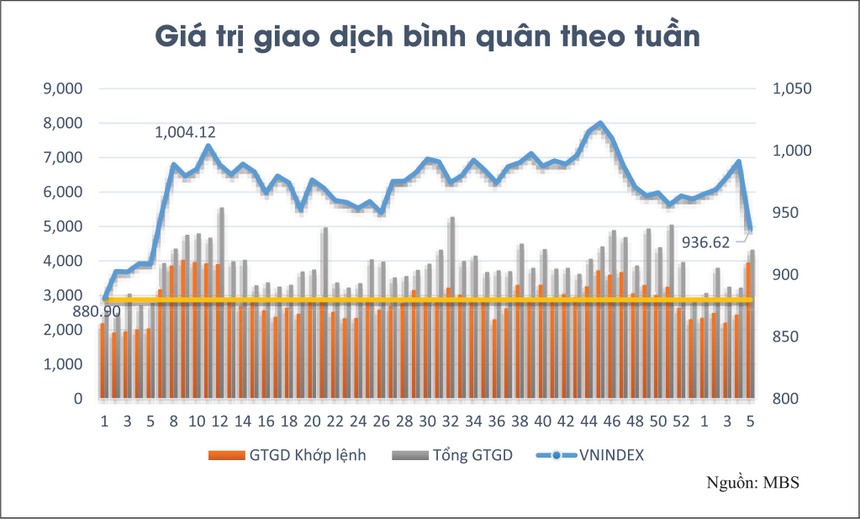

Theo thống kê, thanh khoản khớp lệnh bình quân trên sàn HOSE từ đầu năm 2020 đến phiên trước khi thị trường nghỉ Tết chỉ đạt 2.379 tỷ đồng.

Đây là mức thanh khoản thấp và không ít nhà đầu tư đã chủ động giảm tỷ lệ margin trước kỳ nghỉ để tránh rủi ro khi thị trường mở cửa trở lại và tiết kiệm phí margin. Do vậy, thị trường không chịu áp lực lớn về margin.

Thanh khoản bình quân 2 phiên đầu Xuân được đẩy lên 3.957 tỷ đồng, khi nhà đầu tư chủ động hạ tỷ trọng cổ phiếu trong danh mục, khi thị trường giảm điểm.

Về giao dịch của khối ngoại, trong 2 phiên cuối tuần qua, họ bán ròng khoảng 206 tỷ đồng trên sàn HOSE, trong đó có 203 tỷ đồng thông qua giao dịch khớp lệnh.

Kể từ đầu năm, nhà đầu tư nước ngoài mua ròng hơn 1.946 tỷ đồng. Các nhóm cổ phiếu được mua ròng tập trung vào 2 nhóm chính là xây dựng và vật liệu xây dựng, bên cạnh đó là thực phẩm và đồ uống.

Trên thực tế, phiên sáng 3/2/2020, ông Đỗ Bảo Ngọc, Phó tổng giám đốc Công ty Chứng khoán Kiến thiết Việt Nam (VNCS) nhận xét, thị trường xảy ra hiện tượng call margin nên mới có tình trạng nhiều cổ phiếu giảm giá sàn.

Có thể bạn quan tâm

Cổ phiếu ngân hàng nào sẽ "dậy sóng" giữa tâm bão Corona?

04:13, 05/02/2020

Cơ hội sinh lời cổ phiếu trong đại dịch Corona

11:08, 04/02/2020

Cổ phiếu ngân hàng tiếp tục nâng đỡ thị trường?

04:00, 04/02/2020

Nhóm cổ phiếu dược có thực sự hưởng lợi từ virus Corona?

14:44, 03/02/2020

Dịch virus Corona tác động tiêu cực đến nhóm cổ phiếu nào?

11:27, 03/02/2020

Sau 2 phiên giảm mạnh cuối tuần trước thì câu chuyện call margin đã được đặt ra, nhưng điều bất ngờ là xảy ra ngay sáng phiên đầu tuần mới (3/2) và diễn ra rất nhanh, chứ không kéo dài, chỉ trong nửa đầu phiên sáng, sau đó thị trường hồi dần.

Lượng call margin khó ước lượng trong nửa đầu phiên sáng, nhưng thanh khoản thị trường phiên 3/2 tăng vọt, gấp 1,5 phiên trước, dù 2 phiên trước đã cao.

Lượng call margin đổ ra thị trường khiến nhiều mã giảm giá sàn, nhưng lực cầu bắt đáy nhanh chóng nhập cuộc.

Nhờ vậy, không ít cổ phiếu đang từ mức sàn nhảy lên tham chiếu, thậm chí lên gần trần như BID. Qua đó, chỉ số VN-Index hồi phục từ mức thấp nhất phiên sáng là 890 điểm lên gần 930 điểm khi đóng cửa phiên chiều. Biên độ dao động giá cổ phiếu trong phiên rất lớn, một trong những biểu hiện của hiện tượng call margin.

Ông Ngọc cho rằng, việc call margin xảy ra và bị cắt mạnh vào thời điểm này thì trạng thái cân bằng đã được tái lập. Nếu diễn biến dịch cúm Corona không quá xấu thì phiên 3/2 có thể xem là tạo đáy về điểm số, với VN-Index quanh ngưỡng 890 điểm.

Mặc dù thông tin về số người nhiễm virus Corona tăng lên, nhưng nhiều nơi đã công bố về cách chữa trị thành công. Tại Trung Quốc, có hơn 300 người đã khỏi bệnh; Nhật Bản đang trong quá trình sản xuất vắc-xin; nhóm bác sĩ Thái Lan đã điều trị thành công một số ca nhiễm virus Corona nhờ kết hợp thuốc điều trị HIV và thuốc chữa cúm…

Dịch viêm phổi có dấu hiệu sẽ sớm được ngăn chặn. Thị trường chứng khoán thường phản ứng trước và khả năng phiên 3/2 đã tạo đáy ở mức 890 điểm, lực cầu vào bắt đáy mạnh thì các phiên sau sẽ không có lực bán mạnh để ép thị trường đi xuống.

Ông Ngọc cũng cho rằng, lượng margin trên thị trường giai đoạn này được đánh giá không cao, bởi cứ theo chu kỳ đến giai đoạn trước Tết Nguyên đán, nhà đầu tư có tâm lý rút vốn.

Bản chất thị trường năm nay lại có đợt sụt giảm mạnh trước Tết nên ngay từ đoạn đó, lượng margin đã không còn ở mức cao.

Thông thường, margin cao nhất ở quý II - III trong năm và tích tụ sau giai đoạn chỉ số tăng điểm.

Trong khi đó, thị trường chứng khoán Việt Nam năm 2019, ngay từ đầu tháng 11 đã sụt giảm mạnh, VN-Index giảm từ 1.025 điểm xuống mức 947 điểm.

Thị trường cũng có 2 - 3 tuần đi ngang trong biên độ 950 - 970 điểm và ở thời điểm trước Tết, ít nhà đầu tư đẩy mạnh đầu tư.

“Chính vì vậy, tôi cho rằng, khả năng phiên 3/2 là phiên đáy của VN-Index. Sau phiên này, thị trường sẽ ổn định dần, nhưng để bứt phá thì cần nhiều thông tin hỗ trợ khác”, ông Ngọc nhận định.