Chứng khoán

Cổ phiếu hút tiền thời đại dịch

Trong tuần này, rủi ro được đánh giá vẫn còn cao, nhưng áp lực bán tháo đã không xảy ra. Dòng tiền đầu cơ nhập cuộc mạnh mẽ hơn khi một số cơ hội bắt đầu xuất hiện.

Nhóm cổ phiếu đầu cơ là tâm điểm

Mở cửa phiên giao dịch đầu tuần (16/3), thị trường chứng khoán Việt Nam đón nhận phản ứng tiêu cực trước thông tin Cục Dự trữ Liên bang Mỹ (Fed) hạ lãi suất điều hành thêm 1%/năm và khởi động lại gói QE với quy mô 700 tỷ USD.

Lực bán hình thành ngay từ đầu phiên và tiếp tục tăng cường trong phiên chiều, giá trị giao dịch khớp lệnh sụt giảm gần 30% so với phiền liền trước, đạt hơn 3.700 tỷ đồng toàn thị trường.

Sắc đỏ lấn áp trong phiên, nhưng nhóm cổ phiếu vốn hoá nhỏ lại đi ngược thị trường khi chỉ số VNSML Index tăng 0,21%, với những cái tên như HAI (+7%), FIT (+6,9%), TSC (+6,9%), HQC (+6,1%)...

Trong các phiên tiếp theo, dòng tiền vẫn chủ yếu tập trung ở nhóm cổ phiếu penny và phân hóa khá rõ nét so với nhóm cổ phiếu Midcaps và Largecaps. Theo ông Nguyễn Thế Minh, Giám đốc Phân tích Công ty Chứng khoán Yuanta Việt Nam, tính chất đầu cơ trong giai đoạn này tỏ ra khá hiệu quả khi rủi ro thị trường vẫn cao.

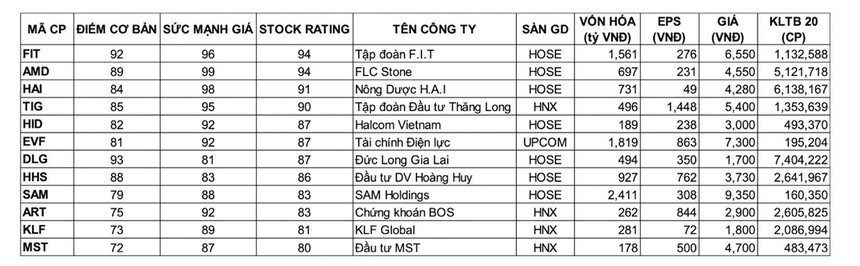

Nhóm cổ phiếu dưới mệnh giá có mức Stock Rating trên 80 (*) (* mức xếp hạng tăng trưởng của cổ phiếu tốt hơn 80% các cổ phiếu còn lại trên thị trường).

Phiên 17/3, nhóm bluechip có sự phân hoá nhất định, nhưng đa phần tăng giá, thậm chí tăng rất mạnh, như REE (+6,6%), SSI và PLX tăng hết biên độ; nhóm ngân hàng khởi sắc sau phiên giảm mạnh liền trước, điển hình như BID (+3%), TCB (+2,9%), VPB (+2,6%) CTG (+2,4%), STB (+2,1%), MBB (+1,5%).

Mặc dù vậy, dòng tiền thị trường vẫn tập trung tại Mid-Cap và Small-Cap khi chỉ số VNMID Index và VNSML Index vẫn tăng lần lượt 1,65% và 1,08%, với các cái tên đáng chú ý như FLC (+4,2%), DLG (+6,5%), SCR (+6,5%), HQC (+6,6%). HAI (+6,9%), FIT (+6,9%)…

Phiên 18/3, giá trị giao dịch khớp lệnh đạt hơn 3.550 tỷ đồng trên toàn thị trường, cho thấy dòng tiền vẫn yếu, ngoại trừ nhóm Mid-Cap và Small-Cap.

Nhiều mã trong nhóm này vẫn tăng mạnh mẽ. Nhóm cổ phiếu đầu cơ là tâm điểm của dòng tiền với hàng loạt cổ phiếu tăng trần đi kèm thanh khoản lớn, như họ FLC với ART, AMD, ROS, HAI, KLF. Trong đó, cặp đôi FLC và ROS dẫn đầu thanh khoản sàn HOSE với giá trị khớp lệnh lần lượt đạt 14,2 triệu và 13,1 triệu đơn vị; thị giá lần lượt tăng 3,7% và 6,9%.

Mã HAI cũng tăng giá 6,8%, đóng cửa tại 4.880 đồng/cổ phiếu, nằm trên vùng đỉnh cũ 4.500 đồng/cổ phiếu.

Một số mã đầu cơ khác như SCR, DLG, HQC, HAI, DRH, QCG... thậm chí tăng trần khi chốt phiên.

Một số mã được công ty chứng khoán đưa ra phân tích như FIT, có mức Stock Rating ở mức 94 điểm, cho thấy xếp hạng tăng trưởng trung hạn của cổ phiếu này là tích cực.

Yuanta Việt Nam khuyến nghị, các nhà đầu tư ngắn hạn có thể xem xét mua vào cổ phiếu này ở mức giá hiện tại, nhưng rủi ro thị trường vẫn còn cao, nên các nhà đầu tư chỉ nên xem xét ở tỷ trọng thấp.

Hay như với cổ phiếu DLG, dòng tiền vẫn đang trong xu hướng tích cực. Ðồ thị giá của DLG tiến về gần vùng kháng cự ngắn hạn 2.070 đồng/cổ phiếu và đồ thị giá vẫn đang trong giai đoạn biến động mạnh.

Ðiểm tích cực là khối lượng giao dịch vẫn duy trì ở mức cao và dòng tiền đã cải thiện kể từ tháng 12/2019. Ðồng thời, xu hướng ngắn hạn của cổ phiếu này được nâng từ mức giảm lên tăng.

Một cổ phiếu đáng chú ý khác là DPG. Theo phân tích của Công ty Chứng khoán BIDV (BSC), cổ phiếu DPG thời gian vừa qua ở trạng thái dao động dập dình trong khu vực 22.000 - 30.000 đồng/cổ phiếu; thanh khoản những phiên gần đây có chiều hướng tăng; cổ phiếu đã tạo mô hình cánh dơi nên đây có thể là sự khởi đầu cho một giai đoạn tăng giá mới.

Tuy vậy, EMA12 vẫn đang ở dưới EMA26 và chỉ báo RSI cũng chưa vượt qua giá trị 50 nên áp lực bán ngắn hạn có thể xuất hiện.

Dù vậy, nhiều ý kiến cho rằng, dòng tiền hiện đang tập trung ở nhóm cổ phiếu penny sẽ sớm luân chuyển.

Nhiều cổ phiếu nhóm này đã tăng rất mạnh, không đi kèm với yếu tố cơ bản của doanh nghiệp. Bản chất sự gia tăng đến từ nhiều cổ phiếu đầu cơ, theo đó, đà tăng như vừa qua cũng đồng nghĩa rủi ro cũng gia tăng dần.

Chọn lọc cổ phiếu có cơ hội bứt phá sau đại dịch

Khuyến nghị của hầu hết các công ty chứng khoán trong giai đoạn này là nhà đầu tư chỉ nên mua vào cổ phiếu ở tỷ trọng thấp.

Nhà đầu tư có thể xem xét những cổ phiếu đầu ngành đã giảm sâu dưới giá trị sổ sách, hoặc những cổ phiếu thuộc những ngành sẽ được hưởng lợi khi bệnh dịch đi qua.

Ông Phan Tấn Nhật, Trưởng nhóm Phân tích Công ty Chứng khoán Sài Gòn - Hà Nội Chi nhánh TP.HCM cho rằng, thị trường tài chính Việt Nam, thế giới dưới ảnh hưởng của dịch bệnh Covid-19 đã trải qua những thời khắc tồi tệ nhất trong lịch sử hơn 10 năm qua.

Mặc dù đây là trường hợp chưa có tiền lệ, chưa thể đánh giá tác động ảnh hưởng chính xác với hiệu ứng Domino lây lan suy thoái toàn cầu tương tự như dịch bệnh lây lan mở rộng.

Tuy nhiên, ở thời điểm hiện tại, các vị thế cơ cấu danh mục đầu tư, hạ tỷ trọng đầu tư tốt nhất đã qua, và đây là lúc đánh giá lại thị trường, mức độ rủi ro, các vùng định giá hiện tại cũng như cố gắng tìm kiếm các cơ hội đầu tư tốt nhất sau khi thị trường ổn định trở lại.

Trong tháng 3 (tính đến 16/3/2020), chỉ số VN-Index đã giảm 15,2%, VN30-Index giảm hơn 16%.

Tính từ giá trị cao nhất tháng 11/2019 thì VN-Index đã giảm 305 điểm, tương ứng giảm 29,7% từ mức 1.028,97 điểm về 723,42 điểm; VN30-Index giảm từ mức 948,37 điểm về 674,36 điểm, tương ứng giảm 28,9%.

VN30-Index đã giảm các vùng giá cao nhất năm 2014 là 692 điểm, cao nhất 2015 là 668 điểm và 2016 là 674 điểm.

Có thể thấy, những thành quả tăng trưởng từ năm 2017 đều đã đánh mất vì dịch bệnh. Nhưng dịch bệnh rồi sẽ được kiểm soát, khi các nước châu Âu, châu Mỹ đã bắt đầu thực hiện các biện pháp phòng chống dịch quyết liệt, triệt để, trong khi Trung Quốc hay Hàn Quốc… đã và đang kiểm soát tốt tình hình.

Theo ông Nhật, việc phân tích, đánh giá lại tình hình các nhóm ngành tại thời điểm hiện nay, thời điểm các cổ phiếu đầu ngành VN30 đang ở vùng thị giá trung bình tương ứng các năm 2014, 2015, 2016 sẽ giúp kiểm soát rủi ro tốt hơn, cũng như tìm kiếm các cơ hội đầu tư giá trị, đầu tư tăng trưởng tốt nhất khi dịch bệnh được kiểm soát, các hoạt động giao thương, xã hội được kết nối và dần phục hồi trở lại.

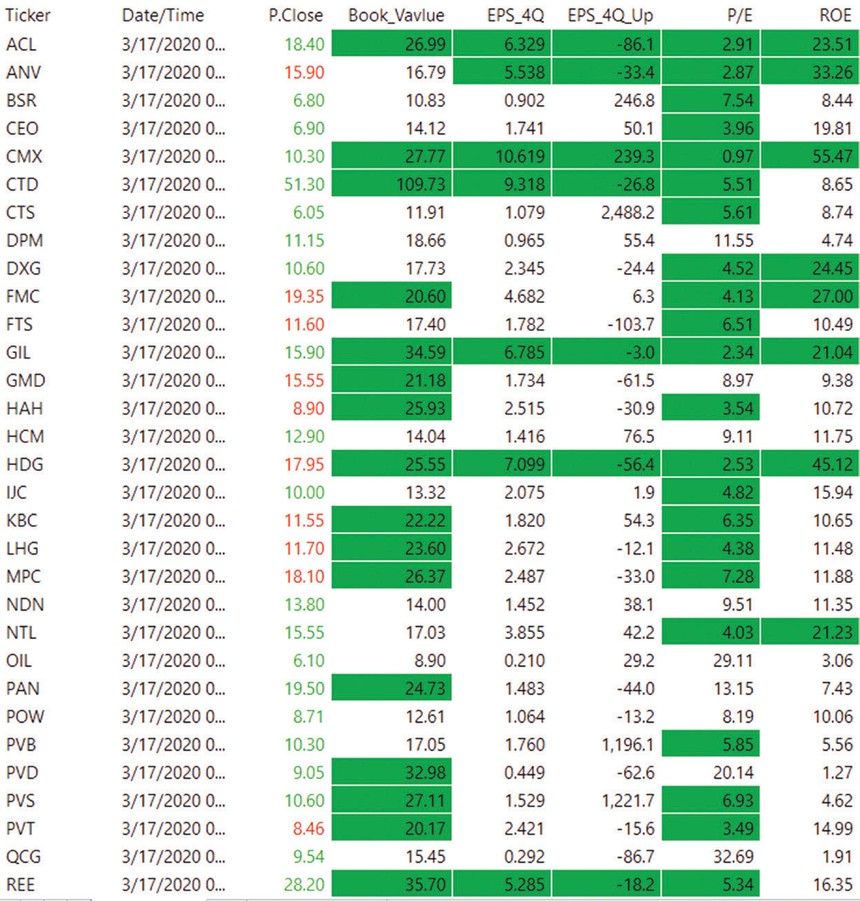

Thống kê nhanh trên 1.642 mã cổ phiếu niêm yết, giao dịch trên cả ba sàn chứng khoán cho thấy, hiện tại có 956 mã có thị giá nhỏ hơn giá trị sổ sách, tương ứng 58,2%.

Nhiều mã trong nhóm VN30 như CTD, POW, REE, SSI, STB… hay nhiều cổ phiếu ngân hàng đang dần tiệm cận giá trị sổ sách như TCB, HDB, VPB, MBB…

Một số cổ phiếu có thị giá dưới giá trị sổ sách.

Hầu hết các cổ phiếu đầu ngành dưới tác động suy thoái của dịch bệnh đều chịu tác động giảm giá mạnh nhất trong hơn 10 năm trở lại đây. Rất nhiều mã có thị giá dưới giá trị cơ bản, điều này dẫn đến hàng loạt cổ đông nội bộ của AAA, DHC, DRC, PGC... đăng ký mua vào cổ phiếu; hay các công ty như PAN, AAA, FMC, HDC, TPB, DPG… lên kế hoạch mua cổ phiếu quỹ.

Có thể bạn quan tâm

Đưa cổ phiếu nào vào danh mục đầu tư?

11:01, 19/03/2020

Lực cầu bắt đáy tiếp tục tăng ở cổ phiếu ngân hàng?

04:00, 19/03/2020

Cơ hội tích lũy cổ phiếu cổ tức cao

09:54, 18/03/2020

Dòng tiền đang tập trung ở nhóm cổ phiếu nào?

04:00, 18/03/2020

[COVID-19] Đầu tư vào nhóm cổ phiếu nào?

04:18, 17/03/2020

Dẫn câu nói “Hãy tham lam khi người khác sợ hãi” của nhà đầu tư huyền thoại Warrent Buffett, ông Nhật cho rằng, ở thời điểm hiện tại, khi các tác động ảnh hưởng của dịch bệnh, khả năng, mức độ suy thoái chưa đánh giá chính xác, có thể chưa phải thời điểm hoàn hảo để “tham lam” mua vào, nhưng ít nhất nhà đầu tư không nên quá sợ hãi, mà cần chọn lọc các cơ hội đầu tư dưới giá trị cho tầm nhìn dài hạn vài năm khi rất nhiều cơ hội đầu tư dưới giá trị đã và đang xuất hiện.

Trước động thái nới lỏng chính sách tiền tệ của Fed và các nước trên thế giới, Chính phủ cũng đã đưa ra một số chính sách giảm lãi, gia hạn nợ, cụ thể NHNN đã ban hành văn bản đồng loạt giảm lãi suất huy động, cho vay các kỳ hạn.

Dự kiến tới đây, đầu tư công sẽ được đẩy nhanh, nhằm thúc đẩy tăng trưởng kinh tế, điều này sẽ tác động tích cực tới các doanh nghiệp hạ tầng, xây dựng.

Yuanta Việt Nam ước tính, sau giai đoạn khủng hoảng bởi dịch Covid-19, một số ngành sẽ tăng giá mạnh theo thứ tự như sau: dịch vụ và giải trí (đạt đỉnh trước VN-Index khoảng 3 tháng), bán lẻ (đạt đỉnh trước VN-Index khoảng 5 tháng), dịch vụ tài chính (đạt đỉnh cùng VN-Index), ô tô và phụ tùng (đạt đỉnh cùng VN-Index), ngân hàng (đạt đỉnh trước VN-Index khoảng 5 tháng).

![[COVID-19] Đầu tư vào nhóm cổ phiếu nào?](https://dddn.1cdn.vn/2020/03/20/diendandoanhnghiep.vn-media-uploaded-455-2020-03-16-_35235_thumb_200.jpg)