Chứng khoán

Còn nhiều thách thức, cổ phiếu VGC tăng tiếp?

Mặc dù mảng vật liệu xây dựng gặp nhiều khó khăn, nhưng mảng bất động sản (BĐS) được kỳ vọng sẽ đóng góp vào tăng trưởng của Tổng công ty Viglacera (HoSE: VGC) trong giai đoạn 2020- 2021.

Kết thúc phiên giao dịch ngày 9/7, cổ phiếu VGC đóng cửa ở mức 20.500đ/cp, tăng 1,99%

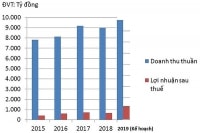

Theo Báo cáo tài chính quý 1/2020, VGC ghi nhận doanh thu 2.374 tỷ đồng, tăng 4,6%, và lợi nhuận trước thuế đạt 220 tỷ đồng, giảm 2,6% so với cùng kỳ năm ngoái.

Được biết mảng BĐS nhà ở, cho thuê khu công nghiệp và dịch vụ liên quan đang đóng vai trò chủ đạo trong việc duy trì đà tăng trưởng của VGC. Trong quý 1/2020, riêng mảng này chiếm đến 38% cơ cấu doanh thu cả công ty, tăng 7% tỷ trọng so với mức 31% cùng kỳ năm ngoái.

Diện tích đất cho thuê của VGC đã và đang tăng trưởng tốt, đạt hơn 60 ha, tăng 50% so với quý 1/2019. Mảng cho thuê BĐS khu công nghiệp được kỳ vọng vẫn có thể duy trì hoặc ghi nhận được mức tăng trưởng doanh thu nhẹ, nhờ các hợp đồng thỏa thuận đã ký trong năm 2019 và các nỗ lực mở rộng tìm kiếm khách hàng trong năm 2020.

Đồng thời, VGC đã ghi nhận hoạt động rất tích cực từ các khu công nghiệp cách xa Hà Nội bao gồm: KCN Đông Mai với diện tích cho thuê trong quý 1/2020 lên đến 25 ha từ 7 doanh nghiệp FDI hoạt động trong lĩnh vực sản xuất xe đạp điện, dụng cụ cơ điện, các bộ phận cơ khí, lắp ráp và linh phụ kiện.

KCN Phú Hà (Phú Thọ) thu hút thành công 4 dự án FDI từ Hồng Kông, Đài Loan, Hàn Quốc, lần lượt sản xuất đồ chơi trẻ em, đèn ô tô, linh kiện camera cho điện thoại di động, mũ bảo hiểm và phụ kiện đi kèm.

Bên cạnh đó, KCN Yên Phong IIC (Bắc Ninh) với tổng diện tích thương phẩm 141 ha, dù chỉ mới khởi công từ tháng 1/2020 nhưng đã nhận được sự quan tâm từ nhiều nhà đầu tư và đã ký kết những hợp đồng đầu tiên với một số công ty FDI.

Ngoài ra, mảng gạch ốp lát của VGC ghi nhận sự cải thiện nhẹ so với năm 2019 nhờ các dòng sản phẩm gạch cao cấp Eurotile, Color Body, Viglacera Premium tăng dần tỷ trọng trong cơ cấu doanh thu, cùng với việc tiết kiệm được chi phí sản xuất nhờ giá dầu giảm mạnh hồi đầu năm nay.

Dựa trên các kỳ vọng trên và khảo sát thực tế một số KCN phía Bắc, các chuyên gia đánh giá cao tiềm năng phát triển các KCN của VGC trong giai đoạn 2020-2021, khi các KCN chủ lực Yên Phong I mở rộng (dự kiến thời gian cho thuê 2018-2021), Đồng Văn 4 (2018-2021), Yên Mỹ (2020-2024) đang có sức hút rất lớn và KCN Yên Phong IIC sẽ mang lại doanh thu, lợi nhuận tăng thêm từ năm 2021 trở đi.

Trong trung và dài hạn, hoạt động phát triển KCN tại Việt Nam dự báo sẽ hưởng lợi rất lớn trong việc dịch chuyển dòng vốn FDI quốc tế nhờ sở hữu vị trí thuận lợi cho hoạt động logistics cảng biển, chi phí nhân công và chi phí thuê đất vẫn duy trì mức thấp so với các nước trong khu vực và tình hình chính trị ổn định.

Tuy nhiên, năm nay là một năm nhiều thách thức với VGC, do dịch COVID-19 đã tác động trực tiếp lên mảng kinh doanh vật liệu xây dựng (VLXD).

Năm nay là một năm nhiều thách thức với VGC, do dịch COVID-19 đã tác động trực tiếp lên mảng kinh doanh vật liệu xây dựng

Cụ thể, mảng kính, sứ vệ sinh và sen vòi đã ghi nhận sự sụt giảm mạnh nhất trong nhóm VLXD khi giảm 12,2% doanh thu trong quý 1/2020 so với cùng kỳ năm ngoái. Nguyên nhân được cho là áp lực cạnh tranh mạnh mẽ trong hoạt động kinh doanh của mảng kính với các sản phẩm nhập khẩu từ Malaysia và sứ vệ sinh với các sản phẩm Trung Quốc. Áp lực cạnh tranh này đã kéo dài từ 2019 sang năm 2020 và trở nên gay gắt hơn khi nhu cầu các loại sản phẩm này suy giảm do ảnh hưởng của dịch bệnh.

Bên cạnh đó, so với các ngành VLXD khác, ngành gạch ốp lát trong nước rất dễ chịu sự tác động suy giảm doanh thu - giá bán khi thị trường xây dựng có chiều hướng kém tích cực. Hiện ngành gạch ốp lát Việt Nam đang trong tình trạng dư thừa công suất khá lớn. Theo thống kê của VCBS, chênh lệch cung cầu gạch ốp lát Việt Nam lên đến 84 triệu m2, tương đương với mức dư thừa 15,4% so với nhu cầu trong nước. Điều đó đã áp lực giảm giá bán các dòng sản phẩm phổ thông như ceramic và porcelain.

Đặc biệt, phân khúc BĐS thương mại sẽ tiếp tục chững lại do chính sách siết chặt dòng vốn tín dụng vào lĩnh vực BĐS, từ đó làm tốc độ nguồn cung các dự án mới ra thị trường có phần kém sôi động hơn.

Kết thúc phiên giao dịch ngày 9/7, cổ phiếu VGC đóng cửa ở mức 20.500đ/cp, tăng 1,99% so với chốt phiên giao dịch trước đó, với khối lượng giao dịch đạt hơn 837.000 cổ phiếu.

Ông Nguyễn Thế Minh, Giám đốc nghiên cứu phân tích- Công ty Chứng khoán Yuanta Việt Nam cho biết, mức Stock Rating của VGC ở mức 85 điểm, đặc biệt là điểm cơ bản và sức mạnh đều trên 80, cho thấy xếp hạng tăng trưởng của VGC ở mức tích cực và bền vững. Trong khi đó, đồ thị giá của VGC vượt mức đỉnh ngắn hạn với khối lượng giao dịch tăng mạnh, lên 714.770 cổ phiếu và bước vào giai đoạn biến động mạnh theo chiều hướng tích cực. “Nhà đầu tư có thể xem xét mua vào cổ phiếu VGC ở những nhịp điều chỉnh”, ông Minh khuyến nghị.

Có thể bạn quan tâm

Thách thức đấu giá cổ phần ở VGC

11:01, 28/03/2019

Cơ hội hút dòng tiền của VGC có thành hiện thực?

05:01, 05/01/2019

Kịch bản nào cho thoái vốn nhà nước tại Viglacera?

11:09, 25/06/2020

Doanh nghiệp mang “họ” Viglacera đang kinh doanh "thụt lùi"

04:02, 28/07/2019

Kinh doanh “thụt lùi” tại các doanh nghiệp mang “họ” Viglacera

21:37, 27/07/2019

Viglacera: Chuyển sàn mong đổi vận

17:12, 07/05/2019