Chứng khoán

Giải pháp nào đẩy mạnh phát triển trái phiếu doanh nghiệp?

Thị trường trái phiếu doanh nghiệp đã phát triển mạnh trong những năm qua, nhưng chưa tương xứng với tiềm năng của Việt Nam.

Ngân hàng TNHH một thành viên HSBC Việt Nam vừa trở thành ngân hàng nước ngoài đầu tiên phát hành trái phiếu tổng trị giá 600 tỷ đồng tại thị trường Việt Nam vào ngày 10/8/2020.

Với mệnh giá 100.000 đồng/trái phiếu, trái phiếu với tên gọi Hoa Sen theo quốc hoa của Việt Nam, có lãi suất phát hành ở mức cố định 5,8%/năm trên mệnh giá và kỳ hạn ba năm. Giao dịch được các nhà đầu tư đăng ký vượt mức minh chứng cho thương hiệu mạnh của ngân hàng tại thị trường Việt Nam.

DĐDN đã có cuộc trao đổi với ông Ngô Đăng Khoa – Giám đốc toàn quốc Khối Kinh doanh Tiền tệ và Thị trường vốn về đợt phát hành trái phiếu của ngân hàng HSBC Việt Nam và thị trường trái phiếu Việt Nam.

ông Ngô Đăng Khoa – Giám đốc toàn quốc Khối Kinh doanh Tiền tệ và Thị trường vốn Ngân hàng HSBC Việt Nam

- Thưa ông, tại sao Ngân hàng HSBC Việt Nam chọn thời điểm này để phát hành trái phiếu khi không thiếu thanh khoản?

Nhân dịp kỷ niệm 150 năm Ngân hàng HSBC thành lập tại Việt Nam, đợt phát hành trái phiếu này khẳng định cam kết lâu dài của chúng tôi đối với đất nước. Chúng tôi mong muốn giữ vai trò tiên phong trong sự phát triển không ngừng của các doanh nghiệp và thị trường vốn Việt Nam trong tương lai và đặt kế hoạch sẽ phát hành trái phiếu thường xuyên trên thị trường. Số tiền từ đợt phát hành sẽ được ngân hàng HSBC Việt Nam sử dụng để tăng quy mô vốn hoạt động của ngân hàng, đa dạng hóa nguồn vốn tiền đồng nhằm mục đích phục vụ cho việc tăng trưởng kinh doanh bền vững của ngân hàng trong thời gian sắp tới.

- Tại sao ngân hàng HSBC Việt Nam chọn Hoa Sen là tên cho trái phiếu phát hành đợt này, thưa ông?

Hoa Sen là quốc hoa của Việt Nam, tượng trưng cho sự thanh khiết, tận tâm và lạc quan cho tương lai, tương tự như cam kết và tinh thần lạc quan của ngân hàng HSBC dành cho tương lai của Việt Nam.

- Những nhà đầu tư nào tham gia vào đợt phát hành trái phiếu lần này của Ngân hàng HSBC Việt Nam? Tại sao giá trị phát hành trái phiếu đầu tiên của ngân hàng chỉ có 600 tỷ đồng Việt Nam mà không phải là con số lớn hơn?

Giao dịch phát hành trái phiếu đợt này nhận được sự tham gia nhiệt tình của các nhà đầu tư tổ chức đa dạng, bao gồm các công ty bảo hiểm, công ty chứng khoán và quỹ quốc tế.

Số lượng đăng ký vào đợt phát hành trái phiếu lần này gấp đôi giá trị. Đây là đợt phát hành trái phiếu đầu tiên, thể hiện cam kết của chúng tôi đối với Việt Nam và sự phát triển của thị trường vốn Việt Nam. Sự hưởng ứng nhiệt tình của nhà đầu tư đối với đợt phát hành lần này rất đáng khích lệ vì chúng tôi dự định sẽ có các đợt phát hành tiếp theo khi phát sinh nhu cầu trong tương lai.

- Tại sao trái phiếu doanh nghiệp trở thành một kênh huy động vốn phổ biến tại Việt Nam, thưa ông?

Như đã đề cập ở trên, trong những năm gần đây, thị trường trái phiếu doanh nghiệp Việt Nam đang tăng trưởng và phát triển nhanh chóng cả về khối lượng và giá trị phát hành. Giá trị của thị trường trái phiếu doanh nghiệp tăng mạnh từ 9,01% tổng GDP cả nước trong năm 2018 lên 11,3% vào năm 2019. Quy mô thị trường phát triển đã chứng minh trái phiếu doanh nghiệp đã thực sự trở thành một phương thức huy động vốn hiệu quả trong những năm gần đây.

Kênh trái phiếu này hỗ trợ doanh nghiệp huy động vốn để phát triển kinh doanh, giảm dần sự phụ thuộc vào nguồn vốn tín dụng ngân hàng, hỗ trợ các ngân hàng thương mại và doanh nghiệp mọi ngành nghề huy động vốn dài hạn đáp ứng tiêu chí an toàn vốn; giảm áp lực huy động vốn cho hệ thống ngân hàng thương mại; định hướng đầu tư trung và dài hạn thay vì gửi tiết kiệm ngắn hạn.

Nhiều doanh nghiệp đã sử dụng thị trường trái phiếu làm kênh huy động vốn vì họ không cần đáp ứng những yêu cầu khắt khe như thị trường chứng khoán và cũng không cần tài sản đảm bảo khi vay vốn ngân hàng. Đặc biệt, các doanh nghiệp có thể sử dụng số tiền thu được từ việc phát hành trái phiếu mà không cần sự giám sát của ngân hàng.

Ngoài ra, các ngân hàng thương mại hiện dùng kênh trái phiếu để đáp ứng các yêu cầu mới về tỷ lệ an toàn vốn và an toàn vốn tối thiểu do Ngân hàng Nhà nước quy định, và huy động thêm nguồn vốn hỗ trợ kinh doanh cho mình.

Chính phủ Việt Nam đã ban hành Nghị định 81/2020/NĐ-CP bổ sung một số quy định hiện hành nhằm nâng cao tiêu chuẩn về phát hành trái phiếu doanh nghiệp, hạn chế phát hành trái phiếu riêng lẻ để giảm thiểu rủi ro cho nhà đầu tư cá nhân và nâng cao trách nhiệm của người bảo lãnh phát hành khi đánh giá năng lực tài chính của các đợt phát hành. Ngoài ra, Nghị định mới có hiệu lực từ ngày 1/9/2020 cũng quy định tổng số trái phiếu phát hành của doanh nghiệp không được vượt quá 5 lần vốn chủ sở hữu và khoảng cách giữa hai lần phát hành trái phiếu phải tối thiểu 6 tháng. Doanh nghiệp phát hành trái phiếu phải kê khai mục đích phát hành và lập kế hoạch kinh doanh rõ ràng để nhà đầu tư giám sát việc sử dụng vốn.

- Thưa ông, Việt Nam cần phải làm gì để phát triển thị trường trái phiếu doanh nghiệp hơn nữa?

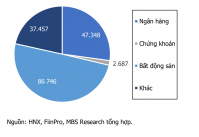

Mặc dù tăng trưởng liên tục qua các năm, nhưng thị trường trái phiếu doanh nghiệp vẫn có quy mô nhỏ hơn so với các kênh huy động vốn khác. Hầu hết các doanh nghiệp vẫn dựa vào ngân hàng khi có nhu cầu về vốn hơn là tự phát hành trái phiếu doanh nghiệp. Quy mô tín dụng của Việt Nam đến cuối năm 2019 đã đạt 8,2 triệu tỷ đồng, tương đương với 138,4% GDP của cả nước, trong khi trái phiếu doanh nghiệp được lưu hành chỉ đạt mức 11,3% tổng GDP. Giá trị vốn hóa thị trường trái phiếu doanh nghiệp của Việt Nam nhỏ hơn nhiều so với các thị trường khác trong khu vực với mức trung bình khoảng 20-50% GDP như Hàn Quốc và Singapore. Hơn nữa, số lượng doanh nghiệp phát hành trái phiếu đã tăng lên, nhưng chủ yếu chỉ từ các công ty bất động sản và ngân hàng thương mại.

Để phát triển thị trường, Bộ Tài chính Việt Nam cần nâng cao nhận thức các doanh nghiệp trong lĩnh vực sản xuất, cơ sở hạ tầng và xây dựng… đối với việc sử dụng kênh phát hành trái phiếu doanh nghiệp như một kênh huy động vốn mới. Hơn nữa, các chính sách hiện hành liên quan đến đầu tư và nắm giữ trái phiếu doanh nghiệp chưa đủ khuyến khích các nhà đầu tư vào trái phiếu doanh nghiệp.

Việc phát hành trái phiếu chỉ phù hợp cho các doanh nghiệp đã phát triển và tạo dựng được uy tín trên thị trường. Doanh nghiệp cần phải có năng lực quản trị công ty, tính minh bạch và chuyên nghiệp để đáp ứng các tiêu chuẩn phát hành trái phiếu. Doanh nghiệp nên tham vấn các đơn vị chuyên môn để lựa chọn kênh huy động vốn phù hợp nhất nhằm đảm bảo hiệu quả, kỳ hạn phù hợp và chi phí hợp lý.

Đặc biệt, một khung đánh giá rủi ro chi tiết thật sự cần thiết để tránh những rủi ro tiềm ẩn trên thị trường. Thông thường, các vấn đề nảy sinh khi cơ sở hạ tầng của thị trường không theo kịp tốc độ phát triển nhanh chóng. Hiện nay, bất kỳ doanh nghiệp nào muốn tiến hành chào bán trái phiếu ra công chúng cũng gặp rất nhiều thủ tục và yêu cầu phức tạp, do đó, họ sẽ lựa chọn phát hành riêng lẻ. Chính vì vậy, Việt Nam cần hoàn thiện các quy định pháp luật đối với hoạt động thanh toán, phát hành và kinh doanh trái phiếu.

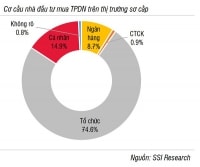

Bên cạnh đó, cơ cấu nhà đầu tư trên thị trường trái phiếu trong nước đã có sự thay đổi nhờ vào số lượng nhà đầu tư tăng nhanh và ngày càng được đa dạng hóa. Tuy nhiên, Việt Nam vẫn cần cải thiện các chính sách để phát triển cơ sở nhà đầu tư, ví dụ như các đơn vị bảo hiểm xã hội, quỹ hưu trí, quỹ đầu tư và nhà đầu tư nước ngoài. Đa dạng hóa sản phẩm trái phiếu cũng thật sự cần thiết, ví dụ như trái phiếu xanh và trái phiếu do các doanh nghiệp thuộc lĩnh vực sản xuất và các lĩnh vực khác phát hành.

Ngoài ra, ở Việt Nam, xếp hạng tín nhiệm của một tổ chức phát hành vẫn còn là một khái niệm khá mới mẻ đối với hầu hết các nhà đầu tư. Việt Nam hiện đang thiếu vắng các công ty xếp hạng tín nhiệm và các tổ chức xếp hạng tín nhiệm quốc tế vẫn chưa có mặt để hỗ trợ các tổ chức phát hành trái phiếu doanh nghiệp địa phương. Trong khi đó, các nhà đầu tư trái phiếu thường quan tâm nhiều vào lãi suất trái phiếu hơn là xếp hạng tín nhiệm của đơn vị điều hành. Chỉ một vài ngân hàng lớn được các tổ chức như Moody’s, S&P công bố xếp hạng. Để tránh những rủi ro cho các nhà đầu tư và hoạt động phát hành trái phiếu, Bộ Tài chính cần xây dựng hệ thống xếp hạng tín nhiệm bền vững và trung tâm thông tin thị trường trái phiếu doanh nghiệp.

Có thể bạn quan tâm

Trái phiếu doanh nghiệp Việt: Chưa phát triển đúng vị thế, tiềm năng

09:00, 05/08/2020

Nóng cuộc đua phát hành trái phiếu doanh nghiệp

04:00, 05/08/2020

Phát hành trái phiếu doanh nghiệp: Vẫn còn... dễ thở!

06:06, 14/07/2020

TIN NÓNG CHÍNH PHỦ 13/07: Sửa đổi, bổ sung một số quy định về phát hành trái phiếu doanh nghiệp

20:23, 13/07/2020

Trái phiếu doanh nghiệp: Khoảng hụt sức cầu

15:23, 18/06/2020