Tín dụng - Ngân hàng

Áp lực đảm bảo an toàn vốn ngân hàng

Chất lượng tài sản và khả năng sinh lời của các ngân hàng Việt Nam đã được cải thiện, song an toàn vốn vẫn là vấn đề cần lưu ý.

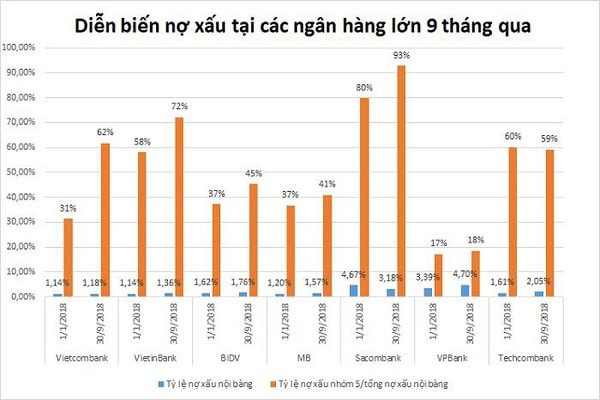

Diễn biến nợ xấu của một số ngân hàng trong 9 tháng đầu năm 2018

Tỷ lệ nợ xấu của hệ thống ngân hàng đã có xu hướng giảm hàng năm kể từ đỉnh năm 2012. Theo số liệu của Trung tâm nghiên cứu BIDV, tổng nợ xấu nội bảng, nợ bán cho VAMC chưa được xử lý và nợ cơ cấu lại trên tổng dư nợ đã giảm từ 17,2% năm 2012 xuống còn khoảng 6,7% vào tháng 6/2018. Nguyên nhân một phần do tăng trưởng tín dụng bình quân trong giai đoạn 2011-2017 đạt 14,3%/năm, thấp hơn nhiều so với mức 34%/năm trong giai đoạn 2006-2010.

Có thể bạn quan tâm

Vì sao hệ số an toàn vốn tối thiểu của ngân hàng sụt giảm nhanh?

10:11, 26/12/2017

“Sức khỏe” ngân hàng qua tỷ lệ an toàn vốn tối thiểu

16:34, 03/03/2017

Nợ xấu ngân hàng tiếp tục được kiểm soát ở mức 2,16%

07:19, 18/12/2018

Nợ xấu có quay trở lại trong năm 2019?

06:40, 29/11/2018

Liên tiếp giảm mạnh giá bán, nợ xấu vẫn “ế ẩm”

11:45, 26/11/2018

Tràn lan các dịch vụ nhận xóa nợ xấu

03:10, 18/11/2018

Ngoài ra, việc bán nợ xấu cho Công ty quản lý tài sản Việt Nam (VAMC) và các ngân hàng đẩy mạnh tự xử lý nợ xấu cũng góp phần giảm tỷ lệ nợ xấu của hệ thống ngân hàng. Quá trình xử lý nợ xấu được hỗ trợ tích cực bởi những cải cách mà Chính phủ thực thi bao gồm các biện pháp tạo thuận lợi cho cả ngân hàng và VAMC thu giữ tài sản thế chấp khi người đi vay phá sản.

Trong khi đó, chất lượng tài sản của các ngân hàng đã được cải thiện trong những năm gần đây, nhất là khi chính phủ và NHNN thực hiện các biện pháp bảo đảm ổn định vĩ mô để giảm cho vay trong những lĩnh vực ít năng suất hay có tính chất đầu cơ như bất động sản (BĐS). Trong đó phải kể đến Thông tư 06/2016/TT-NHNN, trong đó quy định hệ số rủi ro cho vay BĐS được giữ ở mức 150% đến hết năm 2016, sau đó được điều chỉnh tăng lên 200% kể từ 01/01/2017. Đồng thời NHNN cũng giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn từ 60% năm 2016 sẽ giảm xuống còn 40% vào đầu năm 2019. “Những động thái cải cách nói trên của NHNN đã góp phần gia tăng chất lượng tài sản của ngân hàng, đồng thời đảm bảo các bong bóng không hình thành trong nền kinh tế. Ngoài ra, thị trường BĐS ấm lên trong vài năm gần đây cũng giúp các ngân hàng xử lý các tài sản thế chấp bằng BĐS”, ông Phạm Hồng Hải, Tổng Giám đốc Ngân hàng HSBC Việt Nam cho biết.

Mặt khác, khả năng sinh lời của các ngân hàng cũng cao hơn nhiều so với trước đây. Theo Moody’s, lợi nhuận trung bình trên tài sản hữu hình (ROTA) của các ngân hàng Việt Nam đã tăng từ mức 0,7% năm 2016 lên mức 0,97% năm 2017. “Chỉ số lợi nhuận và chất lượng tài sản sẽ tiếp tục cải thiện trong năm 2018-2019”, Moody’s nhận định.

Tuy nhiên, khả năng sinh lời cao hơn không hoàn toàn có nghĩa khả năng bảo toàn vốn của các ngân hàng tốt hơn.

Tỷ lệ an toàn vốn bình quân của các ngân hàng đã giảm trong những năm qua khi tài sản ngân hàng tăng nhanh, nhưng vốn cấp 1 của ngân hàng tăng không tương ứng. Điều này đáng lo ngại hơn ở những NHTM lớn có sở hữu của Nhà nước đang nắm giữ khoảng 50% tổng dư nợ của nền kinh tế. Nếu các ngân hàng này không kịp thời tăng vốn, thì hệ số an toàn vốn (CAR) có thể giảm xuống dưới mức tối thiểu 8% khi Basel II được áp dụng vào năm 2020.

Bởi vậy, việc tăng vốn của các NHTM lớn có sở hữu Nhà nước là ưu tiên hàng đầu và có thể trở thành rủi ro hiện hữu khi thời hạn áp dụng chuẩn Basel II vào năm 2020 đã cận kề. Theo ông Hải, nếu các ngân hàng không thể nâng đủ vốn vào thời điểm đó, Chính phủ có thể phải bơm vốn. Theo tính toán của IMF, việc gia tăng vốn này có thể làm giảm 1-1,5% GDP của Việt Nam.

Thiếu vốn là một rủi ro gia tăng của nền kinh tế Việt Nam trong bối cảnh chiến lược tăng trưởng kinh tế dựa vào tín dụng. Do đó, thu hút thêm vốn đầu tư, nhất là từ những nhà đầu tư chiến lược nước ngoài, sẽ góp phần tăng thêm vốn cho các ngân hàng. Tuy nhiên, điều này đặt ra yêu cầu cải cách mạnh mẽ hơn nữa, như cải thiện chất lượng và sự minh bạch của sổ sách cũng như những biện pháp đảm bảo vĩ mô để tiếp tục giảm nợ xấu và giải tỏa các tài sản thế chấp.