Tín dụng - Ngân hàng

TS. Lê Xuân Nghĩa: Nên cho phép ngân hàng tự xoá nợ xấu

Nợ xấu ở Việt Nam kéo dài gần hết một thế hệ làm ngân hàng mà chưa xử lý được, trong khi vấn đề tài chính và tăng vốn ngân hàng phụ thuộc khá nhiều vào xử lý nợ xấu.

Ông Lê Xuân Nghĩa, nguyên Phó Chủ tịch Ủy ban Giám sát tài chính quốc gia

Có thể nói năm 2018 là năm thành công của ngành ngân hàng khi tín dụng tăng thấp, GDP vượt kế hoạch và nhiều ngân hàng đã báo lãi khủng. Đây là tín hiệu tốt cho năm 2019, thưa ông?

Năm 2018 là một trong những năm hoạt động thành công nhất của ngành ngân hàng kể từ khủng hoảng tài chính toàn cầu năm 2008 – 2009 đến nay.

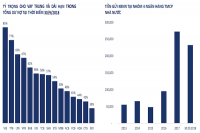

Vì vậy, khả năng sinh lời của các ngân hàng thương mại đạt mức trung bình của khu vực Đông Nam Á khi ROA (tỷ suất sinh lời trên tổng tài sản) và ROE (tỷ suất sinh lời trên vốn chủ sở hữu) tăng gấp đôi so với năm 2011. Cụ thể, ROA bình quân từ mức 0,56% năm 2011 tăng lên 1% năm 2018, ROE bình quân từ 6% năm 2011 lên 14% năm 2018.

Có thể bạn quan tâm

Năm 2019, ngành ngân hàng xử lý nợ xấu theo hướng nào?

16:37, 13/01/2019

Các nhà băng đã có “bước tiến thần tốc” xử lý nợ xấu?

13:05, 09/01/2019

Nợ xấu ngân hàng tiếp tục được kiểm soát ở mức 2,16%

07:19, 18/12/2018

Nợ xấu có quay trở lại trong năm 2019?

06:40, 29/11/2018

Liên tiếp giảm mạnh giá bán, nợ xấu vẫn “ế ẩm”

11:45, 26/11/2018

Tràn lan các dịch vụ nhận xóa nợ xấu

03:10, 18/11/2018

“Cú hích” cho hoạt động xử lý nợ xấu

05:30, 14/11/2018

Nợ xấu dâng cao, cổ phiếu ngân hàng liệu còn sức hút nhà đầu tư?

11:30, 13/11/2018

Lần đầu tiên Ngân hàng Nhà nước (NHNN) kiên quyết khống chế tốc độ tăng trưởng tín dụng ở mức 14% năm 2018. Điều này chứng tỏ Chính phủ đã đồng thuận với NHNN về việc ưu tiên tăng trưởng ổn định, bền vững, khắc phục tình trạng tín dụng phong trào, tín dụng tập trung vào các lĩnh vực rủi ro cao.

Các nhà đầu tư nước ngoài đánh giá cao cho rằng đây là một trong những mục tiêu dài hạn của Chính phủ Việt Nam. Cho thấy, Việt Nam đã bắt đầu đi vào phát triển theo chiều sâu, chú ý nhiều hơn tới chất lượng tăng trưởng thay vì chạy theo phát triển theo chiều rộng trước đây.

Đồng thời đưa ra một tín hiệu các doanh nghiệp cần quan tâm nhiều hơn đến việc phát triển sản xuất trên nền tảng công nghệ và tiết kiệm chi phí chứ không phải trên nền tảng thâm dụng vốn như trước đây.

Qua năm 2019, chính sách quan trọng như vậy vẫn được duy trì, đồng thời cũng tạo ra những đột phá để duy trì tốc độ tăng trưởng GDP của năm 2019 ít nhất bằng với năm 2018, góp phần hoàn thành kế hoạch 5 năm giai đoạn 2016 – 2020.

Về chính sách tiền tệ, NHNN vẫn thực hiện mục tiêu ổn định kinh tế vĩ mô, kiểm soát lạm phát và ổn định hệ thống ngân hàng. Cụ thể, NHNN vẫn phải duy trì mức cung tiền như năm 2018, và mức tăng trưởng tín dụng cũng bằng năm 2018, tiếp tục ổn định tỷ giá, ổn định lãi suất như năm 2018. Mặc dù, năm 2019 áp lực tỷ giá có thể cao hơn, nhất là do những tác động từ bên ngoài: chiến tranh thương mại Mỹ - Trung, Mỹ tăng lãi suất USD, Trung Quốc thay đổi tỷ giá hối đoái…

Nhưng thưa ông, tại sao thị giá cổ phiếu ngân hàng lại thấp khi từ quý II/2018 các chỉ số kinh doanh của nhiều ngân hàng rất tốt?

Thường cổ phiếu nào tăng nhanh, khi gặp khó khăn khủng hoảng cũng giảm nhanh. Chẳng hạn, tại Mỹ, giá cổ phiếu các hãng công nghệ tăng rất nhanh nhưng cũng xuống rất nhanh khi có thông tin xấu, như thông tin về cuộc chiến thương mại Mỹ - Trung, vì đó là những cổ phiếu rất lớn nên nó sẽ kéo điểm của thị trường xuống rất ghê gớm, nhưng nay những cổ phiếu đó đã phục hồi vì cổ phiếu của các công ty công nghệ bao giờ cũng hợp thời đại, tức công nghệ là số 1.

Tại Việt Nam, cổ phiếu biến động theo hướng khác, nhưng vẫn theo xu hướng lên nhanh thì sẽ xuống nhanh. Cổ phiếu ngân hàng nằm trong số đó, đầu năm 2018 tăng rất mạnh khi chỉ số VN-Index lên gần 1.200 điểm và cũng chính những cổ phiếu ngân hàng xuống rất nhanh khi VN-Index giảm về 900 điểm. Đó gọi là tác động tâm lý của các nhà đầu tư.

“Bóng ma” chu kỳ kinh tế 10 năm

Có thể nói thị trường chứng khoán là phong vũ biểu của nền kinh tế, giá cổ phiếu có khi đi ngược với hoạt động doanh nghiệp. Ông có cảnh báo gì đối với ngân hàng không?

Trong năm tới hệ thống ngân hàng vẫn đối diện nhiều rủi ro cả về chính sách, vĩ mô, vi mô. Rủi ro lớn nhất một phần ảnh hưởng từ cuộc chiến thương mại Mỹ - Trung đang diễn biến phức tạp, có thể nhẹ bớt đi nhưng vẫn còn nhiều cú sốc.

Nhưng rủi ro lớn hơn nữa đó là chu kỳ kinh tế 10 năm. Từ năm 2011 trở về trước, nền kinh tế Việt Nam luôn trong tình trạng thâm hụt cán cân vãng lai và thặng dư cán cân vốn hoặc cán cân tài chính.

Nhưng từ năm 2011 đến nay, Việt Nam liên tục thặng dư cán cân vãng lai và thặng dư cán cân vốn, chính vì thế chúng ta đã mua được rất nhiều ngoại tệ dự trữ. Trong suốt những năm đó, có 4 quý Việt Nam bị thâm hụt cán cân vãng lai, trong 4 quý đó có 2 quý rơi vào năm 2018 là quý 3 và quý 4.

Năm 2018 cũng là năm thặng dư cán cân vãng lai thấp nhất so với các năm trước đó, mặc dù thặng dư cán cân thương mại rất lớn. Chính vì thế, chu kỳ tới xu thế thâm hụt cán cân vãng lai sẽ bắt đầu xuất hiện kể từ quý 3/2018 và có thể kéo dài sang những năm tới.

Nguyên nhân, thứ nhất, xuất khẩu giảm sút có tính xu thế, nhất là doanh nghiệp có vốn đầu tư nước ngoài (FDI). Thứ hai, chiến tranh thương mại Mỹ - Trung làm cho xuất khẩu của Mỹ đối với Việt Nam có vẻ tăng lên, nhưng không bù lại giảm sút xuất khẩu của Việt Nam sang Trung Quốc. Thứ ba, đồng USD năm 2018 tăng giá 6% so với các đồng tiền khác, trong khi đồng CNY lại giảm giá 6%, trong khi VND neo vào USD, như vậy tạo ra lợi thế cho hàng hóa xuất khẩu Việt Nam vào Mỹ nhưng lại tạo ra yếu thế khi xuất khẩu vào các nước xung quanh, đặc biệt là Trung Quốc.

Gộp các yếu tố trên cho thấy chu kỳ thâm hụt cán cân vãng lai có khả năng bắt đầu xuất hiện, nó sẽ gây áp lực rất lớn cho việc dự trữ ngoại tệ và tỷ giá hối đoái. Điều này khiến cho việc điều hành tỷ giá hối đoái và lãi suất của NHNN phải hết sức thận trọng, phải có một bài toán ngắn hạn và trung hạn khá bài bản để khắc phục chiều hướng (thâm hụt) như thế.

Cho phép ngân hàng được tự xóa nợ xấu

Vậy rủi ro lớn nhất đối với các ngân hàng thương mại là gì, thưa ông?

Đối với các ngân hàng thương mại với tiến độ tái cơ cấu tỏ ra chậm chạp sẽ khó khăn cho xử lý nợ xấu và tăng vốn để đảm bảo chỉ số an toàn vốn tối thiểu (CAR) của Basel 2.

Về xử lý nợ xấu, Nghị quyết 42 của Quốc hội là bước tiến rất quan trọng nhưng chưa có khả năng xử lý dứt điểm nợ xấu đã tồn đọng hàng chục năm qua vốn là những thứ không thể kéo dài được.

Kinh nghiệm các quốc gia trên thế giới là phải xử lý nợ xấu ngân hàng nhanh chóng, nếu không thì xóa nợ và kinh nghiệm tái cơ cấu ngân hàng chỉ 2-3 năm chứ không kéo dài, còn Việt Nam đã hơn 10 năm rồi. Nếu kéo dài tình trạng xử lý nợ xấu thì sẽ ảnh hưởng xấu đến nền tảng tài chính lâu dài của ngân hàng và nó làm xói mòn lòng tin của người gửi tiền.

Rủi ro nữa là vì xử lý nợ xấu chậm nên khả năng tăng vốn của ngân hàng rất chậm, trong khi ngân hàng Việt phải tăng vốn gấp 3-4 lần hiện nay mới đảm bảo đáp ứng lộ trình Basel 2.

Chính vì thế, tăng vốn vẫn là vấn đề cơ bản của ngân hàng thương mại không chỉ ngắn hạn mà là dài hạn. Đặc biệt, các ngân hàng thương mại quốc doanh, đây là cuộc chiến giữa ngân hàng và Bộ Tài chính về việc cho phép giữ lại lợi nhuận để ngân hàng tăng vốn; cho phép ngân hàng huy động các nguồn vốn khác, như: bán cổ phần cho nhà đầu tư nước ngoài, phát hành trái phiếu dài hạn để tăng vốn cấp 2…

Tóm lại, vấn đề tài chính và tăng vốn ngân hàng phụ thuộc khá nhiều vào xử lý nợ xấu. Để giải quyết dứt điểm nợ xấu nên cho phép các ngân hàng thương mại Việt Nam tự xóa nợ xấu trên cơ sở cho phép ngân hàng mua lại các bất động sản là tài sản thế chấp, đồng thời xóa nợ luôn, làm sạch bảng cân đối tài sản.

Bất động sản của nợ xấu mà ngân hàng mua lại sẽ được hạch toán vào tài khoản “Tài sản cố định siết nợ”, chứ không phải “Tài sản cố định từ vốn điều lệ”. Nhưng để làm được việc này ngân hàng thương mại lại vướng quy định trong Luật các Tổ chức tín dụng: không cho phép các ngân hàng thương mại mua sắm tài sản cố định vượt quá 50% vốn tự có.

Các quốc gia khác trên thế giới cho phép ngân hàng thương mại mua lại tài sản là nợ xấu để xóa nợ nhanh. Khi ngân hàng được phép mua lại tài sản bất động sản từ nợ xấu, ngân hàng có thể bán bất kỳ lúc nào, cho bất kỳ ai rất nhanh mà không cần đấu thầu…

Hy vọng các cơ quan chức năng hỗ trợ sửa đổi Luật các Tổ chức tín dụng và có nghị quyết đặc biệt giúp các ngân hàng thương mại xử lý nhanh nợ xấu, đẩy nhanh quá trình tái cơ cấu.

Nợ xấu ở Việt Nam kéo dài gần hết một thế hệ làm ngân hàng mà chưa xử lý được. Mặc dù cũng đã xóa được 3-4 tỷ USD nợ xấu, nhưng nợ xấu mới lại gia tăng. Nợ xấu cũ chưa xử lý được tiếp tục đắp chiếu, đưa lên hồi sức cấp cứu lại đưa về phòng điều trị rồi lại đắp chiếu vì không có cơ chế xử lý…

Kỷ nguyên số hóa ngân hàng sẽ thay đổi và hạn chế rủi ro cho ngân hàng, thưa ông?

Đối với kỷ nguyên số hoá, ngân hàng Việt hạn chế về tài chính nên nhiều ngân hàng chưa có khả năng đầu tư vào công nghệ thông tin để thay đổi nền tảng kỹ thuật của họ. Vì vậy, số lượng các ngân hàng số hóa rất hạn chế, gần như là một vài ngân hàng, chẳng hạn như TPBank, VIB mới đi được những bước đầu tiên, trong khi các ngân hàng nước ngoài đã chuyển sang số hóa rất nhanh tạo ra áp lực cạnh tranh rất lớn cho ngân hàng Việt, không chỉ trong lĩnh vực tín dụng mà dịch vụ, thanh toán, hối đoái, phái sinh… Đây là một trong những thách thức rất lớn đối với ngân hàng Việt.

Tỷ giá năm 2019 có còn thuận lợi như năm 2018 không, thưa ông?

Có áp lực khá lớn đối với tỷ giá hối đoái, từ đó áp lực lên lãi suất, nhưng nếu NHNN giữ vững được các chỉ tiêu về cung tiền, thanh khoản tốt sẽ giữ được tỷ giá ở mức kiểm soát được.

Giả sử tăng trưởng kinh tế thực là 7%, lạm phát 4% thì tăng trưởng kinh tế danh nghĩa là 11%, trong khi đó tăng trưởng tín dụng 14% vẫn còn dư địa 3% để NHNN xử lý. Tức là tăng trưởng tín dụng phải bằng tăng GDP danh nghĩa, có nghĩa là tín dụng vẫn nới lỏng chứ không phải thắt chặt.

Xin cảm ơn ông !