Tín dụng - Ngân hàng

Nguồn tín dụng mới từ sự phân hóa

Báo cáo tài chính quý 1/2019 của nhiều nhà băng cho thấy, tín dụng đang có sự phân hóa mạnh khi các nhà băng đã đạt chuẩn Basel II đang tận dụng cơ hội đẩy mạnh tăng trưởng tín dụng.

Theo báo cáo của NHNN, tính đến ngày 17/4, tổng phương tiện thanh toán tăng 3,29% so với cuối năm 2018; huy động vốn tăng 2,69%. Tín dụng đối với nền kinh tế tăng 3,23%, trong đó tín dụng bằng VND tăng 2,93%.

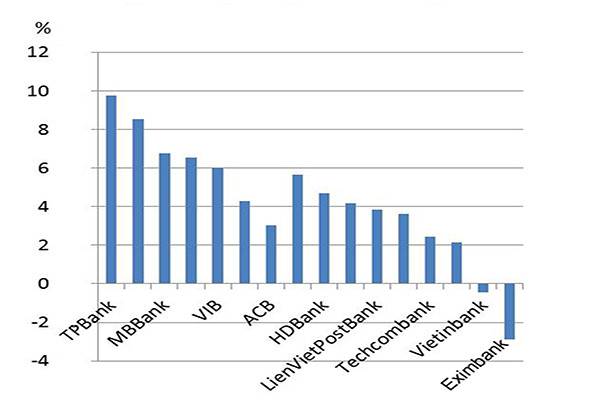

Tăng trưởng tín dụng của một số ngân hàng thương mại trong quý 1/2019

Kẻ khóc, người cười

Hiện đã có khá nhiều nhà băng công bố báo cáo tài chính quý 1, cho thấy một bức tranh khá nhiều màu sắc về hoạt động tín dụng. Thế nhưng tựu chung lại có thể chia thành ba nhóm chính.

Nhóm thứ nhất bao gồm các nhà băng đã được công nhận đáp ứng chuẩn Basel II. Thực tế cho thấy, dường như các ngân hàng trong nhóm Basel II đang tận dụng cơ hội để mở rộng hoạt động. Đơn cử như TPBank, tính đến cuối quý 1/2019 dư nợ cho vay khách hàng của ngân hàng này tăng 9,77% so với cuối năm 2018 lên 1.175 tỷ đồng. Đây được xem là tốc độ tăng trưởng tín dụng cao nhất trong hệ thống.

Có thể bạn quan tâm

NHNN sẽ không nới lỏng thêm tăng trưởng tín dụng

15:35, 08/05/2019

Tăng trưởng tín dụng nên linh hoạt

11:01, 14/01/2019

Tăng trưởng tín dụng 2019 nhìn từ góc độ cung và cầu

14:20, 27/11/2018

Nhóm ngân hàng tư nhân sẽ có mức tăng trưởng tín dụng cao?

05:30, 16/10/2018

NHNN tiếp tục kiểm soát tăng trưởng tín dụng

11:00, 21/07/2018

Đáng chú ý nhất trong nhóm này chính là Vietcombank, mặc dù chỉ đặt mục tiêu tăng trưởng tín dụng khoảng 15% trong năm nay, nhưng ngay trong quý đầu năm, tín dụng của nhà băng này đã tăng tới 6,55%. Dù tốc độ tăng trưởng tín dụng chỉ xếp thứ 4 trong nhóm Basel II, song số dư nợ tuyệt đối tăng thêm của Vietombank lại là lớn nhất khi tăng tới 41.079 tỷ đồng lên 668.262 tỷ đồng…

Nếu các ngân hàng không kiểm soát tốt chất lượng tín dụng thì rủi ro tiềm ẩn sẽ càng lớn và nếu không cẩn trọng, các ngân hàng sẽ buộc phải thu hẹp tín dụng trở lại nếu nợ xấu tăng cao trở lại..trước đây.

Nhóm thứ 2 là những nhà băng chưa được công nhận đạt Basel II, song có nền tảng tài chính vững chắc nên cũng có mức tăng trưởng tín dụng khá tốt. Trong đó tăng cao nhất là Sacombank khi tín dụng tăng tới 5,64% trong 3 tháng đầu năm nay. Tiếp đó là HDBank tăng 4,71%; SHB tăng 41,6%; LienVietPosBank tăng 3,83%; BIDV tăng 3,61%...

Nhóm thứ 3 là các nhà băng phải thu hẹp quy mô tín dụng, trong đó đáng chú ý nhất là VietinBank. Còn nhớ trong quý 4 năm ngoái, nhà băng này đã buộc phải thu hẹp quy mô tín dụng vì hệ số an toàn vốn đã giảm xuống sát ngưỡng tối thiếu 9%. Tình hình dường như vẫn chưa được cải thiện khi mà VietinBank tiếp tục phải giảm quy mô tín dụng 0,44% trong 3 tháng đầu năm nay. Hay quy mô tín dụng của Eximbank đã bị thu hẹp tới 2,9% trong quý đầu năm nay.

Tiếp tục phân hóa hơn nữa

Một chuyên gia ngân hàng cho rằng, sự phân hóa tín dụng là điều khó tránh và cũng hoàn toàn tự nhiên. Thứ nhất, các ngân hàng đã được công nhận đáp ứng chuẩn Basel II chắc chắn sẽ không bỏ qua cơ hội mở rộng hoạt động khi các đối thủ còn đang phải loay hoay với việc giành được tấm vé này. Hơn nữa, theo quan điểm của NHNN, các ngân hàng này sẽ được phân bổ hạn mức tăng trưởng tín dụng cao hơn; trong khi những ngân hàng đã đạt chuẩn Basel II đều có nền tảng tài chính vững chắc nên sẽ khai thác tối đa hạn mức này.

Thứ hai, sự phân hóa tín dụng còn đến từ phía doanh nghiệp. Khi không thể tiếp cận được tín dụng tại các ngân hàng có vốn mỏng hoặc hạn mức tín dụng được giao thấp, thì chắc chắn doanh nghiệp sẽ phải tìm tới các ngân hàng có khả năng đáp ứng được nhu cầu của họ.

Nhiều ý kiến cho rằng, việc phân hóa tín dụng không làm thay đổi lượng cung tín dụng trong nền kinh tế. "Trường hợp tín dụng tăng thấp, ảnh hưởng tới mục tiêu tăng trưởng tín dụng chung, cơ quan quản lý chắc chắn sẽ có những điều tiết như nới thêm room tín dụng cho một số ngân hàng lớn. Bởi chỉ cần tín dụng của những nhà băng này tăng 1% đã bằng các nhà băng nhỏ tăng cả chục phần trăm. Vì vậy, doanh nghiệp không nên quá lo lắng về việc tiếp cận tín dụng", vị chuyên gia trên trấn an.