Tín dụng - Ngân hàng

[NỚI LỎNG TIỀN TỆ] Lãi suất cho vay còn dư địa giảm sâu?

Thanh khoản của hệ thống ngân hàng đang rất dồi dào do dòng tiền quay trở lại ngân hàng sau Tết. Điều này sẽ tạo điều kiện cho mặt bằng lãi suất cho vay giảm sâu hơn?

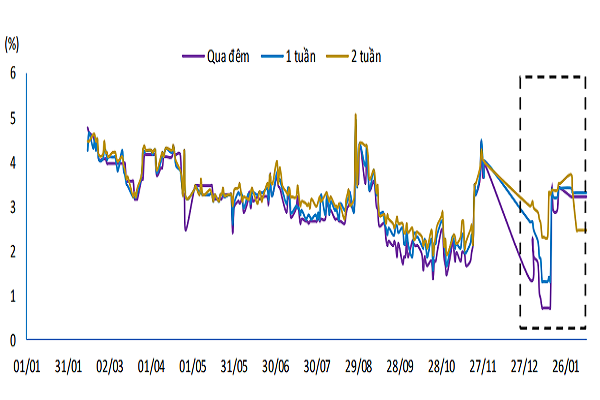

Hiện lãi suất cho vay qua đêm trên thị trường liên ngân hàng đang xoay quanh mức 2,25%

Thanh khoản dư thừa

Trong tuần từ 3 đến 7/2/2020, NHNN tiếp tục hút ròng 36 nghìn tỷ đồng thông qua phát hành tín phiếu kỳ hạn 91 ngày, lãi suất 2,65%. Trước đó, trong 5 ngày giao dịch trước và sau kỳ nghỉ Tết Nguyên đán (từ 20/1 đến 31/1), NHNN đều đặn phát hành 5.000 tỷ đồng tín phiếu/phiên với kỳ hạn 91 ngày, lãi suất phiên đầu tiên (20/1/2020) là 2,8%/năm nhưng sau đó giảm dần về mức 2,65%/năm.

Động thái hút ròng vẫn tiếp tục diễn ra trong tuần qua khi mà 3 phiên đầu tuần (10-12/2), nhà điều hành vẫn đều đặn phát hành 5.000 tỷ đồng tín phiếu mỗi phiên với kỳ hạn 91 ngày và lãi suất 2,65%. Tất cả lượng tín phiếu này đều được các TCTD thẩm thấu hết. Trong khi đó, kênh thị trường mở (OMO) vẫn không phát sinh giao dịch, số dư OMO bằng 0.

Như vậy từ cuối tháng 1 đến nay, NHNN đã hút ròng về 76 nghìn tỷ đồng, đúng bằng lượng tín phiếu đang lưu hành trên thị trường hiện nay. Mặc dù NHNN liên tục hút ròng tiền về, nhưng lãi suất VND trên thị trường liên ngân hàng vẫn giảm liên tục, hiện lãi suất cho vay qua đêm trên thị trường liên ngân hàng đang xoay quanh mức 2,25%, giảm 30 điểm cơ bản so với ngày 7/2; lãi suất kỳ hạn một tuần cũng giảm còn 2,44%, giảm 36 điểm.

Điều đó cho thấy thanh khoản của hệ thống đang rất dồi dào mà theo các chuyên gia, nguyên nhân do dòng tiền chảy mạnh vào hệ thống ngân hàng sau Tết nguyên đán Canh Tý. “Theo quy luật hàng năm, giai đoạn trước Tết Nguyên đán, người dân thường rút tiền về để chi tiêu, mua sắm; các doanh nghiệp cũng rút tiền để chi trả lương, thưởng cho người lao động. Tuy nhiên sau Tết, lượng tiền chưa chi dùng hết sẽ quay trở lại ngân hàng bởi với nhiều người, tiết kiệm vẫn là kênh đầu tư an toàn trong khi mức sinh lời cũng khá hấp dẫn”, một chuyên gia phân tích.

Thanh khoản dư thừa cũng là lý do khiến một số nhà băng giảm nhẹ lãi suất huy động các kỳ hạn ngắn để cơ cấu nguồn vốn. Đơn cử Techcombank vừa điều chỉnh giảm lãi suất huy động kỳ hạn từ 1 - 5 tháng xuống mức là 4,25-4,75%/năm, kỳ hạn 6 tháng được giảm về mức 6,2-6,7%/năm. ACB cũng giảm lãi suất tiết kiệm ở các kỳ hạn 6 tháng, 9 tháng và 12 tháng lần lượt xuống mức 6,3-6,6%, 6,4-6,7% và 6,8-7,1%/năm, giảm 0,2 điểm phần trăm so với tháng 1. Một số ngân hàng khác như SHB, Sacombank cũng giảm nhẹ lãi suất huy động các kỳ hạn dưới 6 tháng khoảng 0,1 - 0,2%/năm...

Có thể bạn quan tâm

[NỚI LỎNG TIỀN TỆ] "Tiếp sức” cho doanh nghiệp chống dịch COVID-19

11:02, 14/02/2020

[NỚI LỎNG TIỀN TỆ] Cần thêm cơ chế cho ngân hàng hỗ trợ thiệt hại do dịch cúm COVID-19

05:30, 07/02/2020

[NỚI LỎNG TIỀN TỆ] Ngân hàng vào cuộc hỗ trợ doanh nghiệp chịu ảnh hưởng dịch COVID-19

12:06, 06/02/2020

[NỚI LỎNG TIỀN TỆ] Ngân hàng sẽ xem xét tháo gỡ khó khăn cho khách hàng bị thiệt hại do dịch COVID-19

09:26, 05/02/2020

Lãi suất vẫn neo cao

Tuy nhiên, số ngân hàng giảm lãi suất huy động là không nhiều, mức giảm cũng không lớn nên nhìn chung, mặt bằng lãi suất huy động vẫn khá ổn định, trong đó lãi suất huy động ở các kỳ hạn dài vẫn được nhiều nhà băng neo ở mức khá cao.

Cụ thể lãi suất huy động từ 1 tháng đến dưới 6 tháng dao động trong khoảng 4,3-5,0%/năm; trong khi lãi suất huy động kỳ hạn 6 tháng từ 5,30 - 7,90%/năm; 9 tháng từ 5,40 - 7,96%/năm; 12 tháng từ 6,80 – 7,98%/năm; 18 tháng từ 6,80 – 8,10%/năm; 24 tháng từ 6,80 – 8,20%/năm và 36 tháng từ 7,40 – 8,30%/năm.

Hiện Ngân hàng Quốc dân (NCB) đang là ngân hàng trả lãi cao nhất thị trường cho các khoản tiền gửi với kỳ hạn từ 6 tháng trở lên. Cụ thể hiện lãi suất tiết kiệm kỳ hạn 6 tháng tại NCB là 7,9%/năm; 9 tháng là 7,96%/năm; 12 tháng là 7,98%/năm; 18 tháng là 8,1%/năm; 24 tháng là 8,2%/năm và 36 tháng là 8,3%/năm.

Lý giải về diễn biến lãi suất hiện nay, vị chuyên gia ngân hàng trên cho biết, đúng là thanh khoản dồi dào đã hỗ trợ một số ngân hàng giảm lãi suất huy động, song chủ yếu ở các kỳ hạn ngắn bởi hiện các ngân hàng vẫn đang chịu áp lực lớn về nguồn vốn trung- dài hạn để đáp ứng yêu cầu về tỷ lệ vốn ngắn hạn để cho vay trung- dài hạn của cơ quan quản lý.

Quả vậy, theo Thông tư 22/2019/TT-NHNN, tỷ lệ vốn ngắn hạn cho vay trung- dài hạn sẽ được giảm về còn 30% kể từ ngày 1/10/2022. Trong khi Báo cáo tài chính quý 4 năm 2019 của nhiều ngân hàng cũng ghi nhận tỷ trọng tín dụng trung- dài hạn tới trên 60%, cá biệt có những ngân hàng có tỷ trọng tín dụng trung- dài hạn lên tới 70-80%.

“Áp lực huy động vốn trung- dài hạn sẽ khiến lãi suất huy động tại những kỳ hạn này khó giảm mạnh”, vị chuyên gia trên nhấn mạnh.

Tuy nhiên một tin vui đối với cộng đồng doanh nghiệp là tại Hội nghị triển khai các giải pháp tín dụng, ngân hàng để hỗ trợ người dân và doanh nghiệp bị ảnh hưởng bởi dịch COVID-19, ông Đào Minh Tú – Phó Thống đốc NHNN đã yêu cầu các nhà băng không được tăng lãi suất cho vay, kể cả lãi suất huy động bởi hiện thanh khoản của hệ thống đang rất dồi dào.

Thế nhưng, với những áp lực như đã nêu ở trên, mặt bằng lãi suất cho vay khó có thể giảm sâu, nhất là khi lãi suất còn phải kiêm thêm nhiệm vụ ổn định tỷ giá. “Đồng USD trên thị trường thế giới đang có xu hướng tăng giá khi nhiều nhà đầu tư xem nó là tài sản an toàn trong bối cảnh dịch bệnh bùng phát, trong khi nhân dân tệ và nhiều đồng tiền trong khu vực châu Á lại giảm mạnh. Điều đó đang tạo sức ép khá lớn đến tỷ giá trong nước và để ổn định tỷ giá, lãi suất VND khó có thể giảm quá sâu”, vị chuyên gia trên nói.

![[NỚI LỎNG TIỀN TỆ]](https://dddn.1cdn.vn/2020/02/17/diendandoanhnghiep.vn-media-uploaded-443-2020-02-12-_vcb_thumb_200.jpg)

![[NỚI LỎNG TIỀN TỆ] Cần thêm cơ chế cho ngân hàng hỗ trợ thiệt hại do dịch cúm COVID-19](https://dddn.1cdn.vn/2020/02/17/diendandoanhnghiep.vn-media-uploaded-455-2020-02-06-_thebank_giaodichvienhdbankmin_1561524929_thumb_200.jpg)

![[NỚI LỎNG TIỀN TỆ] Ngân hàng vào cuộc hỗ trợ doanh nghiệp chịu ảnh hưởng dịch COVID-19](https://dddn.1cdn.vn/2020/02/17/diendandoanhnghiep.vn-media-uploaded-384-2019-10-07-_vpbank-thanh-lap-chi-nhanh-vnf_thumb_200_thumb_200.jpg)

![[NỚI LỎNG TIỀN TỆ] Ngân hàng sẽ xem xét tháo gỡ khó khăn cho khách hàng bị thiệt hại do dịch COVID-19](https://dddn.1cdn.vn/2020/02/17/diendandoanhnghiep.vn-media-uploaded-410-2020-02-05-_dua-hau-thanh-long_thumb_200.jpg)