Tín dụng - Ngân hàng

Độ trễ của hạ lãi suất cho vay là bao lâu?

Lãi suất huy động đã giảm khá trong quý I và được xem là tiền đề để kéo hạ lãi suất cho vay.

>>Lãi suất điều hành thấp hơn trước dịch, kỳ vọng lãi tiền gửi thấp đến hết năm

Nếu như cách đây một tuần, lãi suất huy động kỳ hạn 6 tháng dù đã về dưới 8,8%/năm trên toàn hệ thống và chỉ còn khoảng 10 ngân hàng là niêm yết kỳ hạn này từ trên 8%/năm trở lên; đồng thời không có ngân hàng nào có lãi suất huy động 9%/ năm ở cùng kỳ hạn; thì bắt đầu từ 12/4, toàn hệ thống đã không còn ngân hàng niêm yết lãi suất kỳ hạn từ 12 tháng ở mức từ 9%.

ABBank là ngân hàng gần nhất trong 34 TCTD đưa lãi suất huy động kỳ hạn 12 tháng về dưới 9%. Ảnh minh họa: ABBank

Có thể nói, mặt bằng lãi suất kỳ hạn trung và dài hạn (từ 12 tháng trở lên) đã bắt đầu giảm mạnh, so với "đỉnh" 10-12% (chưa tính lãi suất khuyến mãi ưu đãi cộng thêm theo từng chương trình) mà các ngân hàng áp dụng chỉ cách đây vài tháng.

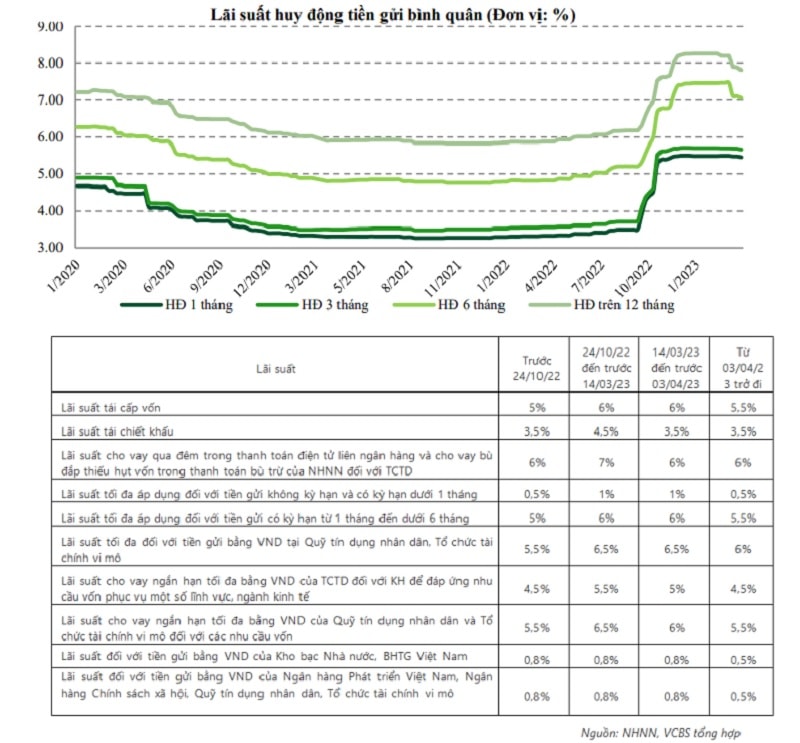

Tính bình quân chung trong quý I, VCBS cho rằng, mặt bằng lãi suất huy động đã tạo đỉnh và giảm 50-80 điểm cơ bản.

Báo cáo về kinh tế vĩ mô quý I/2023 của CTCK VCBS (thuộc Vietcombank), đặt ra bối cảnh vĩ mô thế giới khi xu hướng tăng lãi suất vẫn chưa kết thúc đặc biệt khi các số liệu kinh tế gần nhất ở mức tích cực; các bước đi của Fed có tính bất định cao hơn sau sự kiện SVB (Silicon Valley Bank),và điểm nhấn là NHNN đã phát tín hiệu giảm lãi suất điều hành 2 đợt trong quý I.

Theo VCBS, năm 2023, NHNN có định hướng tăng trưởng tín dụng 14% - 15% trong khi VCBS duy trì dự báo 13%-15%. Tuy vậy, mức tăng trưởng tín dụng thấp 2,06% tính đến 28/03 cho thấy khả năng hấp thụ vốn yếu của nền kinh tế ở vũng lãi suất cao. Ngày 31/03/2023 NHNN phát đi tín hiệu giảm lãi suất điều hành lần thứ 2 trong tháng 3. Trong đó, mức giảm chủ yếu là khoảng 0,5% được áp dụng cho các loại lãi suất điều hành chưa được điều chỉnh giảm ngày 14/03 như lãi suất tái cấp vốn, lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng; Lãi suất tối đa đối với tiền gửi bằng VND tại Quỹ tín dụng nhân dân, Tổ chức tài chính vi mô,…

>>TÀI CHÍNH ĐA CHIỀU: Áp lực tăng trưởng và câu chuyện lãi suất

"Động thái giảm lãi suất điều hành 2 lần trong tháng 3 cho thấy nỗ lực và định hướng điều hành nhất quán và linh hoạt của NHNN trong việc kéo giảm mặt bằng lãi suất nhằm hỗ trợ khả năng tiếp cận vốn của doanh nghiệp và người dân. Mặt bằng lãi suất huy động đã tạo đỉnh và giảm 50-80 điểm trong quý I. Đây được xem là tiền đề quan trọng để kéo giảm mặt bằng lãi suất cho vay", VCBS đánh giá.

Đồng thời, các chuyên gia của VCBS nhận định, mặt bằng lãi suất huy động được dự báo giảm thêm sau khi các quyết định lãi suất mới có hiệu lực. Lãi suất cho vay có dấu hiệu tạo đỉnh. Mặc dù vậy, mức giảm chậm hơn lãi suất huy động do độ trễ chính sách và có mức độ tập trung cao vào một số doanh nghiệp ngành nghề ưu tiên.

(Nguồn: VCBS)

"Trong quý 2, sau khi Chính phủ ban hành Nghị định 08, các thành viên thị trường đang chờ đợi Thông tư 16 về việc tổ chức tín dụng mua, bán trái phiếu doanh nghiệp. Theo đó, có thể kỳ vọng các NHTM sẽ đóng góp tích cực và hỗ trợ quá trình tái cơ cấu trái phiếu doanh nghiệp đến hạn trong bối cảnh lượng đáo hạn dự kiến tăng trong quý II", các chuyên gia dự báo.

Trên thực tế, mặt bằng lãi suất vay hiện nay vẫn đang dao động trên 10% cho các ngành nghề phổ biến (trừ các ngành kinh doanh đang khó khăn và có đặc thù vay trung, dài hạn như bất động sản, vay mua nhà.v.v).

Đáng chú ý không chỉ là vấn đề lãi vay vẫn cao, mà thị trường cũng quan ngại tình huống NHTM có thể hạn chế giải ngân các khoản vay trung và dài hạn.

Một chuyên gia cho biết việc các ngân hàng xảy ra tạm dừng giải ngân các khoản cho vay trung và dài hạn đến từ nguyên do. Có thể một phần từ phía cầu thị trường khi nhu cầu cao nhưng lãi suất huy động kỳ hạn trung, dài hạn khá cao, dẫn đến người vay khó tiếp cận. Cũng không loại trừ tình huống có ngân hàng bị "chôn vốn" các khoản cho vay bất động sản và tài trợ trái phiếu doanh nghiệp, dẫn đến kẹt vốn, mặt khác lại bị vướng rào tỷ lệ huy động ngắn hạn cho vay trung và dài hạn theo quy định của NHNN, hết room giải ngân trung và dài hạn... nên đưa ra các quyết định tạm dừng. Hoặc thậm chí, chuyên gia cho rằng đơn thuần là ngân hàng cần có sự rà soát, đánh giá tổng thể các khoản vay, hạn chế tạm thời để cân đối nguồn và room giải ngân phù hợp cho các quý tới...

"Trong thời điểm hiện nay, khi lãi suất vay vẫn chưa thực sự kéo về mặt bằng thấp, việc các NHTM đồng loạt hạ lãi suất huy động kỳ hạn 12 tháng bật tín hiệu về khả năng rút ngắn độ trễ của kéo giảm lãi suất đầu ra ngay trong thời gian tới. Mặt khác, trong bối cảnh kinh doanh ngày càng khó khăn, nếu không hạ lãi suất vay sớm, các ngân hàng cũng sẽ tiếp tục có tăng trưởng tín dụng ì ạch khi doanh nghiệp không chấp nhận vay lãi cao, vì vay lãi cao thì lợi nhuận kinh doanh không đủ trả lãi. Các doanh nghiệp có thể kỳ vọng từ 2 tháng cuối của quý 2, lãi suất vay sẽ tiếp tục hạ tuy không có thể hạ thấp. Cùng với đó, có khả năng vốn cho vay trung và dài hạn vẫn không dễ tiếp cận khi một phần nguồn đã vào thị trường vốn và vẫn chịu áp lực đáo hạn cao, đặc biệt trong quý 2 này", vị chuyên gia dự báo.

Có thể bạn quan tâm

120.000 tỷ đồng ra thị trường: Quy định mức trần lãi suất thấp

04:31, 08/04/2023

Giảm lãi suất - "Chìa khoá" giữ tăng trưởng

05:30, 07/04/2023

Cần sớm hạ mặt bằng lãi suất cho vay để hỗ trợ doanh nghiệp

02:00, 07/04/2023

Lãi suất tiếp tục giảm dưới mốc 9%: Cơ hội cho người mua nhà

00:40, 06/04/2023

Cùng Sacombank tích góp siêu linh hoạt với lãi suất ưu đãi

16:00, 05/04/2023

Agribank dành 30.000 tỷ đồng triển khai chương trình tín dụng ưu đãi lãi suất nhà ở xã hội

11:08, 06/04/2023

Lãi suất vay ưu đãi nhà ở xã hội, công nhân từ 8,2-8,7%

18:18, 03/04/2023