Tín dụng - Ngân hàng

TÀI CHÍNH ĐA CHIỀU: Trái phiếu và KPI

Với thị trường trái phiếu dần sôi động, lãi suất tiếp tục hạ, năm 2023 dự báo các ngân hàng có khả năng lấy lại thu nhập lãi thuần chứng khoán đầu tư...

>>Ngân hàng Việt có đối mặt với khủng hoảng nợ xấu như 10 năm trước?

Không "ép" trái phiếu với KPI nhân viên ngân hàng

Theo yêu cầu mới đây của NHNN, TCTD không được gây áp lực đối với nhân viên/đơn vị kinh doanh trong việc giới thiệu, cung cấp thông tin cho khách hàng/nhà đầu tư mua trái phiếu, chứng chỉ quỹ để đạt chỉ tiêu đánh giá hiệu quả công việc (KPI).

NHNN yêu cầu các TCTD không được gây áp lực đối với nhân viên/đơn vị kinh doanh trong việc giới thiệu, cung cấp thông tin cho khách hàng/nhà đầu tư mua trái phiếu, chứng chỉ quỹ để đạt chỉ tiêu đánh giá hiệu quả công việc (KPI). Ảnh minh họa

Cụ thể, NHNN vừa có văn bản 2845/NHNN-TTGSNH gửi các tổ chức tín dụng về việc rà soát, chấn chỉnh hoạt động tư vấn, giới thiệu, cung cấp thông tin trái phiếu doanh nghiệp, chứng chỉ quỹ của tổ chức tín dụng (TCTD).

Theo văn bản này, NHNN yêu cầu các TCTD chỉ được cung cấp các dịch vụ liên quan đến trái phiếu doanh nghiệp, chứng chỉ quỹ theo đúng nội dung quy định tại Giấy phép hoạt động do NHNN cấp và quy định có liên quan khác; chủ động rà soát, sửa đổi, bổ sung hoặc ban hành mới các quy định nội bộ, quy trình nghiệp vụ, mẫu hợp đồng… đối với các hoạt động tư vấn, giới thiệu, cung cấp thông tin trái phiếu doanh nghiệp, chứng chỉ quỹ.

Khi cung cấp dịch vụ, TCTD phải đảm bảo khách hàng/nhà đầu tư hiểu rõ sự khác biệt giữa đầu tư trái phiếu doanh nghiệp, chứng chỉ quỹ với việc gửi tiết kiệm tại ngân hàng; các rủi ro phát sinh, vấn đề cần lưu ý khi đầu tư (đặc biệt là rủi ro không trả được nợ lãi, gốc trái phiếu của doanh nghiệp phát hành…); quyền lợi, trách nhiệm của khách hàng/nhà đầu tư (bao gồm việc tự đánh giá, tự chịu trách nhiệm về quyết định đầu tư của mình và chịu các rủi ro phát sinh trong việc đầu tư và giao dịch trái phiếu…); trách nhiệm của các cơ quan, tổ chức có liên quan,…

Đặc biệt, văn bản yêu cầu các TCTD không được gây áp lực đối với nhân viên/đơn vị kinh doanh trong việc giới thiệu, cung cấp thông tin cho khách hàng/nhà đầu tư mua trái phiếu, chứng chỉ quỹ để đạt chỉ tiêu đánh giá hiệu quả công việc (KPI). TCTD có trách nhiệm bảo mật thông tin, bảo vệ quyền lợi của khách hàng/nhà đầu tư theo quy định.

>>Ưu tiên giải pháp tín dụng cho thị trường bất động sản

Các TCTD tăng cường công tác kiểm tra, kiểm soát nội bộ đối với các hoạt động cung cấp dịch trái phiếu doanh nghiệp, chứng chỉ quỹ để kịp thời phát hiện, ngăn chặn và xử lý nghiêm các trường hợp: cung cấp thông tin không đầy đủ, không rõ ràng, thiếu chính xác dẫn đến việc khách hàng hiểu lầm về TPDN và giữa việc mua TPDN, chứng chỉ quỹ với gửi tiền tại TCTD; không thực hiện đúng quy định nội bộ, quy trình nghiệp vụ, chỉ đạo của NHNN và của pháp luật có liên quan; định hướng hoặc “ép” khách hàng mua trái phiếu doanh nghiệp, chứng chỉ quỹ.

Đồng thời, chỉ đạo các đơn vị trong hệ thống rà soát, kịp thời có biện pháp giải quyết các khiếu nại, tố cáo, tranh chấp liên quan đến hoạt động tư vấn giới thiệu, cung cấp thông tin trái phiếu doanh nghiệp, chứng chỉ quỹ của TCTD cũng như trách nhiệm của TCTD đối với khách hàng, nhà đầu tư theo hợp đồng (nếu có) và tuyên truyền nội bộ để tăng cường ý thức tuân thủ, giảm thiểu rủi ro đạo đức trong quá trình thực hiện nghiệp vụ này.

Văn bản của NHNN được đưa ra trong bối cảnh hoạt động của thị trường trái phiếu doanh nghiệp bắt đầu có sự hồi sinh trở lại với nhiều nhà phát hành mới thành công. Bên cạnh đó, NHNN cũng đã ban hành Thông tư 03/2023 cho phép các TCTD được mua lại trái phiếu doanh nghiệp kèm theo điều kiện.

Một điểm đáng chú ý là trước đó trong cảnh báo tới thị trường, Bộ Tài chính khẳng định các đơn vị trung gian như ngân hàng chỉ giới thiệu trái phiếu, không có trách nhiệm với trái phiếu doanh nghiệp.

Trong khi đó hồi đầu tháng 3, tòa án Tòa án Nhân dân quận 1, TP.HCM đã gửi thông tin đến các bên liên quan về việc Tòa đã quyết định thụ lý vụ án dân sư sơ thẩm số 922/2022/DSST về việc "Tranh chấp hợp đồng mua bán trái phiếu" theo đơn khởi kiện của một cá ngân ngụ tại quận Bình Thạnh, TP HCM. Đơn vị bị kiện là Công ty cổ phần Chứng khoán Tân Việt (TVI) và Ngân hàng thương mại cổ phần Sài Gòn (SCB), về việc “"đưa ra những thông tin gian dối, gây nhầm lẫn" dẫn đến việc nguyên đơn khởi kiện đã ký kết và thực hiện các giao dịch mua trái phiếu của Công ty cổ phần Tập đoàn Đầu tư An Đông - đơn vị được xác định có quyền và nghĩa vụ liên quan.

Giữa bối cảnh của hệ lụy trái phiếu doanh nghiệp phát triển quá nóng ngoài kiểm soát trong quá khứ gần chưa được giải quyết dứt điểm, rủi ro đối với việc xác định hàng hóa an toàn và tuân thủ quy định có điều kiện về nhà đầu tư chuyên nghiệp (dù Nghị định 08 lùi thời hạn áp dụng) cũng chưa thật sự được nhà đầu tư nắm bắt rõ ràng, việc yêu cầu của NHNN yêu cầu TCTD không được gây áp lực đối với nhân viên/đơn vị kinh doanh trong việc giới thiệu, cung cấp thông tin cho khách hàng/nhà đầu tư mua trái phiếu, chứng chỉ quỹ để đạt KPI, được giới chuyên môn đánh giá là “đi thẳng vào trọng tâm của vấn đề”.

Bởi lẽ, một chuyên gia cho biết, trên thực tế thời gian qua, một số nhà băng đã lập bộ phận tư vấn đầu tư trái phiếu doanh nghiệp cho khách hàng cá nhân, phối hợp với các nhân viên giao dịch tại quầy, để tư vấn giới thiệu trái phiếu doanh nghiệp rất sôi động. “Có trường hợp nhà băng có hệ sinh thái rộng với cả các công ty bất động sản và các công ty chứng khoán, công ty công cụ thực hiện phát hành trái phiếu riêng lẻ, tư vấn cho người dân đầu tư và nhập nhằng giữa thông tin về các công ty này với ngầm hiểu là công ty con do nhà băng bảo lãnh, bảo chứng. Theo đó, người dân mới tin tưởng và chỉ cần lãi suất cao là đồng ý mua/ đầu tư”.

Trái phiếu và lãi/ lỗ thuần chứng khoán đầu tư

“NHNN yêu cầu không áp KPI cho nhân viên, nhưng thực tế ra khi thị trường rủi ro cao, các NHTM cũng sẽ phải tự điều chỉnh. Cảnh báo trước và nêu yêu cầu là không thừa khi thị trường trái phiếu doanh nghiệp sôi động trở lại. Dù vậy, cần nhất vẫn là cơ quan quản lý phải có sự thanh kiểm tra giám sát đầy đủ, đặc biệt cần có chế tài cụ thể để kiếm soát phần nào trái phiếu riêng lẻ - vẫn đang được "thả nổi" - dẫn đến không ít doanh nghiệp gần như chỉ là vỏ bọc huy động vốn, không làm ăn gì nhưng vẫn huy động được vốn. Song song đó, người dân, nhà đầu tư cũng phải tự trang bị cho mình các kiến thức, tránh “nhắm mắt” ký hợp đồng chỉ được tư vấn bởi nhân viên ngân hàng và có suy nghĩ đằng sau chính là ngân hàng bảo lãnh, hay chỉ vì lãi suất trái phiếu hấp dẫn hơn lãi suất tiền gửi tiết kiệm”, vị chuyên gia khuyến nghị.

Nhìn vào khoản mục chứng khoán đầu tư của nhiều ngân hàng giảm mạnh trong năm 2022, với cơ cấu các loại giấy tờ có giá, trong đó chủ yếu là chứng khoán nợ bao gồm trái phiếu, tín phiếu, và các công cụ phái sinh, có thể thấy nguồn thu nhập lãi từ mục này đóng góp tỷ trọng tích cực cho chỉ tiêu kinh doanh của các ngân hàng.

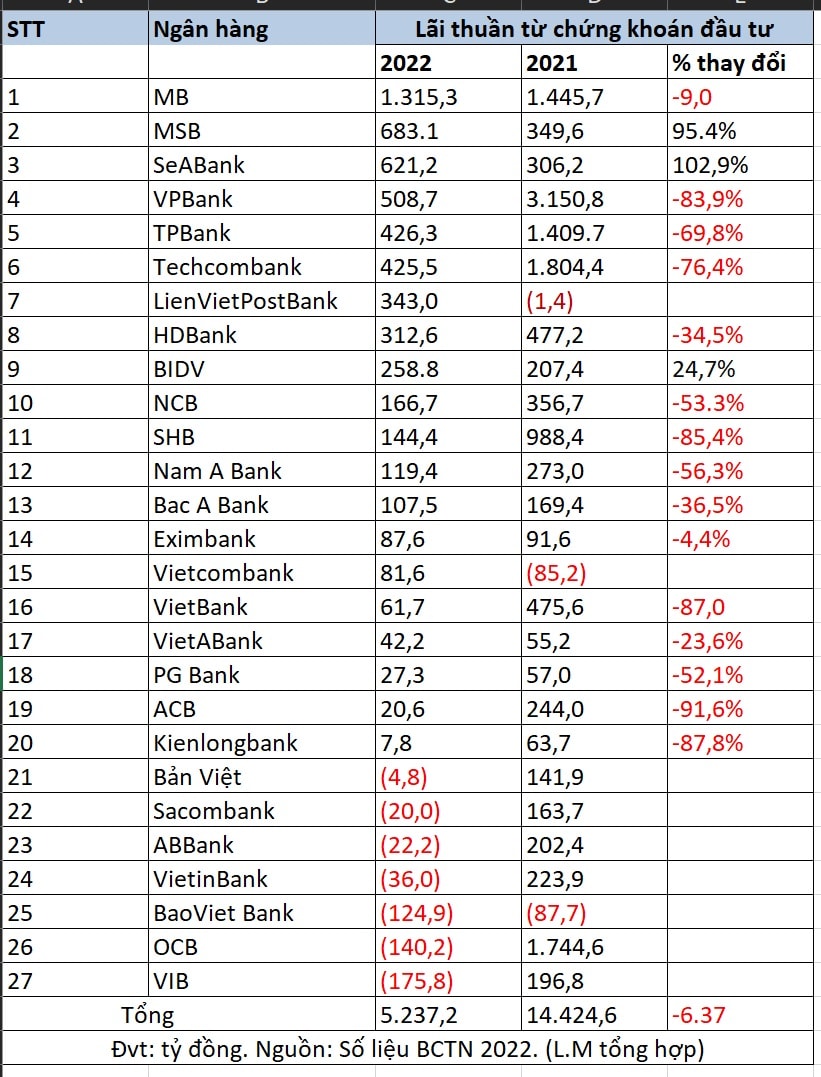

Tại cuối 2022, trong 27 ngân hàng trên các sàn chứng khoán được thống kê, BCTCHN ghi nhận tổng lãi thuần từ chứng khoán đầu tư của các ngân hàng là 5.237 tỷ đồng, giảm 63,7% so với năm trước, với sự sụt giảm chiếm đa số trong các ngân hàng.

Trong nhóm này, MB là ngân hàng có lãi thuần từ chứng khoán đầu tư cao nhất hệ thống với 1.315 tỷ đồng, giảm nhẹ 9% so với năm trước. Nhóm lãi thuần chứng khoán đầu tư tại cuối 2022 so với 2021, ghi nhận có đột biến của MSB, SeABank, BIDV, Vietcombank (năm 2021 Vietcombank lỗ thuần chứng khoán đầu tư 85,2 tỷ đồng)...

Một trong những ngân hàng có mức lãi thuần từ chứng khoán đầu tư giảm mạnh nhất trong 2022, là VPBank, giảm 70% so với năm trước, đạt 426,3 tỷ đồng. NCB, VietBank, KienlongBank, ACB, HDBank, Techcombank, SHB, TPBank, BacABank… đều giảm lãi thuần mục này.

Đặc biệt, VietinBank vào danh sách lỗ thuần chứng khoán đầu tư năm 2022 với mức lỗ 36 tỷ đồng. Bên cạnh đó, nhóm lỗ thuần chứng khoán đầu tư còn có VIB lỗ gần 176 tỷ đồng, OCB lỗ 140,2 tỷ đồng, BaoViet Bank lỗ gần 125 tỷ đồng, ABBank lỗ 22,2 tỷ đồng, Sacombank lỗ 20 tỷ đồng, BVBank (Bản Việt) lỗ 4,8 tỷ đồng…

Cùng với thị trường trái phiếu doanh nghiệp gần như bất động và thị trường bất động sản khó khăn, lãi suất tăng cao trong 2022 được xem là các nguyên nhân khiến danh mục chứng khoán đầu tư của các NHTM suy giảm đến lỗ.

Năm 2023, khi Chính phủ ban hành nhiều chính sách nhằm tháo gỡ khó khăn, thúc đẩy thị trường trái phiếu và bất động sản, sau 2 đợt hạ lãi suất điều hành của NHNN, dự báo lãi suất có thể thiết lập một mặt bằng mới kỳ vọng thấp hơn hiện tại 1%. Theo đó, một số ngân hàng cũng đã bắt đầu mạnh dạn đặt kế hoạch kinh doanh tăng trưởng cao, có đóng góp vào cơ cấu từ thu nhập của danh mục chứng khoán đầu tư.

Có thể bạn quan tâm

Giảm thiểu rủi ro trên thị trường trái phiếu doanh nghiệp và bất động sản

12:35, 22/04/2023

Tái cảnh báo rủi ro trái phiếu doanh nghiệp

05:10, 23/04/2023

Áp lực đáo hạn trái phiếu vẫn lớn

11:30, 20/04/2023

HoREA: Kiến nghị ngân hàng thương mại được mua lại trái phiếu

05:00, 18/04/2023