Tín dụng - Ngân hàng

Tỷ lệ nợ xấu/dư nợ tín dụng có biểu hiện "tăng nhẹ"

Các tổ chức tín dụng (TCTD) nhận định tỷ lệ nợ xấu/dư nợ tín dụng trong quý III/2023 có biểu hiện “tăng nhẹ”, nhưng được kỳ vọng sẽ “giảm nhẹ” trong quý IV/2023.

>>>Tạo dư địa giảm lãi vay dài hạn

Đây là một trong những nội dung trả lời khảo sát, theo kết quả điều tra xu hướng kinh doanh các TCTD quý IV/2023, do Vụ Dự báo Thống kê - NHNN công bố.

Cuộc điều tra được tiến hành từ ngày 25/8/2023 đến ngày 11/9/2023. Đối tượng là toàn bộ các TCTD và chi nhánh NHNN tại Việt Nam, tỷ lệ trả lời đạt 97%. Ảnh minh họa

Kết quả điều tra cho thấy, tỷ lệ TCTD nhận định nhu cầu vay vốn của khách hàng trong quý III/2023 là “cải thiện” đạt mức thấp hơn so với quý II/2023 và thấp hơn mức kỳ vọng tại kỳ điều tra trước. Nhu cầu gửi tiền, sử dụng dịch vụ thanh toán và thẻ được nhận định tiếp tục “cải thiện” ở mức thấp trong quý III/2023 so với quý trước. Tuy nhiên, các TCTD dự báo nhu cầu sử dụng dịch vụ ngân hàng của khách hàng có thể “cải thiện” tốt hơn trong quý IV/2023 do kỳ vọng tình hình kinh tế tích cực hơn, ngành sản xuất, xuất khẩu dần phục hồi, trong đó nhu cầu vay vốn được kỳ vọng “cải thiện” nhiều hơn nhu cầu gửi tiền và thanh toán.

Trong cả năm 2023, nhu cầu sử dụng dịch vụ ngân hàng của khách hàng được dự báo “tăng” với tốc độ chậm lại so với năm.

Các TCTD cho biết, thanh khoản của hệ thống ngân hàng trong quý III/2023 tiếp tục duy trì trạng thái “tốt”, “cải thiện” hơn so với quý II/2023. Đồng thời, dự báo tình hình thanh khoản sẽ tiếp tục dồi dào trong quý IV/2023 và cả năm 2023 so với năm 2022.

>>>Tiếp tục giảm lãi suất để phục hồi sản xuất: Cấp thiết hạ lãi vay

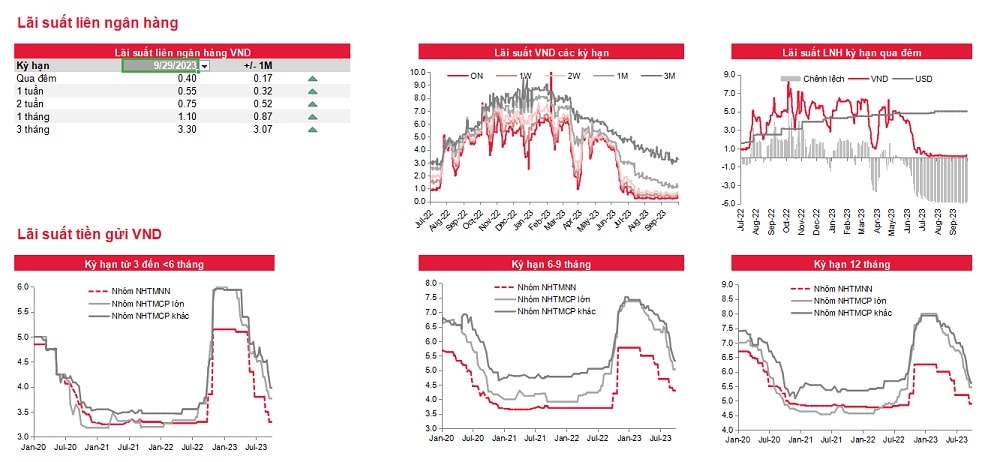

Ngoài ra, kỳ vọng bình quân mặt bằng lãi suất huy động và cho vay toàn hệ thống tiếp tục giảm 0,26 - 0,35 điểm phần trăm trong quý IV/2023.

Đáng chú ý, như dự kiến tại kỳ điều tra tháng 6/2023, tại kỳ điều tra này các TCTD cho biết tiếp tục điều chỉnh giảm giá bình quân các sản phẩm, dịch vụ, trong đó, giảm mạnh lãi suất biên hơn phí dịch vụ trong quý III/2023 và dự kiến tiếp tục giảm trong quý IV/2023. Tính chung trong năm 2023 so với 2022, giá bình quân sản phẩm dịch vụ được dự báo sẽ giảm đáng kể, nhưng có thể tăng nhẹ trong năm 2024 do phí dịch vụ dự kiến “tăng nhẹ” trong khi lãi suất biên được dự kiến tiếp tục “giảm nhẹ”.

Đối với yếu tố mặt bằng rủi ro (MBRR) tổng thể của các nhóm khách hàng (KH), các TCTD nhận định tiếp tục tăng nhẹ trong quý III/2023 và quý IV/2023 nhưng với tốc độ tăng chậm lại so với quý trước. So với năm 2022, MBRR được nhận định tăng đáng kể trong năm 2023, tuy nhiên kỳ vọng có thể giảm nhẹ trong năm 2024. Ở thời điểm hiện tại, bên cạnh 63% TCTD nhận định rủi ro tổng thể của các nhóm KH ở mức “bình thường” và 4,6% nhận định rủi ro ở mức “thấp”, có 32,4% TCTD nhận định rủi ro tổng thể của KH ở mức “cao” và “khá cao”.

Huy động vốn toàn hệ thống TCTD được kỳ vọng tăng bình quân 3,2% trong quý IV/2023 và tăng 8,7% trong năm 2023, điều chỉnh giảm so với mức kỳ vọng 10,6% ghi nhận tại kỳ điều tra trước.

Lãi suất huy động giảm mạnh, đi cùng là hạ lãi vay khiến mục tiêu tăng NIM của các ngân hàng khó khăn, bên cạnh đó tăng trưởng tín dụng khó do hấp thụ tín dụng của nền kinh tế còn yếu, ảnh hưởng đến kỳ vọng lợi nhuận ngân hàng. Nguồn: SSI Research

Dư nợ tín dụng của hệ thống ngân hàng được kỳ vọng tăng 4,6% trong quý IV/2023 và tăng 12,3% trong năm 2023, điều chỉnh giảm 0,2 đpt so với mức dự báo 12,5% tại kỳ điều tra trước.

Cũng theo kết quả điều tra kỳ này, các TCTD nhận định tỷ lệ nợ xấu/dư nợ tín dụng trong quý III/2023 có biểu hiện “tăng nhẹ”, nhưng được kỳ vọng sẽ “giảm nhẹ” trong quý IV/2023.

Theo kết quả điều tra, các TCTD đánh giá tình hình kinh doanh và lợi nhuận của hệ thống ngân hàng trong quý III/2023 chưa có sự cải thiện như kỳ vọng tại kỳ điều tra trước. Các TCTD tiếp tục điều chỉnh thu hẹp kỳ vọng về tình hình kinh doanh và lợi nhuận trong thời gian tới, với 66,7-72,1% TCTD kỳ vọng tình hình kinh doanh cải thiện hơn trong quý IV và cả năm 2023 (thấp hơn tỷ lệ 70,3-74,8% của kỳ trước), đồng thời, số TCTD lo ngại tình hình kinh doanh ”suy giảm” cũng tăng lên. Trong năm 2023, 82,6% TCTD kỳ vọng lợi nhuận trước thuế dự kiến tăng trưởng dương so với năm 2022, bên cạnh đó, vẫn có 13,8% TCTD lo ngại lợi nhuận tăng trưởng âm trong năm 2023 và 3,7% ước tính lợi nhuận không thay đổi.

Về "Chính sách lãi suất, tín dụng, tỷ giá của đơn vị", có tới 71-75,7% TCTD tiếp tục đánh giá là nhân tố nội tại quan trọng nhất ảnh hưởng tích cực tới tình hình kinh doanh của đơn vị trong 2 quý liên tiếp (quý II, III/2023) và kỳ vọng trong cả năm 2023. Đồng thời, các TCTD đánh giá ”Chính sách tín dụng, lãi suất và tỷ giá của NHNN” tiếp tục là nhân tố khách quan quan trọng nhất giúp “cải thiện” tình hình kinh doanh của TCTD trong quý III/2023 và cả năm 2023, sau đó đến “Cầu của nền kinh tế đối với sản phẩm dịch vụ của đơn vị” và “Điều kiện kinh doanh và tài chính của khách hàng”.

Trong khi đó, ”Sự cạnh tranh từ các TCTD khác” tiếp tục được đánh giá là nhân tố quan trọng nhất tác động tiêu cực làm “suy giảm” tình hình kinh doanh của TCTD trong quý III/2023 và dự kiến cả năm 2023.

Các TCTD cũng cho biết, số lượng lao động, việc làm của ngành tài chính ngân hàng trong quý III/2023 mặc dù tiếp tục tăng so với quý trước nhưng chưa đạt mức kỳ vọng. Các TCTD kỳ vọng tình hình lao động sẽ diễn biến khả quan hơn trong quý IV/2023 và cả năm 2023, 2024.

Một số các nhận định/ trả lời của các TCTD khi tham gia khảo sát, cũng trùng khít với dự báo của các định chế và giới chuyên môn. Tại báo cáo tháng 10, nhóm phân tích SSI Research cho rằng, đối với nhóm ngân hàng, chưa nhận thấy có sự khởi sắc với ước tính lợi nhuận có sự tăng trưởng nhẹ so với cùng kỳ nhưng giảm so với quý 2/2023 trong bối cảnh tăng trưởng tín dụng chậm và chất lượng tài sản xấu đi.

Trong khi đó, chia sẻ tại toạ đàm Data Talk:“Tâm điểm vĩ mô & thị trường chứng khoán quý IV/2023", ông Trần Ngọc Báu - Tổng Giám đốc CTCP Dữ liệu và Công nghệ Tài chính WiGroup - nhận định, phải đến quý IV thì nợ xấu mới lập đỉnh, riêng chi phí vốn thì quý III đã có thể lập đỉnh rồi.

"Chúng ta có thể kỳ vọng triển vọng ngành ngân hàng sẽ phục hồi tốt hơn vào khoảng chừng quý II/2024, đây là thời điểm phù hợp để ngành ngân hàng có sự tăng trưởng trở lại về giá trị so với cùng kỳ", ông Báu chia sẻ.

Đồng thời, CEO WiGroup cũng chỉ ra 4 chỉ số mà nhà đầu tư chứng khoán cần lưu ý ít nhất trong 4 quý tới khi đánh giá ngành ngân hàng là NIM, tăng trưởng tín dụng, nợ xấu và tỷ lệ bao phủ nợ xấu.

Có thể bạn quan tâm

Ngân hàng đã rộng cửa hơn cho bất động sản

03:38, 10/10/2023

Định giá cổ phiếu CTG khi ngân hàng đặt mục tiêu đạt lợi nhuận tăng 10,6%

12:30, 04/10/2023

Vì sao CIR giữa các ngân hàng nhiều khác biệt?

16:36, 03/10/2023

Nhìn lại biến động tỷ giá và hành động của Ngân hàng Nhà nước

05:05, 03/10/2023

Các ngân hàng đang tăng trưởng tín dụng ra sao?

09:45, 30/09/2023

Kết nối ngân hàng - doanh nghiệp nhìn từ vai trò của các Hội doanh nghiệp

11:00, 02/10/2023