“Vị ngọt” ở QNS

Dù đang gặp không ít khó khăn ở mảng đường, nhưng CTCP Đường Quảng Ngãi lại hóa giải thách thức này bằng cách đẩy mạnh mảng sữa. Nhờ vậy, các nhà đầu tư vẫn cảm nhận được “vị ngọt” ở QNS.

Mới đây, QNS đã được Báo Diễn đàn Doanh nghiệp, Viện Nghiên cứu và Phát triển Doanh nghiệp (INBUS), Hội Kế toán và Kiểm toán Việt Nam (VAA), Hội các nhà Quản trị doanh nghiệp Việt Nam trao chứng nhận là doanh nghiêp đứng đầu ngành đường thuộc Top 32 doanh nghiệp có năng lực quản trị tài chính tốt nhất trên sàn chứng khoán Việt Nam.

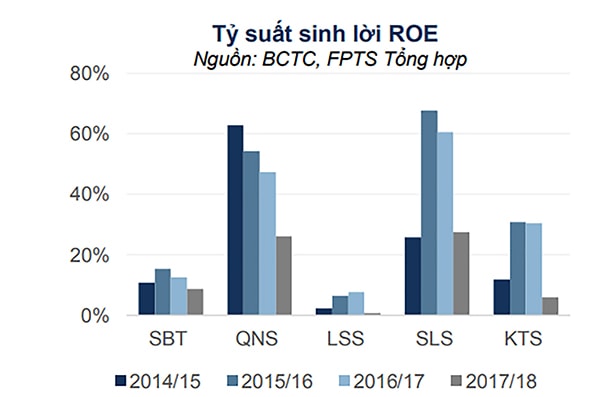

Tỷ suất sinh lời ROE của một số doanh nghiệp mía đường

Không đặt cược vào đường

QNS được thành lập ở vùng đất địa linh nhân kiệt, đặc sản đủ vị, cũng nhanh chóng trở thành một doanh nghiệp “đặc sản” của tỉnh Quảng Ngãi, và đứng đầu trong ngành đường và sữa thực vật của Việt Nam.

Đã có thời điểm khi mới lên sàn, QNS được xem là một trong những cổ phiếu “ngọt” nhất của thị trường. Nhờ vậy, những cổ đông cá nhân lớn của QNS đã trở thành tỷ phú tính trên vốn hóa cổ phiếu.

Bốn năm sau kỳ niêm yết, QNS không còn là “ông lớn” ở sàn UPCoM, nhưng vẫn là doanh nghiệp đầu ngành với năng lực quản trị tài chính và chiến lược kinh doanh của người dẫn đầu.

Tại cuối quý II/2019, QNS có 16 đơn vị trực thuộc và 1 công ty con, trong đó nổi bật là nhà máy sữa đậu nành Vinasoy- nhãn hàng số 1 về thị phần sữa thực vật thay thế sữa động vật. Mặt hàng này cũng mang về cho QNS 49% doanh thu và 79% biên lợi nhuận gộp. Trong khi mảng đường chỉ đóng góp 26% lợi nhuận gộp. Như vậy, dù QNS là doanh nghiệp đường, nhưng không “cược” vào một mặt hàng có độ cạnh tranh nóng như đường.

Chú trọng mảng sữa

Để tiếp tục giữ được mức tăng trưởng và cải thiện biên lợi nhuận không ngừng, mục tiêu của QNS vẫn là không ngừng mở rộng miếng bánh chung ngành hàng sữa đậu nành. Theo Công ty Chứng khoán Rồng Việt (VDSC), QNS dự kiến tăng tỷ trọng sản phẩm sữa có nhãn hiệu trên tổng lượng sữa đậu nành cung ứng toàn thị trường. Hiện tại, sữa đậu nành có nhãn hiệu tại Việt Nam chỉ vào khoảng 45%, trong khi ở Thái Lan là 70%. Phát triển sâu các sản phẩm dinh dưỡng từ đậu nành như dầu đậu nành, bơ thực vật…cũng dự kiến sẽ mang thêm doanh thu cho QNS.

520

tỷ đồng là tổng lợi nhuận sau thuế trong 6 tháng đầu năm nay của QNS, giảm hơn 6,6% so với cùng kỳ năm 2018.

Hiện các đối thủ canh tranh trong mảng sữa đậu nành của QNS chủ yếu là các thương hiệu nước ngoài như Homesoy, Vitasoy, Lactasoy, Soysecretz… với thị phần khoảng 5- 6%. Các doanh nghiệp sữa lớn trong nước như Vinamilk, TH True Milk tập trung vào sản phẩm sữa bò, các sản phẩm sữa hạt mới chỉ chiếm 5- 10% thị phần. Trong tương lai, nếu các ông lớn ngành sữa đẩy mạnh hơn mảng này thì chắc chắn độ ngọt của QNS có nguy cơ bị giảm.

Đường bổ trợ cho sữa

Một điểm đáng chú ý là, mặc dù không “cược” vào đường, nhưng QNS vẫn không bỏ quên mảng này vốn là cốt lõi của mình. Trên thực tế, thị trường đường trong những năm qua luôn đối mặt với cung vượt cầu, tác động từ chính sách của các thị trường trọng điểm và biến đổi khí hậu, nên không chỉ QNS mà phần lớn các doanh nghiệp đường đều thường xuyên lâm vào khó khăn.

Có thể bạn quan tâm

Đường Quảng Ngãi (QNS): Nhiều bài toán “đau đầu”

11:21, 08/10/2019

QNS chưa thể bứt phá mạnh trong ngắn hạn

11:00, 05/09/2019

QNS “dìm giá” cổ phiếu?

10:51, 26/12/2018

Vì đâu QNS giảm tới 29%?

12:15, 27/10/2017

Từ quý III/2019, giá đường được kỳ vọng sẽ tăng, và việc tăng giá đường dự kiến sẽ giúp QNS cải thiện doanh thu từ mảng đường. Với 03 nhà máy đường, đặc biệt nhà máy đường An Khê có công suất lớn nhất cả nước (18.000 tấn mía/ngày), QNS cũng có lợi thế là có sản lượng đường phục vụ tiêu thụ nội bộ, giúp giảm áp lực khi đưa vào dây chuyền nhà máy mới, công suất lớn theo kế hoạch niên vụ 2019/2020.

Đường và sữa tại QNS có thể nói là 2 mặt hàng bổ trợ cho nhau, níu lợi nhuận khi 1 trong 2 sụt giảm, tăng trưởng ổn định và nhiều thời điểm “ngọt hậu” bất ngờ với đột phá cho QNS. Ổn định và không ngừng tăng trưởng, không có nhiều doanh nghiệp thực phẩm tiêu dùng đạt “đẳng cấp” đúng như slogan “Cho mọi điều tốt đẹp” như QNS.

Thách thức với ngành mía đường Do đặc thù ngành mùa 6 tháng và tiêu thụ trong những tháng còn lại, nợ vay của các doanh nghiệp mía đường cơ bản là nợ ngắn hạn, nên áp lực trả nợ lớn. Trong khi đó, nợ dài hạn được dùng để hỗ trợ tài chính cho các dự án nâng cấp nhà máy, dây chuyền luyện đường, đầu tư vùng nguyên liệu. FPTS thống kê trong số các doanh nghiệp niêm yết, CTCP Thành Thành Công- Biên Hòa (SBT) sử dụng đòn bẩy tài chính lớn, gần 60%. CTCP Mía đường Sơn La (SLS) và CTCP Đường Kom Tum (KTS) là những doanh nghiệp có nợ vay ít trong quá khứ (< 20%) nhưng từ niên vụ 2016- 2017, hai doanh nghiệp này vay nợ để đầu tư cho dự án nâng công suất nhà máy, khiến tỷ lệ nợ vay/tổng tài sản tăng cao. Một khó khăn cơ bản của các doanh nghiệp mía đường là bị chiếm dụng vốn. Theo đó, SLS và KTS có khoản phải thu khách hàng chiếm tỷ trọng lớn trong tổng phải thu (lần lượt là 52% và 60% trong niên vụ 2017- 2018). Hai doanh nghiệp này phân phối đường thành phẩm chủ yếu qua các công ty thương mại đường có liên quan tới cổ đông lớn, do đó không tránh khỏi khả năng bị chiếm dụng vốn từ khách hàng. Các doanh nghiệp như SBT, QNS và LSS có khoản trả trước cho người bán chiếm tỷ trọng lớn (niên vụ 2017- 2018 lần lượt là 46%, 70% và 51%). Các khoản trả trước cho người bán chủ yếu là tiền trả cho nông dân dưới dạng đầu tư vùng nguyên liệu, trả trước chi phí xây dựng nhà máy và các dự án của doanh nghiệp. Trong các DN niêm yết, QNS ít có rủi ro bị chiếm dụng vốn nhất, do mảng kinh doanh sữa của doanh nghiệp ghi nhận doanh thu lớn và được khách hàng thanh toán ngay khi xuất kho và phân phối tới các siêu thị, đại lý và người tiêu dùng… Xét về tỷ sinh lời, dù QNS doanh nghiệp kinh doanh hiệu quả, nhưng đang có dấu hiệu giảm ROE do phát hành cổ phiếu và cạnh tranh trong cả 2 mảng đường và sữa. Trong khi với SBT, tỷ lệ nghịch với quy mô lớn nhất đang có ROE thấp nhất trong các doanh nghiệp mía đường. Bài toan tích lũy vị “ngọt hậu” với các doanh nghiệp sữa- đường xem ra không hẳn chỉ câu chuyện mở rộng quy mô mà còn phụ thuộc chiến lược và nhiều yếu tố. |