Tài chính doanh nghiệp

Áp lực đáo hạn trái phiếu, nhóm bất động sản niêm yết có khả năng trả nợ?

Dữ liệu thống kê trên báo cáo tài chính của các doanh nghiệp niêm yết cho thấy, có khoảng 40 nghìn tỷ đồng trái phiếu sẽ đáo hạn trong năm nay. Năm 2023 là 57.000 tỷ đồng và 2023 là 70.000 tỷ đồng.

>> Áp lực trả nợ trái phiếu vào 2-3 năm tới

Thị trường chứng khoán đang xuất hiện những lo ngại về cấu trúc dòng tiền thay đổi sau thông tin về lượng trái phiếu doanh nghiệp được phát hành, 3 Không trong thời gian qua khá lớn, bao gồm cả thông tin về các doanh nghiệp phát hành sử dụng không đúng mục đích và áp lực trả nợ đang dồn về phía tương lai.

Một số dữ liệu thống kê sẽ cho thấy cấu trúc dòng tiền có bị nghịch đảo bởi việc siết trái phiếu trong bối cảnh lo ngại như nêu.

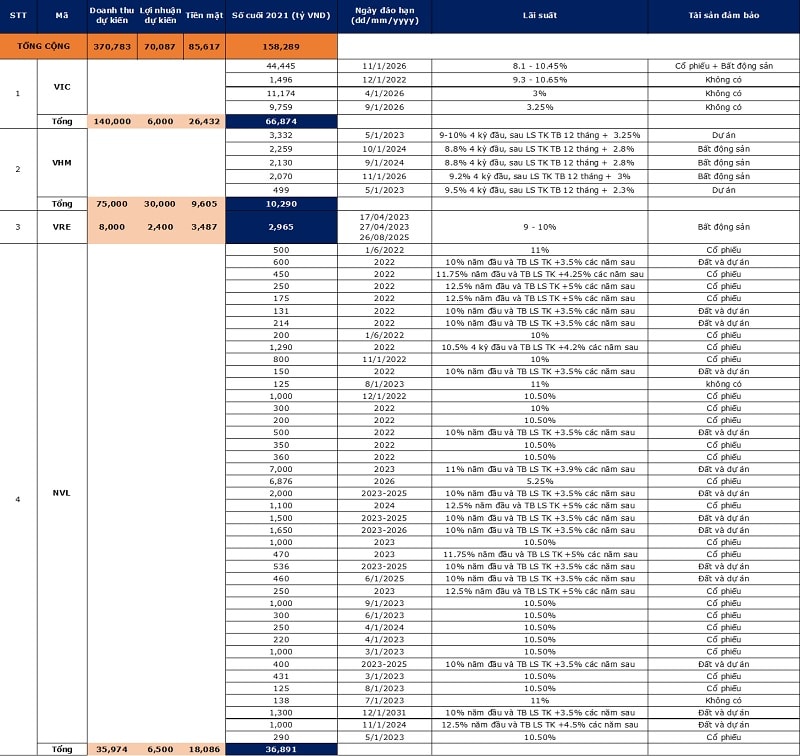

Đầu tiên là thống kê lượng trái phiếu mà các doanh nghiệp bất động sản niêm yết đã phát hành luỹ kế tới nay, đi kèm lãi suất, thời gian đáo hạn và tài sản đảm bảo (TSĐB).

Nguồn: BCTC các DN, FIDT tổng hợp

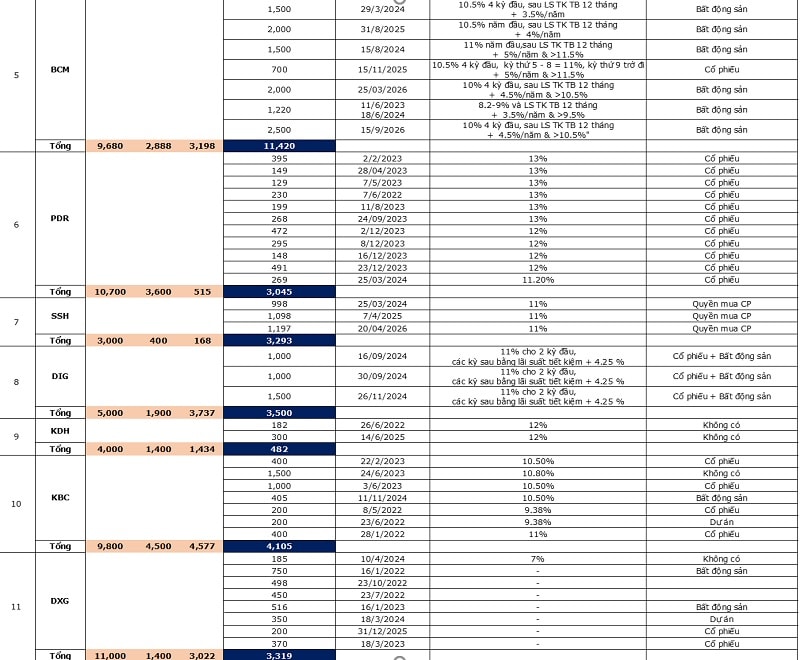

Nguồn: BCTC các DN, FIDT tổng hợp

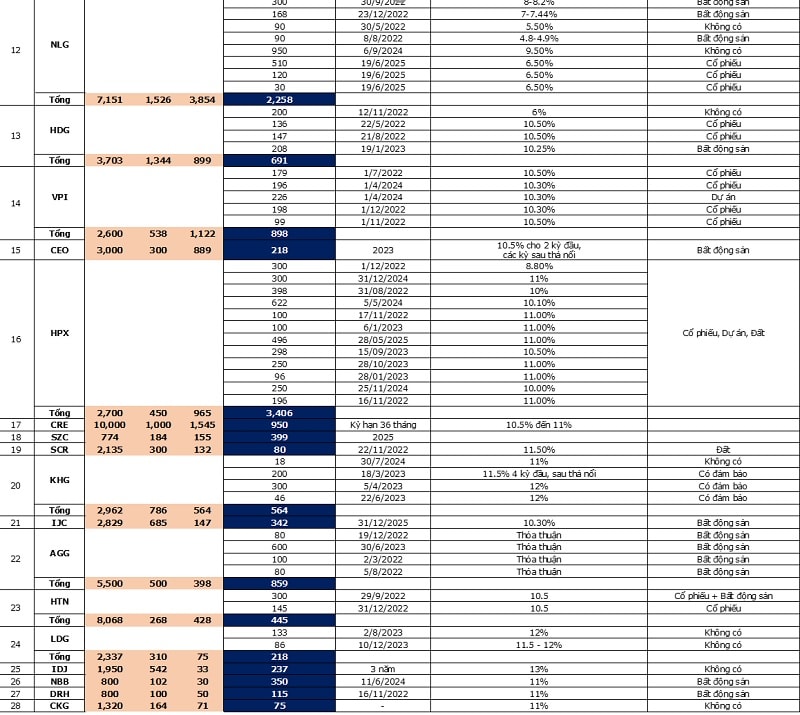

Nguồn: BCTC các DN, FIDT tổng hợp

Theo thống kê trên, có thể thấy nhóm bất động sản top 1 gồm VIC, VHM, NVL và VRE khoảng 110.000 tỷ đồng.

Nhóm top 2 gồm bất động sản dân sinh và khu công nghiệp quy mô nhỏ hơn và hầu hết đều có tài sản đảm bảo trừ một vài mã như LDG, IDJ và SSH.

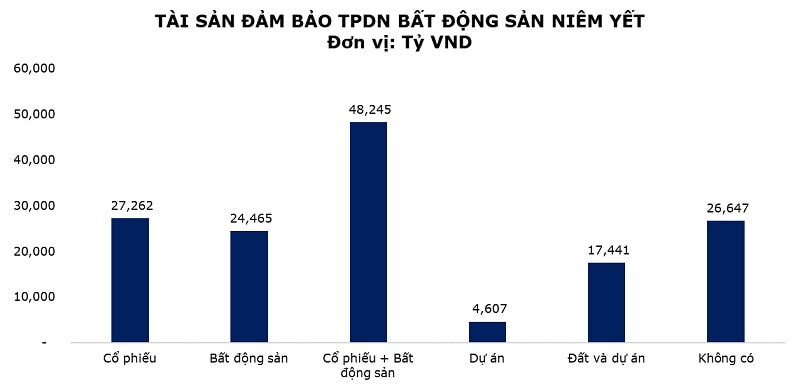

Thống kê tiếp theo bóc tách từng loại tài sản đảm bảo, trong đó trái phiếu không có TSĐB có quy mô 26,6 nghìn tỷ.

Nguồn: BCTC các DN, FIDT tổng hợp

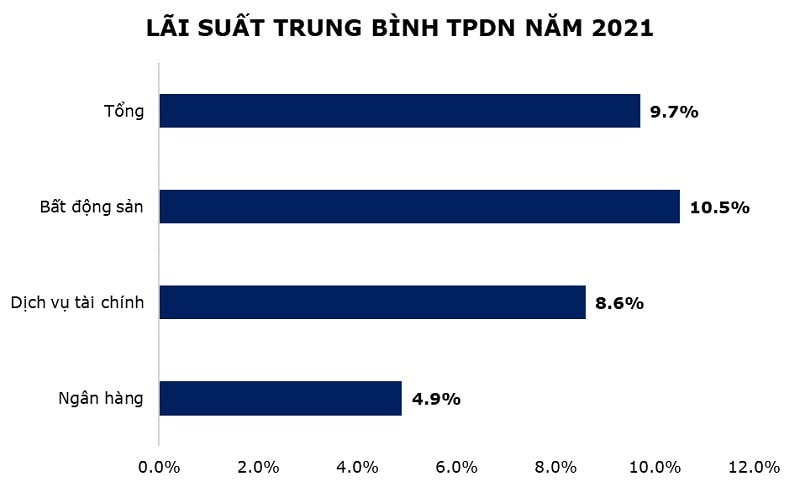

Về lãi suất, trung bình nhóm ngân hàng huy động vẫn rất rẻ so với mặt bằng chung.

Nguồn: VND, FIDT tổng hợp

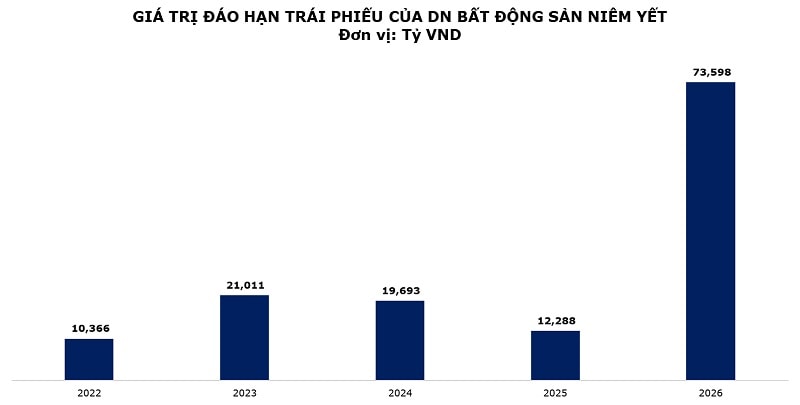

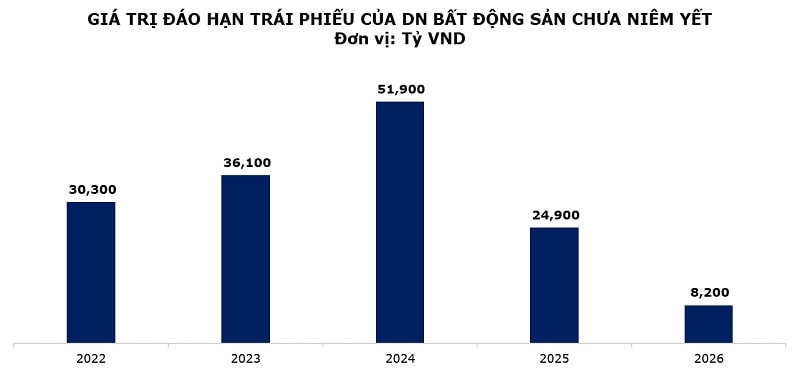

Dữ liệu quan trọng nhất cho thấy có khoảng 40.000 tỷ đồng trái phiếu sẽ đáo hạn trong năm nay, 57 nghìn tỷ đáo hạn vào 2023 và 70 nghìn tỷ đáo hạn vào 2024.

Nguồn: BCTC các DN, FIDT tổng hợp

Nguồn: FiinGroup, FIDT tổng hợp

Điều này chính là tác nhân lớn nhất nhấn chìm thị trường chứng khoán trong những ngày qua khi tạo nên sự lo ngại rút dòng tiền từ thị trường chứng khoán để bù đắp, vì sau vụ khởi tố Tân Hoàng Minh, gần như các trái chủ sẽ không tái đầu tư nữa.

>> Thủ tướng Chính phủ yêu cầu đảm bảo ổn định thị trường chứng khoán, trái phiếu doanh nghiệp

Tuy nhiên, chúng ta có thể điểm qua một vài nguồn tiền doanh nghiệp dùng để thanh toán:

Thứ nhất, nguồn tín dụng ngân hàng: Đang hạn hẹp bởi chính sách siết từ NHNN.

Thứ hai, nguồn trái phiếu chuyển đổi hay trái phiếu quốc tế: Sẽ khó khăn hơn bởi tiêu chuẩn siết chặt và tâm lý e dè.

Thứ ba, nguồn trái phiếu đại chúng (phát hành ra công chúng): Doanh nghiệp phải xếp hạng tín nhiệm và thủ tục quy trình kéo dài hơn dự kiến.

Thứ tư, nguồn cổ đông chiến lược: Chấp nhận giảm tỷ lệ nhưng sẽ khó vì các cổ đông mới này hầu hết đều không muốn lấy vốn mình để làm đảo nợ.

Thứ năm, nguồn từ bán dự án sỉ và lẻ: Đây là nguồn khả thi nhất nhưng sẽ có chiết khấu trong bối cảnh thị trường bất động sản bị "cảnh tỉnh" như hiện tại.

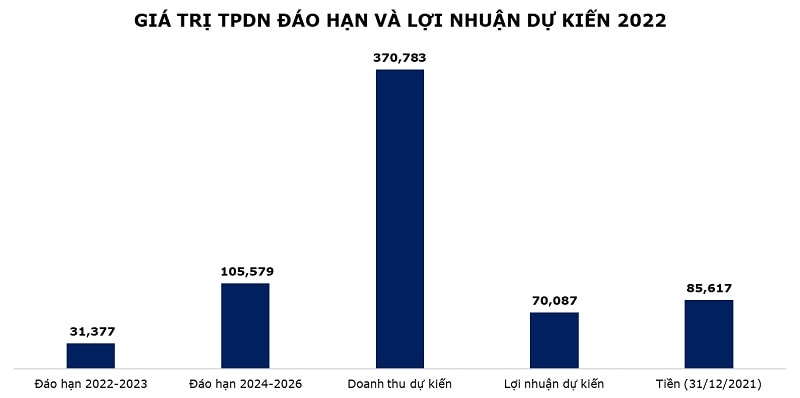

Thống kê sau đây cũng chỉ ra doanh thu và lợi nhuận dự phóng của nhóm bất động sản niêm yết huy động trái phiếu. Từ đó cho ta thấy là mọi thứ không xấu như mình tưởng mà bị tâm lý cuốn theo.

Cụ thể, doanh thu nhóm bất động sản niêm yết dự kiến đạt khoảng 370. 000 tỷ đồng, lợi nhuận hơn 70.000 tỷ đồng và Tiền mặt đang có 85.000 tỷ đồng, vượt xa số đáo hạn gần 40.000 tỷ đồng tỷ giai đoạn 2022-2023 ( lưu ý nhất mạnh chỉ tính doanh nghiệp niêm yết).

Nguồn: BCTC các DN, FIDT tổng hợp

Tổng quan lại, thị trường bất động sản hiện tại vẫn có thanh khoản tốt và đang được hưởng lợi bởi tâm lý đầu tư chống lạm phát. Vì vậy tôi đánh giá không quá lo ngại về vấn đề đáo hạn khối lượng trái phiếu nhóm doanh nghiệp bất động sản niêm yết đã phát hành, vào thời điểm cho cả 2022 và 2023.

Tuy nhiên, cấu trúc dòng tiền đã thay đổi rõ sau vụ Tân Hoàng Minh và chúng ta sẽ cần thời gian thích ứng với sự thay đổi này từ 2-3 quý tới. Thị trường sẽ bình ổn hơn khi bóc tách được cụ thể nhu cầu dòng tiền cũng như giải pháp của từng doanh nghiệp.

Có thể bạn quan tâm