Tài chính doanh nghiệp

Kiểm soát vốn vào lĩnh vực rủi ro: Lo đóng băng thị trường địa ốc?

Mặc dù NHNN đã khẳng định không “siết tín dụng bất động sản”, song vẫn còn nỗi lo về việc đứt gãy dòng vốn và gây đóng băng thị trường.

>> Trái phiếu bất động sản (kỳ 2): Quan hệ "thân gia" trên thị trường Việt Nam

Vốn trái phiếu trở lại với bất động sản

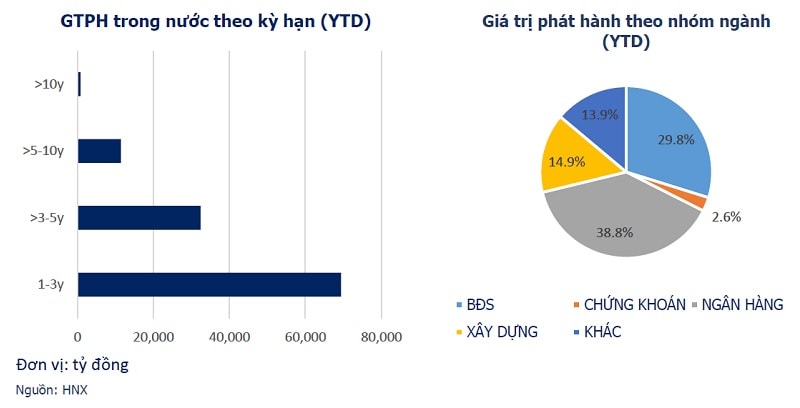

Sau tháng 4 với thị trường trái phiếu doanh nghiệp không có doanh nghiệp bất động sản nào phát hành sơ cấp, kênh thị trường nợ đã chứng kiến sự trở lại lẻ tẻ của một số đơn vị địa ốc.

Dữ liệu thị trường trái phiếu theo tuần của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) ghi nhận tại cuối 27/5, đã có một số ít doanh nghiệp bất động sản phát hành trở lại.

Dữ liệu phát hành trái phiếu doanh nghiệp tháng 5 (nguồn: VBMA)

Ví dụ như Công ty TNHH Đầu tư và kinh doanh địa ốc Mỹ Phú phát hành 700 tỷ đồng trái phiếu doanh nghiệp riêng lẻ vào ngày 17/5/2022; Công ty Hội An Invest cũng tiến hành một số đợt phát hành riêng lẻ trong tháng 5, huy động nhiều nhất là 300 tỷ đồng; Bất động sản An Gia cũng phát hành 300 tỷ đồng trái phiếu doanh nghiệp riêng lẻ ngày 12/5; hay Công ty cổ phần Long Thành Riverside phát hành 105 tỷ đồng trái phiếu doanh nghiệp riêng lẻ trong tháng chia làm 2 đợt…

So với tháng 4 thì đây là tín hiệu hết sức tích cực cho thấy thị trường trái phiếu riêng lẻ chưa hề “sập cửa” với các doanh nghiệp địa ốc, sau vụ việc Tân Hoàng Minh và nhất những chính sách kiểm soát vốn vào các lĩnh vực rủi ro (bất động sản, chứng khoán), cùng với đó kế hoạch rà soát, thanh kiểm tra các công ty tài chính, kiểm toán, yêu cầu các công ty chứng khoán báo cáo về trái phiếu riêng lẻ.v.v.

Có thể nói, dường như tác động của các giải pháp nắn dòng thị trường đi vào khuôn khổ, với các quy định/ giải pháp lẫn các nội dung quy định dự thảo, đúng như các chuyên gia dự báo, sẽ có tác động tiêu cực ngắn hạn. Và khi thị trường đã “quen” với tác động này, cũng như nhận thức rõ đây là những giải pháp đúng, xứng đáng được “ghi điểm” trong hành trình xây dựng một thị trường ổn định, minh bạch hơn, thì thị trường sẽ bắt đầu đi vào chu kỳ mới.

Vốn địa ốc khó khăn, hệ lụy tới… ngân hàng

Tuy nhiên với sự trở lại ít ỏi, khiêm tốn của các doanh nghiệp địa ốc trên thị trường trái phiếu, giới chuyên môn cho rằng vẫn cần một thời gian nữa, đặc biệt khi Nghị định 153 sửa đổi, bổ sung chính thức được ban hành, đà tác động tiêu cực mới thực sự chấm dứt. Cùng với đó, căn cơ là các quy định trong dự thảo dự kiến ban hành sẽ như thế nào để tạo vốn cho doanh nghiệp. Bởi thị trường trái phiếu vẫn là kênh quan trọng, phù hợp với đặc thù phát triển của bất động sản nói riêng và các doanh nghiệp có thời gian đầu tư dự án trung, dài hạn nói chung.

"Ngắt cầu dao" tín dụng vào địa ốc lẫn siết thị trường trái phiếu có thể khiến doanh nghiệp đứt gãy nguồn vốn (ảnh minh họa)

Luật sư Trương Thanh Đức đã chia sẻ tại hội thảo do Diễn đàn Doanh nghiệp tổ chức về "Phát triển thị trường trái phiếu doanh nghiệp hiệu quả, bền vững" là “Bất động sản là lĩnh vực luôn cần vốn và các doanh nghiệp trong ngành này cũng vậy. Trong vài năm qua, các doanh nghiệp bất động sản đã phát hành tương đối nhiều trái phiếu để thực hiện, mở rộng các dự án. Tuy nhiên, thời gian ngắn gần đây, việc siết chặt quản lý đã khiến thị trường này bị chững lại, gần như không có dự án mới được triển khai".

Cùng chung lo ngại về vấn “siết” tín dụng quá mạnh vào bất động sản, cùng lúc đó là thị trường trái phiếu, TS Cấn Văn Lực, Thành viên Hội đồng Tư vấn Chính sách Tài chính -Tiền tệ quốc gia cho rằng, điều này có thể làm toàn bộ thị trường bất động sản đứt gãy nguồn vốn. “Bất động sản là một lĩnh vực quan trọng của nền kinh tế, khi thị trường trầm lắng, đóng băng sẽ tác động ngược lên hàng chục lĩnh vực liên quan”, ông nói.

>> Rối với... siết hay không siết tín dụng bất động sản

Hiện như Phó Thống đốc NHNN Đào Minh Tú đã khẳng định, NHNN không có chủ trương siết hay khóa tín dụng bất động sản, chỉ hạn chế/ kiểm soát với bất động sản cao cấp, nghỉ dưỡng, và có chính sách khuyến khích vốn cho nhà ở xã hội và thu nhập thấp…, một số doanh nghiệp địa ốc vẫn hy vọng sẽ có những “cửa” ra phù hợp để khơi mở dòng vốn.

Thứ nhất là cơ hội huy động vốn từ thị trường trái phiếu quốc tế. Ông Nguyễn Tùng Anh, Trưởng nhóm Nghiên cứu rủi ro tín dụng - Khối Dịch vụ Xếp hạng Tín nhiệm FiinRatings, FiinGroup phân tích: Với việc SP& nâng xếp hạng tín nhiệm của Việt Nam lên BB+, tức “nâng trần” thêm, FiinRatings dự báo sẽ có một số doanh nghiệp của Việt Nam có thể sẽ sớm được nâng hạng theo. “Huy động vốn trên thị trường quốc tế sẽ góp phần đa dạng hóa kênh huy động vốn của nhiều doanh nghiệp Việt Nam. Bởi dữ liệu của chúng tôi chỉ ra mức lãi suất huy động (tính cả phí bảo lãnh) của nhiều doanh nghiệp bất động sản ở mức rất cao, lên tới gần 7,4% bằng USD, cao hơn đáng kể nếu so với một số doanh nghiệp trong cùng ngành ở các quốc gia trong khu vực có điểm BBB hoặc A”. Như vậy, tùy thuộc xếp hạng tín nhiệm của các doanh nghiệp thì doanh nghiệp có thể huy động trái phiếu quốc tế chi phí vốn thấp hơn, khả năng huy động thành công cao.

Chẳng hạn như trường hợp Vingroup đã triển khai kế hoạch phát hành lô trái phiếu quốc tế giai đoạn 1 huy động 525 triệu USD (tuy nhiên theo kế hoạch vốn của đợt phát hành sẽ dành cho VinFast), FiinRatings cho rằng nếu phát hành với trần xếp hạng tín nhiệm BB+, mức lãi suất sẽ thấp hơn.

Đầu tháng này, CTCP Tập đoàn Đầu tư Địa ốc No Va (Novaland, NVL) cũng vừa thông báo chào bán thành công 5.543 trái phiếu chuyển đổi và 231 trái phiếu kèm chứng quyền cho hai nhà đầu tư nước ngoài. Theo đó, Dallas Vietnam Gamma Ltd đã mua vào 4.435 trái phiếu chuyển đổi và 185 trái phiếu kèm chứng quyền; Credit Suisse AG Singapore Branch mua 1.108 trái phiếu chuyển đổi và 46 trái phiếu kèm chứng quyền của Tập đoàn này. Đợt phát hành này đã mang về cho Novaland gần 5.800 tỷ đồng, nâng tổng giá trị trái phiếu các tổ chức nước ngoài nắm giữ tổng cộng 12.702,5 tỷ đồng, chiếm 37,98% tổng giá trị trái phiếu đang lưu hành của Tập đoàn.

Như vậy, với những doanh nghiệp lớn và có tài sản, quỹ đất, có uy tín, phát hành công cụ nợ trên thị trường quốc tế vẫn luôn rộng cửa và đây đã, sẽ tiếp tục là kênh mà các Tập đoàn địa ốc quan tâm trong thời gian tới.

Song với những doanh nghiệp địa ốc đã phải dừng kế hoạch phát hành trái phiếu quốc tế để chuyển sang phát hành trái phiếu chuyển đổi, như trường hợp CTCP Tập đoàn Đất Xanh (DXG), thì nhà đầu tư và các cổ đông nhỏ lẻ vẫn đang theo dõi xem kế hoạch gọi vốn 300 triệu USD, tương đương dòng tiền 7.000 tỷ, liệu có thực sự “khả quan, có thể cho phép Công ty triển khai dự án cũng như mở rộng quỹ đất” như lời hứa của Chủ tịch HĐQT hay không.

Thứ hai, phát hành trái phiếu riêng lẻ trong nước vẫn có cơ hội cho những doanh nghiệp có đối tác nhà đầu tư tổ chức và cá nhân chuyên nghiệp, đặc biệt là những doanh nghiệp niêm yết, minh bạch thông tin, đã hoặc đang thực thi xếp hạng tín nhiệm. 2 công ty địa ốc đã được FiinRatings xếp hạng tín nhiệm là Khang Điền (BBB+, triển vọng Ổn định); An Gia (BBB-, triển vọng Ổn định) đều có kế hoạch chào bán trái phiếu riêng lẻ trên thị trường nội, phục vụ triển khai các dự án. Vụ việc Tân Hoàng Minh cùng độ chững của thị trường hiện không làm thay đổi kế hoạch của các đơn vị này, cho thấy họ tự tin vào sức hút đơn vị/ dự án của mình.

Hay những doanh nghiệp dù có mảng địa ốc, song cũng có mảng sản xuất kinh doanh, thì được đánh giá vẫn có thuận lợi để phát hành trái phiếu phục vụ sản xuất kinh doanh, điển hình như CTCP Đầu tư Thương mại TNG (TNG) đã chào bán 300 tỷ đồng trái phiếu không có tài sản đảm bảo, trái phiếu không chuyển đổi vào đầu tháng 4/2022.

TNG vừa chào bán trái phiếu không có tài sản đảm bảo, không chuyển đổi (ảnh: TNG)

Thứ ba, vốn tín dụng ngân hàng, trên thực tế vẫn đang được các nhà băng xem xét cho vay những doanh nghiệp/ dự án, đặc biệt đi vào các phân khúc gắn với nhà ở thực và người vay mua nhà để ở.

Bên cạnh đó, một chuyên gia cho rằng việc kiểm soát quá chặt, cào bằng độ hẹp cửa đối với dự án cao cấp, nghỉ dưỡng là chưa hoàn toàn công bằng và tạo đà phát triển cho thị trường nền. “Lưu ý là bản thân các ngân hàng cũng đang nắm giữ không ít tài sản đảm bảo thế chấp cho các khoản vay, đa phần có giá trị là bất động sản nói chung và cả bất động sản cao cấp, nghỉ dưỡng… Nếu “cắt cầu dao” tín dụng cho các khu vực này, có thể gây khó khăn cho không chỉ chủ đầu tư, nguồn cung cầu và giá địa ốc, còn hệ lụy cho chính ngân hàng. Do đó, nhiều doanh nghiệp cũng chờ đợi ở đợt nới room, các ngân hàng có dư địa cho vay rộng, thị trường ổn định, sự sàng lọc doanh nghiệp cũng ngày càng rõ hơn, thì không chỉ người mua nhà ở thực được quan tâm cho vay, giải ngân mà các chủ đầu tư cũng được hưởng lợi”.

Có thể bạn quan tâm

Vì sao Gelex vội vã mua lại trái phiếu chưa đến hạn?

05:30, 30/05/2022

DXG sẽ “tắc" vốn nếu phát hành trái phiếu quốc tế không thành công?

06:00, 29/05/2022

Trái phiếu bất động sản (kỳ cuối): Chính sách nào để phát triển thị trường hiệu quả, bền vững?

15:30, 27/05/2022

Trái phiếu bất động sản (kỳ 2): Quan hệ "thân gia" trên thị trường Việt Nam

05:00, 26/05/2022