Tài chính doanh nghiệp

Trái phiếu doanh nghiệp: Dự báo phục hồi nhu cầu từ nhà đầu tư tổ chức

Theo SSI Research, thị trường trái phiếu doanh nghiệp (TPDN) 6 tháng đầu 2023 có dấu hiệu hồi phục và triển vọng thị trường sẽ bắt đầu từ nhu cầu nhà đầu tư tổ chức.

>>Đề xuất miễn thuế kinh doanh trái phiếu cho nhà đầu tư tổ chức, cá nhân

SSI Research đánh giá trong thời gian này, thông tin đáng chú ý nhất trên thị trường TPDN là việc đưa vào hoạt động sàn giao dịch trái phiếu doanh nghiệp phát hành riêng lẻ thứ cấp từ ngày 19/ 7/ 2023.

Trái phiếu doanh nghiệp có dấu hiệu hồi phục nhưng tập trung ở một số nhóm cụ thể, theo SSI Research. Ảnh minh họa

"Nhìn chung, đây là một khởi đầu tốt, nhưng chỉ khi giữ được quy mô thanh khoản tốt, với nhiều mã trái phiếu được giao dịch… thì mới là điều cốt lõi cho việc có thể duy trì được lợi ích vốn có của một sàn giao dịch thứ cấp đối với thị trường nói chung", bà Thái Thị Việt Trinh - Chuyên viên phân tích cao cấp thuộc SSI Research - đánh giá trong một báo cáo về thị trường TPDN vừa được công bố.

Theo phân tích, đối với các quy định niêm yết/giao dịch, các tổ chức phát hành TPDN kể từ Nghị định 153/2020 trở đi sẽ có tối đa ba tháng để bắt buộc đăng ký niêm yết với VSD. Sàn giao dịch này chỉ cho phép các giao dịch thỏa thuận đối với các TPDN đã đăng ký niêm yết và người mua phải là nhà đầu tư chuyên nghiệp trong khi đối với người bán thì chưa có quy định cụ thể do vẫn còn những khoảng cách pháp lý giữa Nghị định 153 và Nghị định

SSI Research ước tính sẽ có tổng cộng 733 nghìn tỷ đồng trái phiếu hoặc 455 tổ chức phát hành phải đăng ký ở HNX trong vòng ba tháng kể và cho đến nay, chỉ có 19 mã phát hành từ Tracodi, Vietcombank và Vinfast đã được đăng ký, với tổng giá trị là 9 nghìn tỷ đồng.

Về lợi ích của sàn giao dịch thứ cấp, đầu tiên, là sự minh bạch cho thị trường. Trước đây, mặc dù các TCPH có nghĩa vụ báo cáo thông tin các đợt phát hành cho HNX, việc tiếp cận đến các thông tin về đợt phát hành như mục đích phát hành, tài sản đảm bảo, lãi suất phát hành hay tổ chức tham gia lưu ký hay thông tin về dư nợ TPDN còn lại h oặc tính hình tài chính của tổ chức phát hành là khá khó khăn. Bên cạnh đó, các giao dịch thứ cấp và việc quan sát được dòng tiền trên thị trường thứ cấp là điều gần như không thể trong thời gian qua do thiếu thị trường công khai. Do đó, sàn giao dịch này có thể cung cấp cho các nhà đầu tư một cách tiếp cận dễ dàng và chính thức hơn để nghiên cứu và theo dõi đường cong lợi suất/biến động giá, đặc biệt là với các tổ chức phát hành chưa niêm yết.

>>Tránh “méo mó” khi cải tổ thị trường trái phiếu doanh nghiệp

Thứ hai, mục tiêu chính của sàn giao dịch trái phiếu thứ cấp là cung cấp thanh khoản cho các nhà đầu tư. Chỉ khi giữ được quy mô thanh khoản tốt, với nhiều mã trái phiếu được giao dịch… thì mới là điều cốt lõi cho việc có thể duy trì được lợi ích vốn có của một sàn giao dịch thứ cấp đối với thị trường nói chung.

Thứ ba, trong một thị trường hiệu quả, các giao dịch của người mua và người bán trên thị trường thứ cấp sẽ quyết định xu hướng của lợi suất TPDN và đó sẽ là những chỉ báo mang tính định hướng để xác định các rủi ro về sức khỏe tài chính của nhà phát hành hay các biến động vĩ mô trên thị trường.

"Với tất cả những lợi ích trên, chúng tôi đánh giá việc xuất hiện của sàn giao dịch TPDN thứ cấp sẽ giúp nhu cầu trái phiếu doanh nghiệp có thể phục hồi, trước hết là từ các nhà đầu tư tổ chức với nguồn vốn dồi dào và nhu cầu đa dạng hóa danh mục đầu tư. Đối với các nhà đầu tư cá nhân, có lẽ còn nhiều việc phải làm để khôi phục lại niềm tin và tâm lý đầu tư. Một điểm hỗ trợ cho thị trường này là môi trường lãi suất hiện tại đang có xu hướng giảm sẽ phần nào cải thiện nhu cầu đối với trái phiếu doanh nghiệp", bà Trinh nêu.

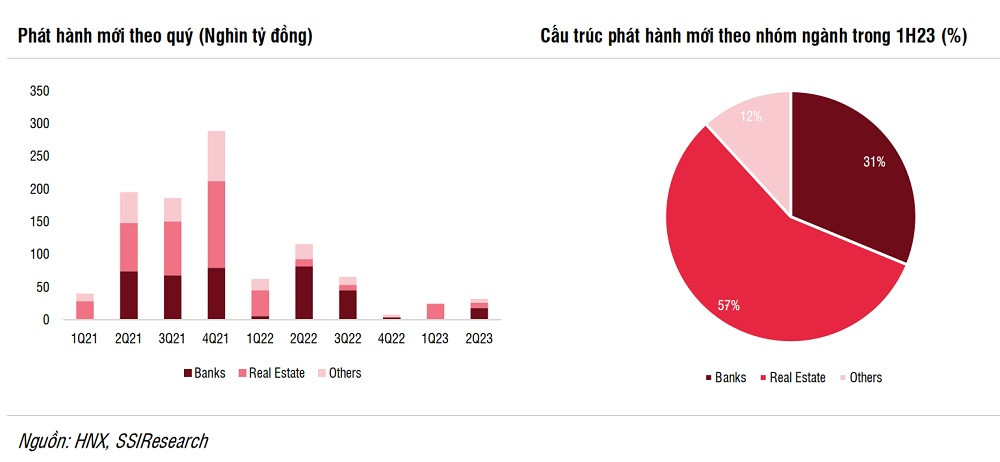

Tổng lượng trái phiếu doanh nghiệp phát hành tiếp tục chậm trong Quý 1 năm 2023 nhưng các dấu hiệu phục hồi đã bắt đầu xuất hiện trong Quý II. TPDN nhóm bất động sản chiếm tỷ trọng cao nhất (57%)

Chuyên gia của SSI cũng có một số lưu ý đối với các giải pháp khôi phục niềm tin trên thị trường TPDN, cụ thể:

Trong ngắn hạn, Chính phủ tiếp tục nghiên cứu thêm các giải pháp để giải quyết các vấn đề đang tồn tại, chẳng hạn như xếp hạng trái phiếu doanh nghiệp dựa trên khả năng thanh toán do Bộ Tài chính đánh giá hoặc ban hành các nghị định, thông tư đối với những vấn đề Thông tư 02 chưa quy định cho trái phiếu DN hoặc sửa đổi Nghị định 155/2020 để rút ngắn quy trình phê duyệt phát hành ra công chúng. SSI tin rằng việc nhanh chóng đưa ra danh sách xếp hạng trái phiếu doanh nghiệp dựa trên khả năng thanh toán sẽ là một cách tiếp cận hợp lý nhằm phân loại các tổ chức phát hành theo rủi ro và từ đó có các cách hỗ trợ khác nhau.

Thứ hai, để khôi phục nhu cầu trái phiếu và niềm tin của nhà đầu tư cá nhân, chúng tôi cho rằng việc định hình lại cấu trúc thị trường, giảm thiểu tỷ lệ tham gia trực tiếp của các nhà đâu tư cá nhân sẽ cần được xem xét. Trong đó các bên tổ chức trung gian (ngân hàng, công ty chứng khoán, quỹ trái phiếu) sẽ cần tuân thủ các tiêu chuẩn và trách nhiệm cao hơn phân phối. Việc điều phối dòng vốn từ các nhà đầu tư cá nhân sang một kênh bảo vệ và chuyên nghiệp hơn, thay vì chỉ dựa vào một kênh phân phối đơn giản và trực tiếp như hiện tại

Cuối cùng, cần ban hành thêm các chính sách và văn bản quy phạm pháp luật để hoàn thiện khuôn khổ về việc xử lý tài sản đảm bảo và các quy đinh về công bố vỡ nợ, cũng như các biện pháp xử lý tiếp theo.

Cần nhớ rằng theo Nghị định 08, việc xếp hạng trái phiếu doanh nghiệp sẽ được lùi lại đến hết 2023. Tại Điều 3 Nghị định 08/2023/NĐ-CP, quy định ngưng hiệu lực thi hành đối với các quy định sau đây tại Nghị định 65/2022/NĐ-CP đến hết ngày 31/12/2023, bao gồm:

Quy định về việc xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp là cá nhân tại điểm d khoản 1 Điều 8 Nghị định 153/2020/NĐ-CP được sửa đổi tại khoản 6 Điều 1 Nghị định 65/2022/NĐ-CP.

Quy định về thời gian phân phối trái phiếu của từng đợt phát hành tại khoản 7, khoản 8 Điều 1 Nghị định 65/2022/NĐ-CP.

Quy định về kết quả xếp hạng tín nhiệm đối với doanh nghiệp phát hành trái phiếu tại điểm e khoản 2 Điều 12 Nghị định 153/2020/NĐ-CP được sửa đổi tại khoản 9 Điều 1 Nghị định 65/2022/NĐ-CP.

Tuy nhiên, điều này không cản trở các định chế, tổ chức trung gian khuyến nghị doanh nghiệp chú trọng vào thực hiện xếp hạng tín nhiệm để phục vụ cho mục đích phát hành hiệu quả. Trong bối cảnh mà nền tảng xếp hạng tín nhiệm doanh nghiệp chưa thực sự được tạo lập, củng cố và trở thành, một chuyên gia cho rằng việc xếp hạng trái phiếu doanh nghiệp dựa trên khả năng thanh toán sẽ khả thi hơn, tạo cơ sở cho các nhà đầu tư xem xét, đánh giá trái phiếu theo khẩu vị chấp nhận rủi ro, và là cơ sở để kích hoạt giao dịch thứ cấp trên thị trường TPDN thực sự sôi động, hiệu quả.

Có thể bạn quan tâm

Thị phần môi giới nhà đầu tư tổ chức nước ngoài nhìn từ SSI

05:07, 08/07/2023

Bất ngờ với hoạt động đầu tư mang lại doanh thu lớn cho SSI

16:00, 19/07/2023

Thị phần môi giới HOSE bán niên 2023: VPS, SSI, VND chia vị trí top đầu

14:00, 06/07/2023

Những tín hiệu phục hồi nhìn từ cổ phiếu SSI

05:06, 19/06/2023