Tài chính doanh nghiệp

Các ngành sôi động M&A trong 2023

Trong thị trường mua bán và sáp nhập (M&A) chững lại và có phần lắng xuống của năm 2023, một số ngành vẫn nổi lên với các thương vụ lớn...

>>> Dòng vốn đầu tư M&A: Sự chững lại chỉ là ngắn hạn

Theo báo cáo của KPMG Việt Nam, sau giai đoạn bùng nổ thì trong 10 tháng 2023, khi các nhà đầu tư trong nước chuyển sang thế phòng thủ để đánh giá lại chiến lược của mình, thị phần của họ trong giá trị M&A giờ đây đã giảm xuống còn 161,6 triệu USD, khoảng 4% tổng giá trị giao dịch được công bố.

Sau "thương vụ lịch sử" về bán vốn FECREDIT, VPBank tiếp tục dẫn đầu về thương vụ bán 15% vốn cổ phần cho SMBC

Tài chính dẫn đầu M&A 2023

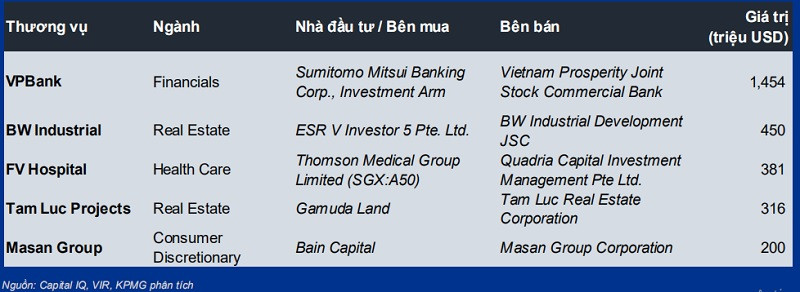

Khác với hai năm trước khi nhà đầu tư trong nước chiếm ưu thế, nhà đầu tư nước ngoài đã chiếm lĩnh cả 5 vị trí top đầu về giá trị giao dịch trong 10T2023. Nhật Bản, Singapore, và Mỹ tiếp tục là những nhà đầu tư nước ngoài hoạt động sôi nổi nhất. Ba nhà đầu tư này chiếm trên 70% tổng giá trị giao dịch được công bố.

Nhà đầu tư nước ngoài áp đảo thị trường năm nay có thể là dấu hiệu chuyển hướng của thị trường từ đầu tư cơ hội sang đầu tư chiến lược dài hạn trong các ngành mạnh và có chọn lọc. Những tài sản có khả năng mở rộng và có theo xu hướng khu vực, cũng như nắm bắt được xu thế cung cầu trong nước và thay đổi chuỗi cung ứng toàn cầu sẽ tiếp tục thu hút quan tâm của nhà đầu tư nước ngoài.

Xét theo ngành, ông Warrick Cleine, Chủ tịch kiêm Tổng giám đốc KPMG tại Việt Nam và Campuchia , cho biết Y tế, Dịch vụ Tài chính, Bất động sản chiếm ưu thế về giá trị giao dịch.

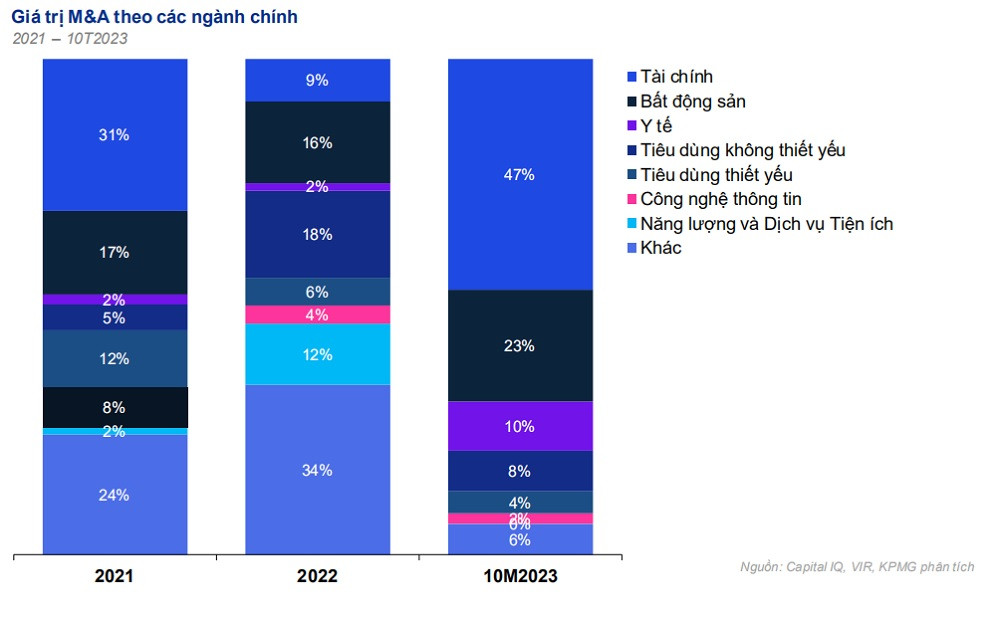

Theo đó, giao dịch vẫn diễn ra mạnh mẽ trong Tài chính (47%), Bất động sản (23%), và Y tế (10%), chiếm tổng cộng 80% giá trị giao dịch trong 10 tháng 2023 và là bốn trong số năm giao dịch lớn nhất trong 10 tháng 2023. So với năm ngoái, Dịch vụ Tài chính và Y tế đã thay thế ngành Tiêu dùng và Công nghiệp về giá trị giao dịch.

Nhờ tăng trưởng tiêu dùng trong nước và mức độ sử dụng tín dụng tiêu dùng thấp, nhà đầu tư nước ngoài tiếp tục thể hiện mối quan tâm sâu sắc đến thị trường tài chính đang phát triển mạnh mẽ của Việt Nam.

Tài chính đứng đầu về giá trị giao dịch trong 10 tháng 2023 với tổng cộng hơn 2 tỷ USD so với 531triệu USD năm 2022. Hoạt động M&A mạnh mẽ trong lĩnh vực này phần lớn được thúc đẩy bởi thương vụ M&A lớn nhất từ trước đến nay của hệ thống ngân hàng Việt Nam, khi SMBC Nhật Bản mua 15% cổ phần của VPBank với giá hơn 1,45 tỷ USD. SMBC không còn xa lạ gì với lĩnh vực này khi đã từng chi 1,37 tỷ USD để mua lại 49% cổ phần của công ty tài chính tiêu dùng FE Credit từ VPBank vào đầu năm 2021, cũng là thương vụ lớn nhất từ trước đến nay trong lĩnh vực tài chính tiêu dùng.

>>>Dữ liệu “sạch” cho gói tín dụng tiêu dùng

Quy mô giao dịch bình quân của các thương vụ được công bố trong ngành Tài chính đứng đầu tất cả các ngành trong 10 tháng 2023 và đạt mức cao nhất từ trước đến nay với 228 triệu USD cho mỗi thương vụ.

Ngay cả khi không tính thương vụ VPBank, giá trị giao dịch trung bình của ngành vẫn ở mức 75 triệu USD, cao hơn so với 52,5 triệu USD và 32,3 triệu USD vào năm 2022 và 2021, vì các tổ chức tài chính lớn của Thái Lan, Nhật Bản và Hàn Quốc đổ xô tìm kiếm thị phần trong những năm gần đây.

"Với đặc thù của mình, lĩnh vực Tài chính khó có thể có thương vụ giá trị giao dịch nhỏ, ngoại trừ Fintech. Và điều này cũng sẽ tiếp tục diễn ra thời gian tới đây", ông Warrick Cleine nhận định.

Tiêu dùng vẫn dự báo tiềm năng tăng trưởng

M&A chậm nhưng chất lượng thương vụ vẫn giữ vững với đầu tư chiến lược từ KKR và Bain Capital. Sau kỷ lục năm 2022 của ngành Tiêu dùng Không thiết yếu, nhờ phục hồi kinh tế mạnh mẽ cùng niềm tin gia tăng của người tiêu dùng sau đại dịch, ngành này đạt hơn 1 tỷ USD giá trị giao dịch với các thương vụ lớn trong ngành F&B, giao dịch trong 10 tháng 2023 đã giảm về cả giá trị và khối lượng. Với tổng số 364 triệu USD, giá trị giao dịch vẫn tụt xa mức kỷ lục trước đó là 1,09 tỷ USD vào năm 2022 khi áp lực lạm phát gia tăng tiếp tục thách thức niềm tin của người tiêu dùng.

Tuy nhiên, quy mô giao dịch trung bình 40,4 triệu USD của giao dịch được công bố vẫn không giảm sút so với 33,8 triệu USD vào năm 2022 và 43,1 triệu USD vào năm 2021, nhờ một số giao dịch chiến lược đáng chú ý. Chẳng hạn như, EQuest Education Group, một nhà cung cấp dịch vụ giáo dục tư nhân tại Việt Nam, đã huy động được 120 triệu USD trong một vòng gọi vốn mới do quỹ KKR dẫn đầu.

Một nhà đầu tư nổi tiếng khác có trụ sở tại Mỹ, Bain Capital, cũng đã ra mắt tại Việt Nam với khoản đầu tư 200 triệu USD vào Masan Group, một tập đoàn lớn trong thị trường tiêu dùng Việt Nam. Trong khi đó, hoạt động giao dịch của Tiêu dùng Thiết yếu đã có xu hướng giảm tổng giá trị từ mức kỷ lục 1,25 tỷ USD vào năm 2021. Giá trị giao dịch của ngành trong 10 tháng 2023 đã giảm 19% so với cùng kỳ với tổng giá trị chỉ 97 triệu USD do không có giao dịch lớn trong giai đoạn này.

Mức độ hoạt động này trong các lĩnh vực được săn đón nhiều nhất nhấn mạnh các cơ hội mà thị trường M&A Việt Nam có thể cung cấp cho các nhà đầu tư chiến lược, bất chấp môi trường kinh tế đầy thách thức hiện nay. Trong khi đó, các bước tiến quan trọng trong năm ở các lĩnh vực Tiêu dùng Không thiết yếu, Công nghệ và Năng lượng & Dịch vụ tiện ích báo hiệu tiềm năng tăng trưởng và cơ hội trong tương lai.

Dự báo thị trường, đại diện KPMG cho rằng điểm nhấn cần lưu ý sẽ tăng trưởng cẩn trọng phía trước, được thúc đẩy bởi đầu tư ngành chiến lược năm 2024.

Các ngành hấp dẫn M&A 2024

Nhìn về phía trước, thị trường M&A Việt Nam đã sẵn sàng cho tăng trưởng vào năm 2024, được hỗ trợ bởi nhiều bước tiến kinh tế và cải cách nhằm thu hút FDI, với các giao dịch gia tăng trong các lĩnh vực chính như năng lượng xanh, công nghệ, bất động sản và chăm sóc sức khỏe, được mở rộng do hỗ trợ chính sách và nhu cầu gia tăng. Xu hướng đầu tư sang các ngành này do tăng trưởng cơ sở hạ tầng, và công nghệ được thúc đẩy bởi chuyển đổi số.

Ngành y tế dự kiến sẽ được thúc đẩy bởi thay đổi về dân số. Ngành bất động sản tiếp tục sôi nổi nhờ nhu cầu về tài sản chất lượng cao. Ông Warrick Cleine cho rằng, vấn đề được quan tâm nhất sẽ tiếp diễn trong năm 2024 là việc tập trung củng cố bảng cân đối kế toán để vượt qua cơn bão đang diễn ra. Trong bối cảnh đó, sự hạ nhiệt trong các thương vụ là cơ hội để các nhà phát triển bất động sản tái cấu trúc doanh nghiệp, tập trung vào năng lực cốt lõi, bao gồm kiểm soát chi phí và rà soát pháp lý để đảm bảo giấy phép dự án được cập nhật và tuân thủ nhằm tránh vấn đề với cơ quan chức năng, và sau cuối là với khách hàng nếu có sự chậm trễ trong việc cấp giấy tờ liên quan (như sổ hồng hoặc sổ đỏ).

Động cơ tăng trưởng 2024 bao gồm dòng vốn FDI mạnh mẽ, nhờ chính trị ổn định và các thỏa thuận thương mại. Hơn nữa, với lạm phát được kiểm soát dưới mục tiêu 4%, dự báo tăng trưởng GDP của IMF sẽ tăng trở lại 5,8% vào năm 2024 và 6,9% vào năm 20252, và nợ công vẫn dưới trần pháp lý 60% GDP, những nền tảng cho thấy một năm thuận lợi cho các nhà đầu tư nhắm đến những cơ hội chiến lược tại thị trường Việt Nam năng động.

Trao đổi tại diễn đàn M&A Việt Nam 2023 vừa diễn ra tại TP Hồ Chí Minh, nhiều chuyên gia trong ngành cũng nhận định, thị trường M&A Việt Nam nhìn chung vẫn còn có nhiều cơ hội.

Các chuyên gia nhận định khi thị trường khó khăn, sẽ có nhiều doanh nghiệp phải tiến hành hoạt động M&A. Có thể một số doanh nghiệp sẽ có những động thái tích cực, phá băng và sớm đưa thị trường trở lại trạng thái sôi động. Hơn nữa, thời điểm này được cho là cơ hội cho các nhà đầu tư có tiền thực hiện mua các dự án hấp dẫn, với định giá tài sản hợp lý hơn.

Bà Bình Lê Vandekerckove, nhà sáng lập, Tổng giám đốc, Công ty Tư vấn thương vụ ASART cho rằng, một xu thế lớn về ESG (Môi trường - Xã hội - Quản trị) sẽ ngày càng tăng cao hơn, là yếu tố chính yếu thúc đẩy các thương vụ M&A trong tương lại. Mỗi năm, tối thiểu 2/5 thương vụ yêu cầu có ESG trong quá trình thẩm định – lúc trước không có cái này. "Khoảng 3 năm tới, chúng ta sẽ thấy thị trường M&A của Việt Nam đạt con số 20 tỷ USD", bà dự báo.

Theo ông Khanh Vũ, Phó tổng giám đốc Quỹ VinaCapital Vietnam Opportunity, với xu hướng hạ nhiệt lãi suất, ngân hàng dồi dào thanh khoản và sẵn sàng cho vay hơn, đó là lý do không ngạc nhiên khi các nhà đầu tư nước ngoài quay lại để nhìn vào thị trường sắp tới.

"Khi nói chuyện với các nhà đầu tư ở London, họ có sự quan tâm tới tốc độ tăng trưởng tầng lớp trung lưu tại Việt Nam. Hãy tưởng tượng 4 năm tới, có khoảng một nửa dân số Việt Nam trở thành tầng lớp trung lưu thì rõ ràng, đây là cơ hội rất tuyệt với để đầu tư cho dịch vụ y tế, nhà ở, ngân hàng", ông Khanh Vũ nhận định.

Tuy nhiên, cũng có những vấn đề, thách thức đặt ra cho cơ hội M&A. Các chuyên gia cho rằng các giới hạn về thời gian, pháp lý, kỳ vọng định giá... còn đó và luôn cần sự hậu thuẫn để hỗ trợ tăng sự hấp dẫn của thị trường M&A so với các quốc gia khác trong mắt các nhà đầu tư nước ngoài.

Có thể bạn quan tâm