Mở lối “mê cung” tín dụng cho doanh nghiệp vừa và nhỏ

Khi có được một công cụ tài chính thông minh, hiệu quả, các doanh nghiệp vừa và nhỏ sẽ gạt được nỗi lo âu, do dự khi vay vốn tín dụng để không bỏ lỡ nhiều cơ hội phát triển tiềm năng.

Vốn tín dụng – “Cánh cửa” khó mở của doanh nghiệp vừa và nhỏ

Chị B.T Hoa là chủ một cửa hàng thủ công mỹ nghệ tại Hà Nội. Sau hơn 3 năm phát triển với doanh thu ổn định, chị Hoa dự định mở thêm xưởng sản xuất. Tuy nhiên, giống như đa phần doanh nghiệp nhỏ đi lên từ hộ kinh doanh khác, làm sao để mở rộng nguồn vốn là vấn đề khiến chị trăn trở nhất.

“Khi còn là cửa hàng thì mình cứ nhập gì bán nấy, hầu hết các nhà cung cấp đều cho mình nợ hoặc trả trước tối đa 50% giá trị hàng hóa, cuối kỳ mới cần thanh toán toàn bộ tiền hàng đã nhập. Như thế, các khoản thu - chi có thể bù cho nhau. Tuy nhiên khi mở xưởng sản xuất, ngoài việc thuê mặt bằng và thợ lành nghề, doanh nghiệp còn cần rất nhiều vốn cho nhập nguyên liệu, công cụ... Lần đầu đi vay vốn ngân hàng, mình chỉ nhận được cái lắc đầu vì hồ sơ yếu”, chị Hoa chia sẻ.

Tương tự câu chuyện của chị Hoa là tình trạng của anh N.N Vinh (Vĩnh Phúc). Trong năm 2018, nhận thấy nhu cầu về tưới tiêu của các nhà vườn cung cấp nông sản sạch, anh Vinh đã thành lập một công ty nhỏ, chuyên cung cấp các giải pháp công nghệ để áp dụng vào quy trình tưới nước tự động cho cây trồng nông nghiệp trên diện tích lớn. Và ngay trong năm 2019, anh Vinh nhận được đơn hàng lớn từ một doanh nghiệp lớn trong lĩnh vực sản xuất nông sản sạch xuất khẩu.

“Đây là cơ hội mà công ty mình rất mong chờ. Tuy nhiên, để có thể triển khai trong khoảng thời gian ngắn, như yêu cầu của đối tác, thì bên mình đang gặp phải vấn đề huy động vốn để đầu tư trang thiết bị kỹ thuật cũng như nhân sự chất lượng cao”, anh Vinh chia sẻ.

Anh Vinh cho hay, số vốn dự tính nằm ngoài khả năng của cá nhân trong khi đó tài sản có thể dùng thế chấp vay ngân hàng cũng không đáng kể, lại thêm tâm lý lo lắng khi chuẩn bị hồ sơ vay vốn nên anh thực sự bối rối.

Doanh nghiệp nhỏ gặp nhiều khó khăn để phát triển vì thiếu vốn

Được biết, theo con số thống kê của VCCI, tính đến thời điểm cuối năm 2019, trên cả nước có khoảng hơn 800.000 doanh nghiệp hoạt động chính thức. Còn số liệu từ Ngân hàng Nhà nước cũng cho thấy, tính đến hết quý 3/2019, chỉ có chưa tới 200.000 doanh nghiệp vừa và nhỏ (chiếm khoảng 25% số doanh nghiệp vừa và nhỏ trong nền kinh tế) tiếp cận được vốn vay ngân hàng với tổng dư nợ tín dụng đạt khoảng hơn 1,4 triệu tỷ đồng. Như vậy, tỷ lệ doanh nghiệp vừa và nhỏ chưa tiếp cận được vốn tín dụng lên tới hơn 70%.

Theo nhận định của nhiều chuyên gia, nguyên nhân chính của tình trạng trên là do hầu hết các doanh nghiệp vừa và nhỏ có hệ thống kế toán tài chính chưa chuẩn mực, thiếu tài sản thế chấp, tâm lý ngại thủ tục do thiếu kinh nghiệm khi chuẩn bị hồ sơ vay vốn ngân hàng.

Có thể bạn quan tâm

Cấp bách khung pháp lý cho P2P

11:00, 08/11/2019

Có nên cấm P2P?

04:30, 27/07/2019

P2P Lending, lựa chọn mới cho start-up “khan vốn”

06:25, 19/06/2019

“Đèn xanh” hay “đèn đỏ” đối với hoạt động P2P

14:02, 15/05/2019

Công nghệ tài chính – Giải pháp tín dụng cho doanh nghiệp hiện đại

Ra đời vào năm 2005 tại Anh và nhanh chóng phổ biến toàn cầu, “Cho vay ngang hàng - P2P Lending” được ví như “trận mưa” giải quyết “cơn khát vốn” của doanh nghiệp vừa và nhỏ. Nhờ ứng dụng hiệu quả các công nghệ hiện đại như Big Data, Blockchain, Internet of Things… P2P Lending tạo một “sân chơi” minh bạch cho cả nhà đầu tư và doanh nghiệp/cá nhân cần vay vốn và trở thành một trong những mô hình Fintech thành công nhất.

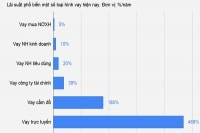

Xuất hiện tại Việt Nam khoảng 4 năm trở lại đây, từ mô hình cho vay ngang hàng đối với riêng cá nhân, P2P Lending đã trở thành một kênh tín dụng hiệu quả cho các doanh nghiệp khan vốn. Hình thức này giúp các doanh nghiệp có được khoản vốn vay cần thiết mà không yêu cầu thế chấp tài sản, lãi suất hợp lí, chi phí dịch vụ thấp, thủ tục nhanh chóng dưới sự hỗ trợ của công nghệ hiện đại.

Tháng 10/ 2019, sau khi tìm hiểu thông qua một người bạn là nhà đầu tư trên VNVON – sàn cho vay doanh nghiệp thuộc Công ty cổ phần Kết nối Tài chính Việt Nam (VFL) - và được các chuyên gia từ VFL hướng dẫn thủ tục lập hồ sơ năng lực, anh Vinh chính thức đăng ký tài khoản trên sàn. Từ đây, anh đã “gọi” được số vốn cần thiết để phục vụ cho dự án lớn đầu tay.

Với trường hợp của chị Hoa cũng tương tự, chị cũng đã tìm được lời giải cho bài toán về vốn của mình thông qua sự hỗ trợ từ một doanh nghiệp P2P Lending.

Giải được bài toán vốn, doanh nghiệp sẽ có động lực chinh phục mục tiêu mới

Có thể thấy, những kết quả mà anh Vinh hay chị Hoa có được là nhờ tiếp cận được những sàn P2P Lending uy tín, nơi sở hữu các công nghệ Fintech hiện đại. Ví dụ trong trường hợp của VNVON, sàn giao dịch này được tích hợp bộ lọc đơn vay tạo ra các hồ sơ minh bạch, chuẩn chỉ; hệ thống quản lý rủi ro chặt chẽ thông qua công nghệ kết nối, thu thập và phân tích dữ liệu tài chính và phi tài chính; cùng mức lãi suất và chi phí đề nghị hợp lí, linh hoat.

Bên cạnh đó, sự chuyên nghiệp của các sàn P2P Lending này còn nằm ở khả năng hỗ trợ doanh nghiệp trong suốt thời gian tham gia. Thông qua tư vấn của những chuyên gia tài chính hàng đầu, doanh nghiệp có thể khai thác và sử dụng vốn hiệu quả, đảm bảo thanh toán đúng kỳ hạn, giữ độ tín nhiệm cho những lần vay vốn sau này.

“Điểm mạnh của các kênh P2P Lending là thời gian huy động cũng như dịch vụ nhanh gọn. Mọi hoạt động đều qua các kênh online nên tôi có thể theo dõi khoản vay mọi lúc, mọi nơi. Đây là kênh huy động vốn tín dụng phù hợp những tình huống cấp bách. Đây thực sự là một giải pháp của công nghệ dành cho các doanh nghiệp vừa và nhỏ, đặc biệt khi tài sản thế chấp và kinh nghiệm vay vốn còn non như chúng tôi”, anh Vinh chia sẻ.