Tài chính số

TÀI CHÍNH ĐA CHIỀU: Fintech- "cú hích" thúc đẩy tài chính toàn diện

Công nghệ giúp mọi người dân, doanh nghiệp tiếp cận các dịch vụ tài chính với chi phí thấp nhất. Bởi vậy, Fintech chính là "cú hích" thúc đẩy tài chính toàn diện.

Các Fintech đã góp phần thúc đẩy thanh toán không dùng tiền mặt phát triển nhanh chóng trong những năm gần đây.

Tài chính toàn diện là việc cung cấp các dịch vụ tài chính chính thức (thanh toán, chuyển tiền, tiết kiệm, tín dụng, bảo hiểm…) một cách thuận tiện, phù hợp với nhu cầu và với chi phí hợp lý tới tất cả người dân, doanh nghiệp. Liên Hợp quốc xem tài chính toàn diện là một trong những trụ cột của phát triển bền vững.

Bởi vậy, đến nay đã có hơn 60 quốc gia trên thế giới xây dựng và triển khai chiến lược tài chính toàn diện trên bình diện quốc gia. Việc phát triển tài chính toàn diện đã đóng góp không nhỏ vào công cuộc xóa đói, giảm nghèo, tạo việc làm, tăng sinh kế cho người dân và phát triển doanh nghiệp, hỗ trợ ổn định tài chính và thúc đẩy tăng trưởng kinh tế một cách bền vững.

Tại Việt Nam, đầu năm nay Thủ tướng Chính phủ cũng đã phê duyệt Chiến lược tài chính toàn diện quốc gia đến năm 2025, định hướng đến năm 2030. Chiến lược đặt mục tiêu đến năm 2025 phấn đấu có ít nhất 80% người trưởng thành có tài khoản giao dịch tại ngân hàng hoặc các tổ chức được phép khác, tiến tới mục tiêu mỗi người trưởng thành có ít nhất một tài khoản giao dịch tại ngân hàng hoặc các tổ chức được phép khác vào năm 2030; Ít nhất 20 chi nhánh, phòng giao dịch của ngân hàng thương mại trên 100.000 người trưởng thành; Ít nhất 25 - 30% người trưởng thành gửi tiết kiệm tại tổ chức tín dụng; Số lượng giao dịch thanh toán không dùng tiền mặt đạt tốc độ tăng 20- 25% hàng năm; Ít nhất 250.000 doanh nghiệp nhỏ và vừa có dư nợ tại các tổ chức tín dụng…

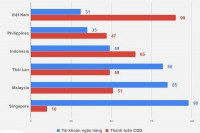

Chiểu theo mục tiêu này thì Việt Nam còn rất nhiều việc phải làm để thúc đẩy tài chính toàn diện khi mà hiện ở Việt Nam mới chỉ khoảng 30% dân số có tài khoản ngân hàng, phần đông trong số 70% chưa có tài khoản ngân hàng tập trung chủ yếu ở các vùng nông thôn, vùng sâu, vùng xa.

Nguyên nhân dẫn đến tình trạng trên chủ yếu do việc cung cấp các dịch vụ tài chính – ngân hàng, đặc biệt là việc cung ứng vốn vẫn tập trung chủ yếu vào các ngân hàng. Trong khi đó, ngoại trừ Agribank và Ngân hàng Chính sách xã hôi, đa phần các ngân hàng chủ yếu tập trung khai thác các đô thị lớn mà ít quan tâm tới thị trường nông thôn, đặc biệt là những vùng sâu, vùng xa, miền núi, hải đảo. Vì thế tại những khu vực này có rất ít các điểm giao dịch ngân hàng.

Thế nhưng kỷ nguyên số bùng nổ đã mang đến một cơ hội mới trong việc thúc đẩy tài chính toàn diện. Công nghệ đã giúp thu hẹp khoảng cách địa lý và mang đến nhiều sản phẩm, dịch vụ tài chính mới tiện lợi hơn, chi phí cũng thấp hơn nhiều so với những sản phẩm truyền thống.

Chẳng hạn như trong lĩnh vực thanh toán, sự tham gia của các công ty Fintech đã tạo nên một bước đột phá mới trong lĩnh vực này. Theo đó, hiện chỉ cần một tài khoản ví điện tử được cài đặt trên điện thoại thông minh, người dân ở bất cứ vùng miền nào trên cả nước đều có thể thanh toán được nhiều loại hàng hóa, dịch vụ mà không cần phải mang theo tiền mặt bên mình…

Không thể phủ nhận sự tham gia của các Fintech đã góp phần thúc đẩy thanh toán không dùng tiền mặt phát triển nhanh chóng trong mấy năm gần đây, và chắc chắn hiệu quả sẽ còn lớn hơn nhiều khi mà tới đây các doanh nghiệp viễn thông cũng được tham gia vào lĩnh vực thanh toán với một hình thái mới đột phá hơn nhiều, mức độ “phủ sóng” cũng được dự báo là rộng hơn rất nhiều, đó là Mobile Money.

Hay như vấn đề cung ứng tín dụng cũng vậy, hiện vẫn còn nhiều doanh nghiệp nhỏ, siêu nhỏ chưa tiếp cận được nguồn vốn tín dụng ngân hàng. Nguyên nhân một phần cũng bởi hiện gánh nặng lo vốn cho nền kinh tế đang dồn hết lên vai các ngân hàng. Trong khi nguồn vốn cho vay chủ yếu là nguồn tiền gửi dân cư, nên các ngân hàng cũng rất thận trọng trong quá trình cho vay nhằm đảm bảo an toàn vốn. Vì thế, tài sản đảm bảo, dòng tiền trả nợ và phương án kinh doanh khả thi… là những yêu cầu bắt buộc mà các nhà băng đưa ra đối với người vay. Thế nhưng, đa phần các doanh nghiệp nhỏ khó có thể đáp ứng được các điều kiện này, nên khó có thể tiếp cận được nguồn vốn tín dụng.

P2P đã và đang giúp nhiều doanh nghiệp nhỏ không đủ điều kiện tiếp cận tín dụng ngân hàng, có thể tiếp cận vốn vay.

May thay, với sự trợ giúp của công nghệ có thể kết nối thẳng người vay vốn và người cung ứng vốn mà không cần phải có sự tham gia của các trung gian tài chính như ngân hàng. Đó chính là mô hình cho vay ngang hàng (P2P Lending) mà nhiều Fintech cả trong và ngoài nước đang triển khai.

Nói như vậy để thấy, kỷ nguyên số đã mang đến một cơ hội tuyệt vời đế hiện thực hóa các mục tiêu phát triển tài chính toàn diện. Hay nói một cách khác, phát triển tài chính toàn diện không thể thiếu được sự tham gia của các Fintech, bên cạnh các loại hình tổ chức tín dụng khác. Thậm chí theo ông Phạm Tiến Dũng – Vụ trưởng Vụ Thanh toán NHNN: “Mọi dịch vụ ngân hàng đều phải được làm trên chiếc điện thoại di động. Chừng nào chúng ta không làm được điều đó có nghĩa là chúng ta chưa phổ cập được tài chính toàn diện”.

Có thể bạn quan tâm

Phát triển tài chính toàn diện (kỳ III): Rút ngắn bất bình đẳng xã hội

11:02, 22/09/2020

Phát triển tài chính toàn diện (Kỳ II): "Đòn bẩy" từ công nghệ số

11:30, 21/09/2020

Phát triển tài chính toàn diện (Kỳ I): Kinh nghiệm từ các quốc gia

06:00, 18/09/2020

TIN NÓNG CHÍNH PHỦ 15/9: Ban Chỉ đạo quốc gia về tài chính toàn diện hoạt động như thế nào?

19:15, 15/09/2020

Thủ tướng Nguyễn Xuân Phúc làm trưởng Ban chỉ đạo quốc gia về tài chính toàn diện

19:13, 14/09/2020