Chuyên đề

Dự thảo sửa Nghị định 65 về phát hành trái phiếu riêng lẻ có gì mới?

Nghị định sửa đổi, bổ sung Nghị định số 65/2022/NĐ-CP (Dự thảo sửa Nghị định 65) do Bộ Tài chính trình Chính phủ đang thu hút sự chú ý và kỳ vọng của thị trường.

>> Tháo gỡ pháp lý bất động sản, khôi phục thị trường trái phiếu doanh nghiệp

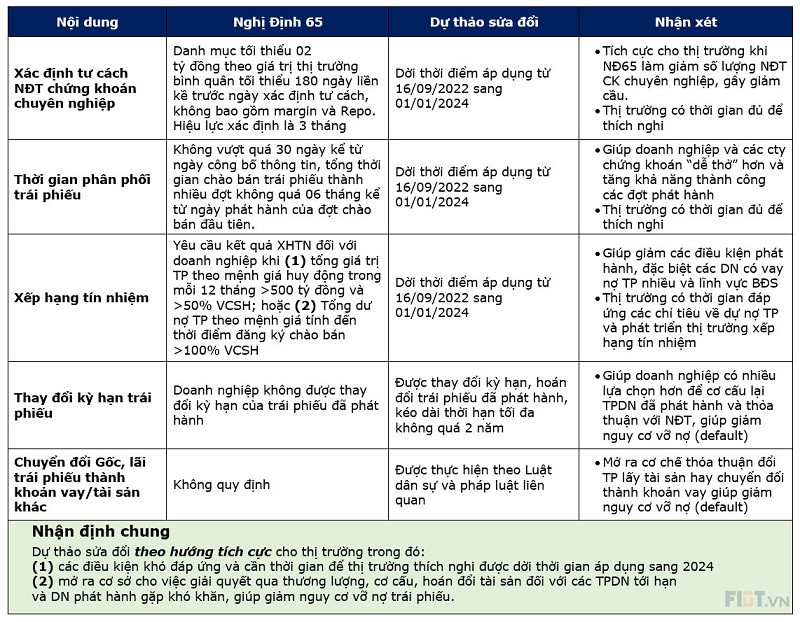

Cụ thể, theo dự thảo Nghị định sửa đổi, bổ sung Nghị định số 65/2022/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 153/2022/NĐ-CP quy định về chào bán, giao dịch trái phiếu doanh nghiệp (TPDN) riêng lẻ tại thị trường trong nước và chào bán trái phiếu ra thị trường quốc tế, Bộ Tài chính đề xuất giãn thời gian thực hiện trong vòng 1 năm đối với một số quy định tại Nghị định số 65, gồm quy định về xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp; quy định về yêu cầu xếp hạng tín nhiệm bắt buộc; và quy định giảm thời gian phân phối trái phiếu.

Dự thảo Nghị định sửa Nghị định 65 với các đề xuất quy định mới, dự kiến sẽ giúp thị trường có thêm thời gian điều chỉnh và có thể duy trì cầu đầu tư trái phiếu của nhà đầu tư chứng khoán chuyên nghiệp là cá nhân

Theo đề xuất, sẽ giãn thời gian thực hiện trong vòng 1 năm đối với quy định về xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp. Như vậy, nếu được thông qua, từ ngày 1/1/2024 mới tiếp tục thực hiện quy định về xác định nhà đầu tư chứng khoán chuyên nghiệp tại Nghị định 65.

Hiện tại theo Nghị định 65 quy định, nhà đầu tư chứng khoán chuyên nghiệp phải đảm bảo danh mục nắm giữ có giá trị trung bình 2 tỉ đồng tối thiểu trong 180 ngày, không bao gồm tiền đi vay.

Trước đó, trong tờ trình Chính phủ dự thảo nghị định mới, Bộ Tài chính báo cáo thị trường đang gặp khó khăn về thanh khoản. Bộ Tài chính đánh giá chung tại Báo cáo tóm tắt về việc ban hành Nghị định, là sau thời điểm ban hành Nghị định 65/2022, là tình hình kinh tế trong nước và thế giới có nhiều diễn biến phức tạp. Thanh khoản của nền kinh tế hạn chế, thanh khoản và khả năng huy động vốn của doanh nghiệp giảm mạnh. Thị trường TPDN chịu tác động từ các diễn biến trên thị trường tài chính, tiền tệ và thanh khoản của doanh nghiệp phát hành.

Với những khó khăn đang thể hiện trên thị trường, trong đó do nguyên nhân trên thị trường TPDN chủ yếu là xử lý vấn đề niềm tin và thanh khoản nên Bộ đã kiến nghị các giải pháp vĩ mô, truyền thông và thanh kiểm tra để lấy lại niềm tin và tháo gỡ khó khăn thanh khoản cho thị trường.

>>Vượt rủi ro thanh khoản năm 2023

Cũng theo Bộ Tài chính, việc lùi thời hạn áp dụng quy định áp chuẩn nhà đầu tư chứng khoán chuyên nghiệp như nêu trên, vì vậy sẽ giúp thị trường có thêm thời gian để điều chỉnh và có thể duy trì nhu cầu đầu tư trái phiếu từ nhà đầu tư chứng khoán chuyên nghiệp là cá nhân, đặc biệt trong bối cảnh thanh khoản thị trường gặp khó khăn như hiện nay. Phương án này sẽ hỗ trợ doanh nghiệp giải quyết các khó khăn trước mắt về thanh khoản và thanh toán các trái phiếu đến hạn năm 2023 - 2024.

So sánh các điểm cơ bản của Nghị định 65 và Dự thảo Nghị định sửa đổi, bổ sung Nghị định 65

Tuy nhiên, Bộ Tài chính cũng lưu ý có thể sẽ có một lượng nhà đầu tư thiếu hiểu biết tiếp tục mua TPDN vì ham lãi suất cao mà không đánh giá đầy đủ rủi ro của trái phiếu. Từ đó, dẫn đến khó thanh lọc, nâng cao chất lượng nhà đầu tư chuyên nghiệp để giải quyết những rủi ro thời gian trước đây.

Một đề xuất tiếp theo là giãn thời gian thực hiện trong vòng 1 năm đối với quy định yêu cầu xếp hạng tín nhiệm bắt buộc tại Nghị định 65.

Theo quy định, từ ngày 1/1/2023, hồ sơ chào bán trái phiếu của doanh nghiệp phát hành phải có kết quả xếp hạng tín nhiệm, được áp dụng với những doanh nghiệp có tổng giá trị trái phiếu huy động trong 12 tháng lớn hơn 500 tỉ đồng và lớn hơn 50% vốn chủ sở hữu hoặc; tổng dư nợ trái phiếu lớn hơn 100% vốn chủ sở hữu. Tại Dự thảo sửa Nghị định 65, Bộ Tài Chính đề xuất lùi đến ngày 1/1/2024 mới thực hiện quy định này.

Bộ Tài chính cho rằng trong bối cảnh doanh nghiệp gặp khó khăn trong việc huy động vốn phục vụ hoạt động sản xuất, kinh doanh, việc thực hiện xếp hạng tín nhiệm phải mất một khoảng thời gian nhất định và tăng thêm chí phí phát hành của doanh nghiệp.

Đây cũng là một trong những quy định mà giới chuyên môn cho rằng về mặt trung và dài hạn, xếp hạng tín nhiệm sẽ là nền tảng quan trọng của thị trường TPDN và tiệm cận với chuẩn mực, quy định của quốc tế, cơ sở đánh giá cho nhà đầu tư; song khi đặt trong bối cảnh hiện tại, việc giãn thêm một năm áp dụng xếp hạng tín nhiệm sẽ giúp doanh nghiệp có "đường lùi" nhất định; tất nhiên phải trên cơ sở doanh nghiệp chủ động tái cấu trúc để tham gia và chủ động nhất trong câu chuyện khôi phục niềm tin của nhà đầu tư trông qua đảm bảo nghĩa vụ vốn nợ cũ với các trái chủ.

Ngoài các đề xuất "giãn", Bộ Tài chính cũng đề xuất cho phép các trái phiếu phát hành trước đây còn dư nợ thì được gia hạn với thời gian tối đa là 2 năm; bổ sung quy định trường hợp đàm phán thay đổi điều kiện, điều khoản của trái phiếu (trong đó có kỳ hạn trái phiếu) mà có nhà đầu tư không chấp nhận thì doanh nghiệp phải thanh toán đầy đủ gốc, lãi trái phiếu cho các nhà đầu tư này.

Cơ quan soạn thảo, quản lý thị trường tài chính nhìn nhận việc cho phép gia hạn này về tổng thể sẽ giúp phân tán khối lượng trái phiếu đáo hạn đạt đỉnh vào năm 2023 - 2024. Đối với trái phiếu đáo hạn vào 2023 - 2024, trường hợp doanh nghiệp gặp khó khăn thanh toán thì có thể thỏa thuận với nhà đầu tư để gia hạn sang 2025 - 2026 để qua giai đoạn đỉnh nợ.

Có thể thấy, các đề xuất quy định giãn và gia hạn đang trên định hướng mục tiêu của cơ quan quản lý là "góp phần giải quyết khó khăn trước mắt về thanh khoản của nền kinh tế và doanh nghiệp mới phát sinh, để thị trường có thời gian điều chỉnh lại và doanh nghiệp có thể cân đối nguồn tiền để phục vụ sản xuất kinh doanh".

Theo đánh giá của chúng tôi, các kiến nghị thay đổi, bổ sung quy định tại Nghị định 65 hiện hành, đặc biệt nội dung về việc thỏa thuận kéo dài thời hạn thanh toán (tối đa 2 năm) và cho phép hoán đổi trái phiếu lấy tài sản hay hoán đổi thành khoản vay là rất đáng chú ý, vì sẽ mở ra điều kiện cho tổ chức phát hành thương lượng với trái chủ. Điều này sẽ tác động tốt nhất với trái chủ, đặc biệt là tổ chức hoặc đại diện chủ sở hữu khi thương lượng theo hướng có lợi cho đôi bên.

Ngoài ra, theo ghi nhận từ phía thị trường, các đề xuất này sát với tình hình thị trường hiện tại và với động thái, chủ trương tái cấu trúc mà nhiều chủ đầu tư bất động sản, đồng thời cũng là những nhà phát hành TPDN lớn đang hướng đến, lên kế hoạch hoán đổi TPDN lấy tài sản, đàm phán gia hạn thêm thời gian đáo hạn nhằm giảm áp lực thanh toán, cởi dần nút thắt nguồn vốn.

Có thể bạn quan tâm

Xử lý nghĩa vụ trả nợ trái phiếu - Lối mở nào cho doanh nghiệp địa ốc?

05:04, 14/02/2023

Trái phiếu doanh nghiệp và rủi ro của các ngân hàng

05:00, 13/02/2023

“Khơi dòng” trái phiếu doanh nghiệp: Kỳ vọng từ Dự thảo Nghị định 65 sửa đổi

04:00, 08/02/2023

“Gỡ khó” trái phiếu doanh nghiệp - Cần có chương trình “hoãn nợ” quốc gia

04:00, 05/02/2023