Tín dụng - Ngân hàng

Lãi vay mua nhà thả nổi cao, tăng trưởng tín dụng cả năm 2023 dự báo thấp

Mặc dù tăng trưởng tín dụng trong tháng 11 đã khá nhanh, nhưng để hấp thụ hết nguồn vốn dự kiến tung ra theo hạn mức còn lại, yếu tố này không hoàn toàn phụ thuộc nỗ lực muốn giải ngân từ ngân hàng.

>>> UOB: Cắt giảm lãi suất và thuế VAT đã giảm bớt gánh nặng chi phí cho doanh nghiệp

Cầu tín dụng phục hồi

Theo thống kê của Ngân hàng Nhà nước (NHNN), đến ngày 30/11, tín dụng đối với nền kinh tế đạt hơn 13 triệu tỷ đồng, tăng 9,15% so với cuối năm 2022. Hiện lãi suất huy động, cho vay đã giảm bình quân 2%-3% so với cuối năm 2022.

Tăng trưởng tín dụng đã phục hồi trong 3 tháng gần đây. Ảnh minh họa: BVB

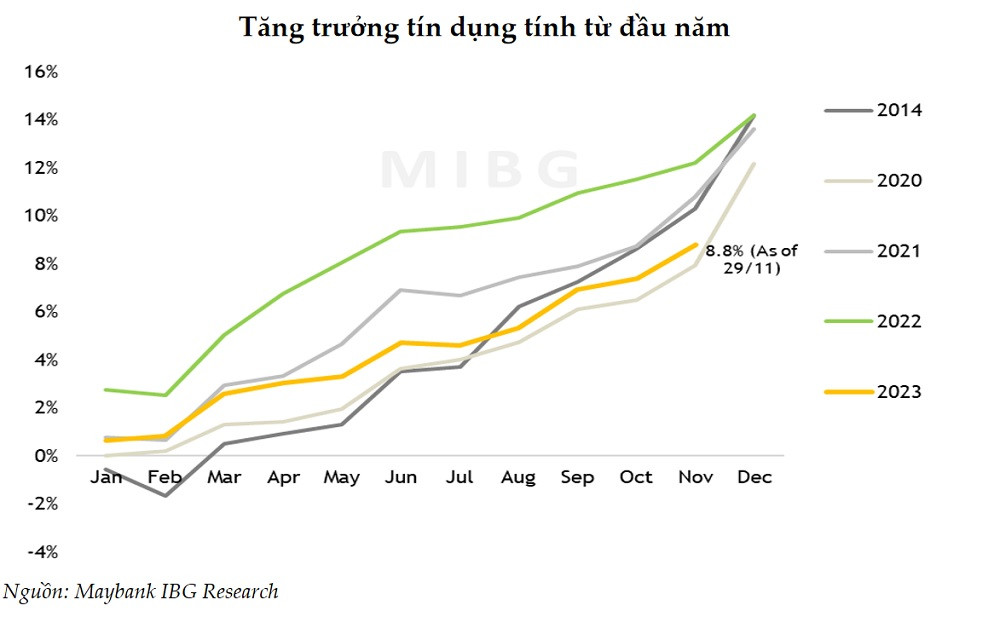

Tốc độ tăng trưởng tín dụng so với cùng kỳ năm trước đã có sự phục hồi trong 3 tháng liên tiếp gần đây. Đặc biệt là tốc độ tăng nhanh trong tháng 11 vừa qua, sau khi lãi suất huy động và cho vay liên tục được điều chỉnh (tuy chưa có tỷ lệ giảm tương đồng) và sau hàng loạt chỉ đạo gỡ khó, thúc đẩy tăng trưởng tín dụng theo chỉ đạo của Thủ tướng Chính phủ.

Trong cơ cấu dư nợ của hệ thống, cho vay phát triển bất động sản đóng góp nhiều nhất vào mức độ tăng trưởng hơn 23%, gấp 3 lần tăng trưởng tín dụng chung; tiếp theo là cho vay sản xuất (tập trung vào doanh nghiệp lớn và FDI)... Cho vay cá nhân mua bất động sản năm nay tăng trưởng kém do lãi suất cao ảnh hưởng đến nhu cầu vay trong suốt 10 tháng 2023.

>>>"Hội nghị Diên Hồng" về tín dụng: "Góp gió thành bão" vì sự phát triển chung

Tín dụng tiêu dùng địa ốc suy giảm

Số liệu của NHNN báo cáo tại cuộc họp về tín dụng do Thủ tướng Chính phủ chủ trì hôm 7/12 cho thấy, trong 10 tháng đầu năm nay, tín dụng địa ốc tăng 6,75%, thấp hơn mức tăng trưởng chung là 6,96%.

Tuy nhiên dư nợ tiêu dùng, tự sử dụng bất động sản, chiếm đến 64% dư nợ ngành, lại giảm 0,7%. Đây là lần đầu tiên giảm trong ba năm gần đây, cho thấy tín dụng đang tập trung vào phía cung thị trường, tức các nhà phát triển, đầu tư bất động sản. Thống đốc NHNN Nguyễn Thị Hồng vì vậy cho biết, người dân hiện tại chưa ưu tiên mua nhà.

Cũng theo Lãnh đạo NHNN, nguyên do là cơ cấu sản phẩm không hợp lý, dư thừa nguồn cung cao cấp, thiếu nhà ở giá rẻ, phù hợp với nhu cầu phần đông người dân. Trong khi đó, các dự án gặp khó về pháp lý nên không đáp ứng được điều kiện tín dụng, dẫn tới khó tiếp cận nguồn vốn. Trong khi đó, tỷ lệ nợ xấu lĩnh vực bất động sản đạt 2,9%, có chiều hướng gia tăng so với cuối năm ngoái.

Kỳ vọng lãi vay mua nhà giảm thấp

Song đây cũng không phải lần đầu NHNN nêu ra nguyên do này. Hồi tháng 7/2023, tại họp báo Chính phủ thường kỳ, Thống đốc cho biết tín dụng tiêu dùng giảm và tới thời điểm hiện tại (tháng 7), nhà đầu tư bất động sản là cá nhân và người mua nhà để tiêu dùng vẫn chưa sẵn sàng đầu tư nên tín dụng còn đang thấp. Việc tháo gỡ các khó khăn pháp lý, điều chỉnh giá nhà, giá bất động sản cũng là một trong những giải pháp để có thể thúc đẩy cầu tiêu dùng và đầu tư trong lĩnh vực bất động sản.

Trên thực tế, ngoài các vấn đề do Thống đốc nêu, nguyên nhân căn bản theo các chuyên gia vẫn là giá thành bất động sản vẫn cao so với khả năng vay, mua của người dân - đặc biệt ở phân khúc nhà ở phục vụ nhu cầu thực ít sản phẩm có tổng giá vừa phải. Các doanh nghiệp không sẵn sàng điều chỉnh giá bán (liên quan đến suất sinh lời và giá trị tài sản đảm bảo của nhà phát triển đối với định giá/ khoản vay và khoản huy động trái phiếu). Trong khi đó, thị trường thứ cấp chỉ cần có thông tin nới lỏng vốn, là đã có dấu hiệu điều chỉnh tăng giá cục bộ.

Bên cạnh đó, lãi suất vay mua nhà thiếu sự ổn định, biên độ thả nổi cao khiến kỳ vọng lãi suất vay cũng ngoài tầm chi trả của người tiêu dùng.

Hiện lãi suất vay mua nhà của một số ngân hàng đều đang rất thấp ở những tháng ưu đãi đầu tiên. Chẳng hạn, lãi vay mua nhà của Shinhan Bank đang triển khai mức lãi suất cho vay ưu đãi nhất là 6,6%/năm, áp dụng cho 6 tháng đầu; lãi vay của WooriBank áp dụng thời gian đầu là 7,2%/năm, của HSBC cũng duy trì lãi suất cho vay mua nhà ở mức 7,2%/năm và 9,75%/năm hay lãi vay của Hong Leong Bank thời gian đầu là 7,3%/năm. UOB cũng mời gọi khách hàng vay mua nhà với lãi suất chỉ 6%?năm, nhưng chỉ áp dụng thời gian ưu đãi ngắn, sau ưu đãi lãi suất thả nổi = Lãi suất thế chấp - 2,6%.

Nhiều NH trong nước từ nhóm Big 4 gồm Agribank, Vietcombank, VietinBank, BIDV... hay các NHTMCP khác như Tecombank, VPBank, HDBank, MSB, VIB, OCB... đều đang triển khai các gói cho vay mua nhà, lãi suất áp dụng trong thời gian ưu đãi trung bình dưới 12 tháng, mức lãi vay dưới 8%/ năm. Lãi suất thả nổi có biên độ rộng sau thời gian ưu đãi từ 3,5%-5%, và phổ biến áp dụng sẽ trên 10%.

Một chuyên gia cho hay theo thông tin của NHNN là chương trình tín dụng 120.000 tỷ đồng cho vay nhà ở xã hội, nhà ở công nhân, dự án cải tạo, xây dựng lại chung cư cũ đã được triển khai tại bốn NH thương mại. Các NH đã cam kết cấp tín dụng cho sáu dự án với số tiền cam kết là 1.986 tỷ đồng, đã giải ngân cho bốn dự án với số tiền là 143 tỷ đồng. Lãi suất ưu đãi của gói này áp dụng không cố định mà thay đỏi theo 6 tháng/ lần và đang từ mức trên 8%, thì sẽ rất khó có lãi suất cho vay mua nhà trên thị trường ổn định dài hơn và giữ dưới mốc hiện tại.

"Tại cuộc họp với Thủ tướng, NHNN được yêu cầu nghiên cứu việc công bố công khai lãi suất bình quân của hệ thống tổ chức tín dụng, lãi suất bình quân cho vay của từng tổ chức tín dụng và chênh lệch lãi suất bình quân tiền gửi và cho vay. Qua đó, tạo điều kiện cho các doanh nghiệp, người dân lựa chọn NH có lãi suất thấp để vay. Việc công khai lãi suất vay tới đâu và thực tế áp dụng ra sao, vẫn rất kỳ vọng sẽ được các NH triển khai nghiêm túc", chuyên gia bày tỏ.

Theo thông tin từ MSVN, trên thị trường hiện đã có ngân hàng chào vay với mức 7,1%-7,2% + một số nhà phát triển bất động sản tầm trung đã mở bán một số dự án (như KDH, NLG...), điều này sẽ giúp kỳ vọng tín dụng tiếp dụng duy trì đà phục hồi trong 12 tháng tới với lãi suất cho vay mua nhà thực giảm.

NHNN cũng dự kiến mặt bằng lãi suất cho vay sẽ tiếp tục giảm trong thời gian tới.

Ngay cả như vậy, các chuyên gia MSVN cũng cho rằng, ứớc tính cho cả năm 2023, tín dụng cả ngành tăng trưởng thực tế khoảng 10,5% (thấp hơn đáng kể so với mục tiêu 14-15% của NHNN).

"Theo thông lệ hàng năm, các ngân hàng có thể sử dụng một số biện pháp kỹ thuật để tăng quy mô tín dụng lúc chốt sổ cuối năm; nhưng chúng tôi cho rằng con số tăng trưởng tín dụng khả năng cao vẫn chỉ dưới 12%".

Có thể bạn quan tâm