Nghiên cứu - Trao đổi

Nợ xấu gia tăng, ngân hàng “đau đầu” vì tài sản đảm bảo

Theo các chuyên gia, các thông báo bán nợ, đấu giá khoản nợ xuất hiện dày đặc trên trang web của nhiều ngân hàng đã cho thấy tình trạng nợ xấu của các tổ chức tín dụng đáng lo ngại…

>>Nợ xấu ngân hàng “tăng nóng”: Cách nào “giảm nhiệt”?

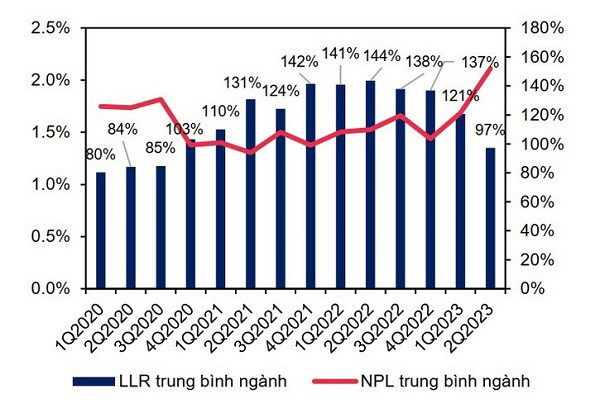

Tỷ lệ nợ xấu và tỷ lệ bao phủ nợ xấu của ngành ngân hàng. Nguồn: CTCK MB

Lo ngại nợ xấu tiếp tục gia tăng

Trên thực tế, không ít ngân hàng đang phải đối mặt với việc khó bán tài sản đảm bảo để thu hồi nợ, dù đã giảm giá rất thấp so giá trị khoản vay. Trong khi đó, việc thu hồi nợ xấu, bán tài sản đảm bảo lại khá gian nan do thị trường trầm lắng, hàng loạt vướng mắc về pháp lý chưa được tháo gỡ triệt để.

Việc khó khăn trong phát mại tài sản bảo đảm cũng là một trong những nguyên nhân khiến nợ xấu các ngân hàng ngày càng tăng. Theo báo cáo của Ngân hàng Nhà nước, tỷ lệ nợ xấu nội bảng toàn hệ thống tính tới cuối tháng 7/2023 là 3,56%, gấp đôi so với con số 1,69% vào cuối năm 2020; tỷ lệ nợ xấu nội bảng cộng với nợ bán cho VAMC chưa xử lý và nợ tiềm ẩn thành nợ xấu của toàn hệ thống các TCTD là 6,16%.

Nhiều chuyên gia cũng nhận định, tình hình nợ xấu của các ngân hàng hiện nay là rất đáng lo, nhất là sau khi Thông tư 02/2023/TT-NHNN về cơ cấu nợ, giãn hoãn nợ hết hiệu lực có thể khiến con số nợ xấu còn nghiêm trọng hơn so với số liệu nêu trên.

Mới đây, VietinBank vừa thông báo đấu giá lần thứ 8 đối với tài sản bảo đảm cho khoản nợ của Công ty Cổ phần Xây dựng Công nghiệp. Hiện doanh nghiệp này đang có dư nợ gần 570 tỷ đồng, trong đó nợ gốc là trên 327 tỷ đồng, còn lại là tiền lãi phát sinh. Tài sản bảo đảm cho khoản nợ là các quyền tài sản phát sinh từ các hợp đồng thi công công trình, quyền tài sản khác và 20 quyền sử dụng đất tại Đồng Nai.

Trong khi đó, giá khởi điểm cho tài sản bảo đảm theo thông báo lần này chỉ còn hơn 156,5 tỷ đồng, giảm hơn một nửa so với mức giá được đưa ra trong lần đấu giá đầu tiên vào tháng 7 vừa qua là hơn 327 tỷ đồng và chỉ bằng gần 1/4 so với dư nợ của doanh nghiệp.

Tương tự, Công ty TNHH MTV Quản lý nợ và khai thác tài sản Ngân hàng Agribank cũng thông báo tổ chức đấu giá quyền sử dụng đất, quyền sở hữu nhà ở và tài sản khác gắn liền với đất tọa lạc tại địa chỉ số 110 phố Hàng Buồm (Hoàn Kiếm, Hà Nội).

Đây là tài sản đảm bảo cho khoản vay của Cty TNHH Ajmal Việt Nam tại Agribank chi nhánh Hà Thành. Thửa đất có diện tích 100,8 m2, nhà ở riêng lẻ trên đất có diện tích sàn 205,2 m2. Giá khởi điểm cho tài sản trên là 30,6 tỷ đồng (chưa bao gồm VAT). Được biết, lần đầu tiên bất động sản này được Agribank chào đấu giá là cuối tháng 8/2022, với giá khởi điểm 60,5 tỷ đồng. Như vậy, mức giá khởi điểm trong lần này đã giảm một nửa.

>>Lật tẩy chiêu lừa “xóa nợ xấu” ngân hàng

Nhiều tài sản đảm bảo tại các ngân hàng là bất động sản trị giá lớn khó thanh lý do thị trường nhà đất đóng băng. Ảnh minh họa

Hạ giá vẫn “ế”, vì sao?

Lý giải nguyên nhân vì sao về việc thanh lý tài sản trong thời gian qua gặp khó khăn, ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Việt Nam cho rằng, nhiều tài sản đảm bảo là bất động sản trị giá lớn khó thanh lý do thị trường nhà đất đóng băng.

Theo ông Hùng, một lý do nữa khiến cho việc thanh lý tài sản của ngân hàng gặp khó là vì định giá phát mại tài sản nhiều khi không theo giá thị trường mà thường được tính gộp gốc và lãi, mỗi lần đăng phát mại lại chỉ chiết khấu từ 5-10%, do đó có tài sản đấu giá trên 2 năm mới bán được.

“Với các ngân hàng có vốn Nhà nước, việc thanh lý tài sản bảo đảm còn khó khăn hơn, do Bộ Tài chính chưa có văn bản hướng dẫn cách thức thẩm định giá khoản nợ, gây nhiều khó khăn và tiềm ẩn rủi ro. Bởi trong thời kỳ suy giảm của thị trường bất động sản, nhiều trường hợp giá trị tài sản xuống thấp hơn dư nợ gốc khiến ngân hàng e ngại khi ra quyết định phát mại tài sản vì sợ thất thoát vốn vay sau khi thu hồi nợ”, ông Hùng chia sẻ.

Đồng quan điểm, ông Nguyễn Văn Đính, Chủ tịch Hội Môi giới Bất động sản Việt Nam cho rằng, phần lớn tài sản đảm bảo là bất động sản, việc xử lý nợ xấu tại các ngân hàng phần nhiều phụ thuộc vào thị trường bất động sản. Rủi ro nợ xấu ngày càng gia tăng buộc ngân hàng phải liên tục rao bán hàng nghìn tài sản bảo đảm với mức chiết khấu hấp dẫn nhưng vẫn khó thanh khoản. Mua bất động sản phát mãi có thể là cơ hội để sở hữu món “hời”, thế nhưng đồng thời người mua cũng đối mặt rủi ro.

Theo ông Đính, hiện tổng trị giá bất động sản thế chấp tại các ngân hàng chiếm khoảng 70% tổng tài sản đảm bảo cho các khoản vay. Tại nhiều nhà băng, tỷ lệ này thậm chí lên đến 80-90% và lớn hơn nhiều lần tổng dư nợ cho vay. Do đó, bất động sản thường là tài sản được các tổ chức tài chính đem ra phát mãi nhiều nhất khi khách hàng vay vốn vì nhiều lý do không trả được nợ.

Thời gian gần đây, tình hình kinh tế không mấy khả quan khiến hoạt động sản xuất kinh doanh, thương mại dịch vụ gặp khó, tác động tiêu cực đến khả năng trả nợ của khách hàng, khiến rủi ro nợ xấu gia tăng. Ông Đính cho rằng, mặt bằng giá bất động sản giảm khiến các tài sản thế chấp là bất động sản tại các nhà băng cũng bị hạ giá sau những lần định giá lại tài sản định kỳ, buộc khách hàng vay phải nộp tài sản bổ sung để đảm bảo khoản nợ.

Hiện tại, các doanh nghiệp gặp khó khăn thanh toán nợ tín dụng do hoạt động kinh doanh bị ảnh hưởng. Đặc biệt là các doanh nghiệp hoạt động trong ngành bất động sản, phụ thuộc phần lớn vào vốn vay ngân hàng, càng không có khả năng tài chính để bổ sung phần nợ thiếu hụt. Trong khi đó, khách hàng cá nhân trước sức ép tài chính do bị chôn vốn ở các tài sản đầu tư, mất việc làm, bị giảm thu nhập... cũng không thể tiếp tục bổ sung tài sản, thanh toán các khoản lãi phát sinh.

“Dù rao bán nhiều lần với mức chiết khấu ngày càng hấp dẫn, nhiều bất động sản phát mãi vẫn ít người mua. Một phần do khách quan, thị trường, của nền kinh tế nói trên. Một phần do việc định giá phát mãi tài sản không dựa theo giá trị thực tế mà tính cả gốc và lãi nên việc bán các tài sản này ngày càng khó”, ông Đính nói.

Có thể bạn quan tâm