Kinh tế

Kênh ETC sẽ là động lực tăng trưởng chính của ngành Dược phẩm

Triển vọng doanh số bán thuốc trong nước vẫn tích cực và sẽ được thúc đẩy nhờ GDP bình quân đầu người ngày càng tăng và dân số già ở Việt Nam dẫn đến nhu cầu và chi tiêu cao hơn về chăm sóc sức khỏe.

>>>Mùa BCTC quý III/2023: Doanh nghiệp ngành dược tăng trưởng mạnh

Kênh ETC sẽ tiếp tục là động lực tăng trưởng chính của ngành Dược phẩm.

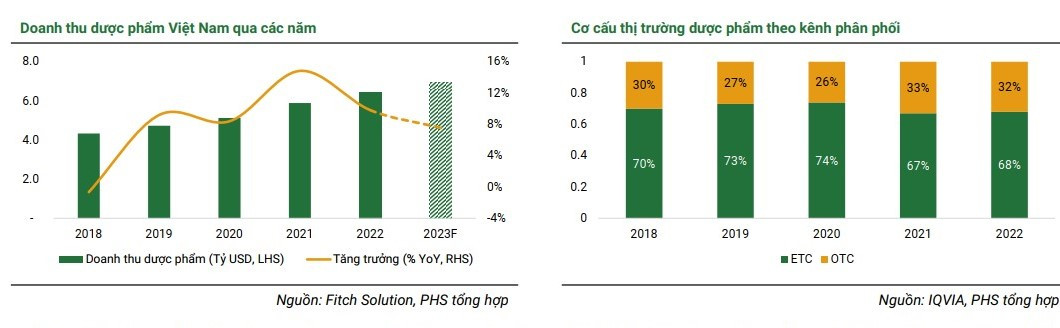

Đánh giá về ngành dược Việt Nam, Chứng khoán Phú Hưng (PHS) dẫn dố liệu từ Fitch Solution cho biết, doanh thu thị trường dược phẩm Việt Nam năm 2022 tăng 10,4% so với năm trước, đạt 150.000 tỷ đồng (khoảng 6,5 tỷ USD). Đến năm 2032F, doanh thu ngành dược dự kiến tăng lên đến 326.900 tỷ đồng (khoảng 12,6 tỷ USD) với CAGR đạt 6,9%.

Theo PHS, kênh ETC là động lực tăng trưởng chính của ngành dược trong năm 2022 với tỷ trọng chiếm 68% giá trị thị trường dược phẩm nhờ tỷ lệ bao phủ bảo hiểm y tế ngày càng tăng. Tính đến ngày 27/11/2023, giá trị trúng thầu thuốc tăng 5% so với cùng kỳ, đạt 36.064 tỷ đồng

Trong khi đó, thuốc sản xuất trong nước chỉ đáp ứng được khoảng 47% nhu cầu. Theo Tổng cục Hải quan, Việt Nam đã nhập khẩu 3,149 triệu USD dược phẩm, tăng 4% so với cùng kỳ, trong 11 tháng năm 2023. Kháng sinh vẫn là nhóm dược phẩm dẫn đầu về kim ngạch với thị phần nhập khẩu của nhóm thuốc này chiếm trung bình khoảng 48% trong tổng kim ngạch nhập khẩu dược phẩm.

Trong 11 tháng năm 2023, thị trường nhập khẩu thuốc chủ yếu đến từ Pháp, Mỹ, Đức với tỷ trọng lần lượt là 14%, 12% và 10%. Việt Nam phụ thuộc vào nguồn nguyên liệu nhập khẩu từ Trung Quốc và Ấn Độ, chiếm tỷ trọng trung bình khoảng 85% tổng kim ngạch nguyên liệu nhập khẩu.

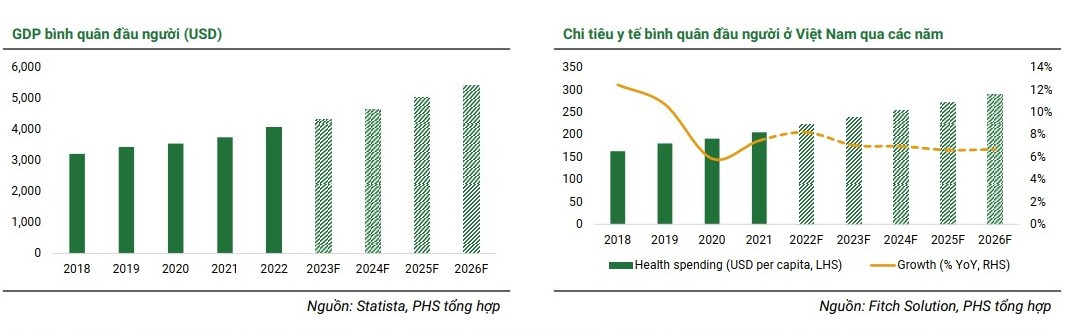

PHS cho rằng, triển vọng doanh số bán thuốc trong nước vẫn tích cực và sẽ được thúc đẩy nhờ GDP bình quân đầu người ngày càng tăng và dân số già ở Việt Nam dẫn đến nhu cầu và chi tiêu cao hơn về chăm sóc sức khỏe.

Theo số liệu thống kê của Bộ Kế Hoạch và Đầu tư, thị trường chăm sóc sức khỏe của Việt Nam năm 2022 đạt hơn 20 tỷ USD, chiếm 6% GDP. Dự báo con số này sẽ tăng đến 23,3 tỷ USD vào năm 2025 và 33,8 tỷ USD vào năm 2030. Riêng về thị trường dược phẩm, Việt Nam đang trên đà tăng trưởng với tổng giá trị từ 3,4 tỷ USD năm 2015 lên đến gần 7 tỷ USD năm 2022.

“Năm 2022, Việt Nam có GDP bình quân đầu người đạt 4.086 USD. Đến năm 2030F, GDP bình quân đầu người dự kiến đạt khoảng 7.500 USD với tốc độ tăng trưởng GDP bình quân cả nước đạt khoảng 7%/năm. Do đó, chi tiêu y tế còn nhiều dư địa tăng trưởng trong tương lai nhờ mức thu nhập cao hơn”, PHS đánh giá.

Bên cạnh đó, Công ty Chứng khoán này cũng cho rằng, sự già hóa dân số sẽ tạo điều kiện thuận lợi cho ngành dược. Năm 2011, Việt Nam bước vào giai đoạn “già hóa dân số” khi có tỷ lệ người từ 60 tuổi trở lên là 10%. Đến năm 2025, con số này được dự báo sẽ tăng lên trên 25%.

Việt Nam là một trong những quốc gia có tốc độ già hóa dân số nhanh nhất thế giới. Theo thông tin từ Bộ Y tế, các quốc gia phát triển khác mất một thập kỷ hoặc hàng thập kỷ để chuyển từ giai đoạn già hóa dân số sang dân số già, trong khi đó, Việt Nam chỉ mất khoảng 20 năm. Do đó, nhu cầu được chăm sóc, điều trị bằng thuốc và dược phẩm ngày càng cao hơn, chi tiêu cho dược phẩm đang trên đà tăng trưởng mạnh.

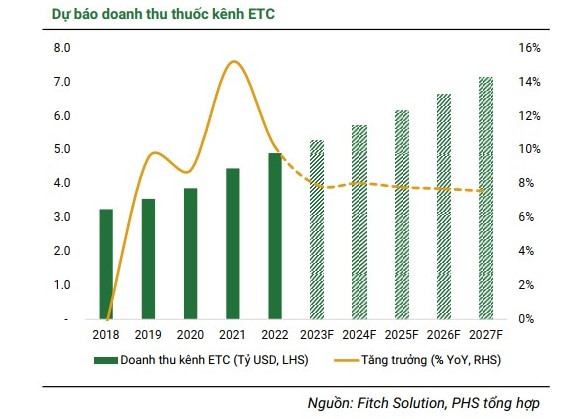

Đánh giá về triển vọng thuốc kênh ETC, PHS cho biết, theo dữ liệu từ Fitch Solution, doanh số bán thuốc kê đơn ở Việt Nam dự kiến tăng 8% so với cùng kỳ, đạt 124.800 tỷ đồng vào năm 2023F và đạt 176.000 tỷ đồng vào năm 2027F.

Theo đó, thị phần thuốc kênh ETC được kì vọng sẽ ngày càng tăng trên toàn thị trường, tăng lên mức 78,4% vào năm 2032F từ mức 75,8% vào năm 2022 nhờ: Sự kết hợp của thu nhập tăng và việc triển khai bảo hiểm y tế quốc gia sẽ thúc đẩy nhu cầu về thuốc; Sự gia tăng tỷ lệ mắc các bệnh mãn tính cũng ngày càng tăng, thúc đẩy hơn nữa nhu cầu về thuốc kê đơn; Nghiên cứu phát triển các sản phẩm thuốc generic ngày càng được chú trọng; Nỗ lực hoàn thiện khuôn khổ pháp lý ngành dược và tháo gỡ các trở ngại về lưu hành và đăng ký thuốc.

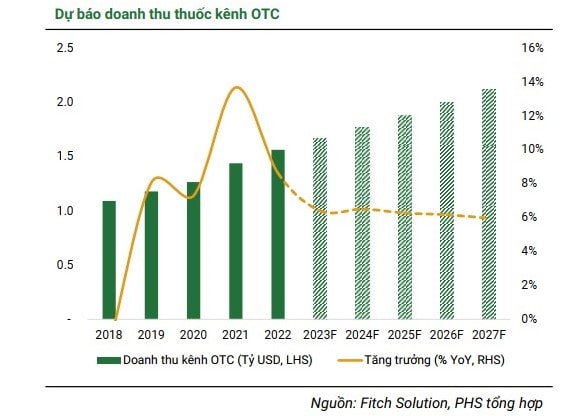

Đối với kênh OTC, doanh số bán thuốc kênh OTC năm 2022 tăng 9% so với cùng kỳ, đạt 36.400 tỷ đồng (tương đương 1,6 tỷ USD). Con số này được kỳ vọng sẽ tăng lên mức 52.300 tỷ đồng (tương đương 2,1 tỷ USD) vào năm 2027F nhờ: Việc Chính phủ tiếp tục khuyến khích sự tham gia của phân khúc tư nhân có thể thúc đẩy thị trường OTC khi giá cao hơn buộc bệnh nhân phải tìm đến phương pháp tự dùng thuốc; Ý thức bảo vệ sức khỏe ngày càng được chú trọng sau đại dịch; Nhóm sản phẩm tăng cường hệ miễn dịch, sức đề kháng và thực phẩm chức năng tiếp tục có triển vọng tốt; Sự mở rộng của các nhà thuốc theo mô hình hiện hiện đại như Pharmacity, Long Châu, An Khang… góp phần củng cố chuỗi cung ứng và hỗ trợ người dân dễ tiếp cận hơn với dược phẩm.

“Tuy nhiên, tăng trưởng thuốc kênh OTC có thể bị cản trở bởi: Nhu cầu thuốc kê đơn ngày càng tăng do mở rộng phạm vi bảo hiểm y tế; Lợi dụng sự rối ren của thị trường sau đại dịch Covid-19, các sản phẩm hàng giả, hàng nhái xuất hiện đã gây nhầm lẫn cho người tiêu dùng, ảnh hưởng tiêu cực đến sự phát triển lành mạnh của thị trường dược”, PHS nhận định.

Đồng thời, đơn vị này cũng chỉ ra nhửng rủi ro của ngành như: Khả năng tăng đầu tư vào nghiên cứu và trang thiết bị công nghệ sản xuất còn hạn chế; Phụ thuộc vào nhà cung cấp nguyên vật liệu nước ngoài; Cạnh tranh cao tại phân khúc thị trường nhỏ, sản xuất các loại thuốc thông dụng; Quy mô sản xuất của các doanh nghiệp dược nhỏ lẻ; Doanh nghiệp ngoại thống lĩnh phân khúc thuốc chuyên khoa, chất lượng cao; Khó khăn trong đầu tư các dự án quy mô lớn, bản quyền sở hữu trí tuệ.

Có thể bạn quan tâm

Ứng dụng điện toán đám mây: Giải pháp nâng cao hiệu quả R&D trong ngành Dược

20:16, 16/01/2024

Xu hướng ngành dược mỹ phẩm năm 2024 và vai trò của xây dựng thương hiệu

17:08, 25/12/2023

Tạo bệ phóng tăng trưởng từ chính sách cho ngành dược

16:00, 29/11/2023

Mùa BCTC quý III/2023: Doanh nghiệp ngành dược tăng trưởng mạnh

05:00, 22/10/2023

Chiến lược đầu tư phù hợp cho ngành dược

02:00, 15/09/2023