Tín dụng - Ngân hàng

Lại lo nợ xấu gia tăng

Nợ xấu lại trở thành thành vấn đề nan giải đối với các tổ chức tín dụng (TCTD). Nếu không có giải pháp xử lý hiệu quả, nợ xấu sẽ cản trở dòng chảy tín dụng đối với doanh nghiệp.

>>>Luật Các tổ chức tín dụng (sửa đổi): Băn khoăn chuyện xử lý nợ xấu

Theo báo cáo của NHNN, đến cuối năm 2023, tỷ lệ nợ xấu nội bảng của hệ thống các TCTD là 4,55%, cao gấp hơn 2 lần so với mức 2,03% vào cuối năm 2022.

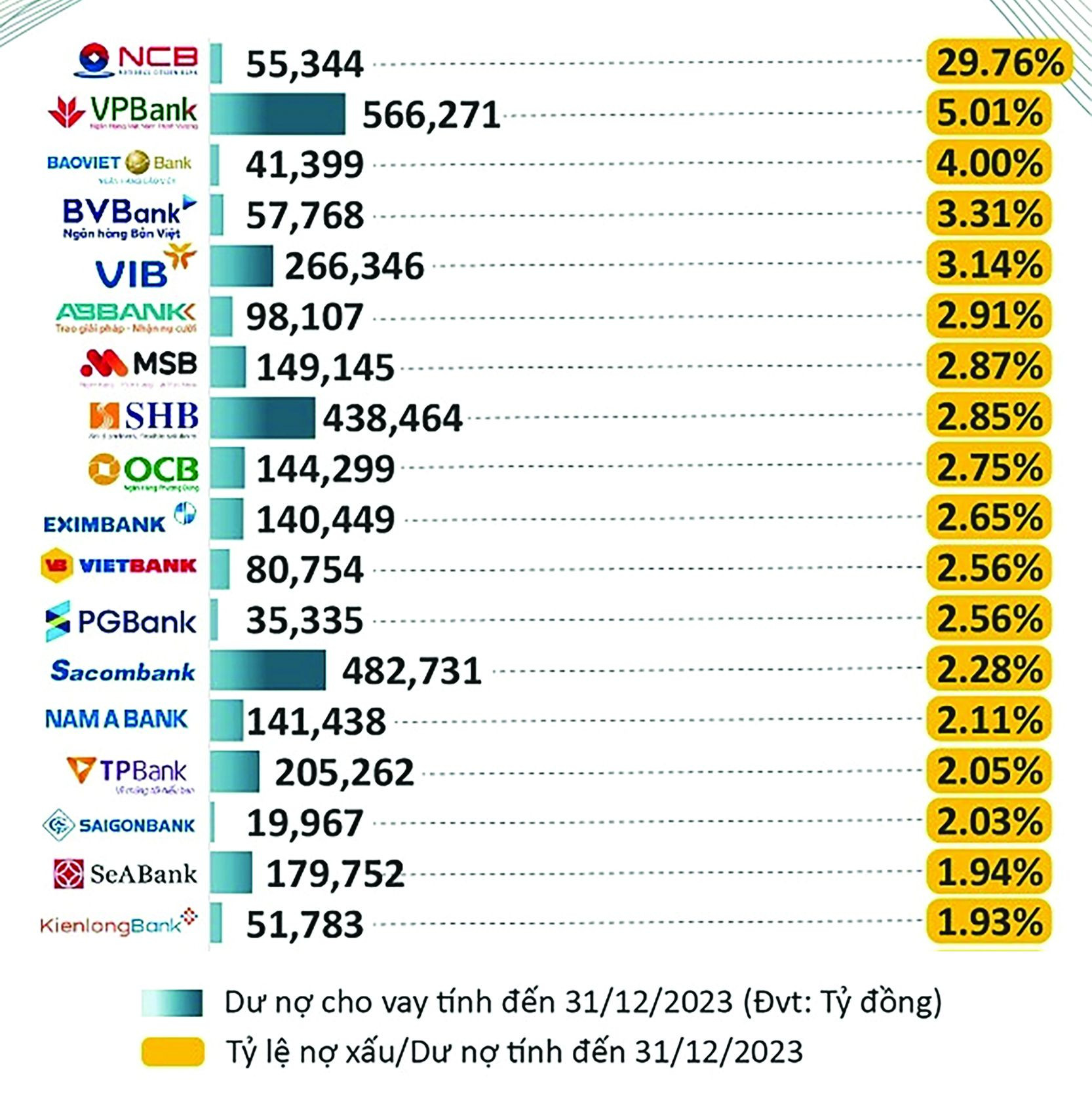

Tỷ lệ nợ xấu một số ngân hàng tính đến 31/12/2023. Nguồn: Vietstock

Nợ xấu tăng, xử lý khó khăn

Theo nhiều chuyên gia, con số nợ xấu nói trên vẫn chưa phản ánh được đẩy đủ bức tranh nợ xấu tại các ngân hàng khi mà không ít khoản nợ được cơ cấu lại thời hạn trả nợ theo Thông tư 02/2023/TT-NHNN.

Nợ xấu tăng nhanh, trong khi việc xử lý nợ xấu cũng đang gặp nhiều khó khăn khi Nghị quyết 42/2017/QH14 đã hết hiệu lực. Trong khi đó, mặc dù Luật các TCTD 2024 sẽ có hiệu lực từ 1/7/2024, đã bổ sung một quy định về xử lý nợ xấu, tài sản bảo đảm (TSĐB), nhưng theo nhiều lãnh đạo ngân hàng, việc xử lý nợ xấu cũng sẽ khó khăn hơn do Luật các TCTD 2024 không có quy định về việc thu giữ TSĐB nợ vay. Bởi trên thực tế, các TCTD gặp rất khó khăn trong việc thu giữ TSĐB, thậm chí có những trường hợp kéo dài nhiều năm, thậm chí không thực hiện được do bên giữ tài sản không hợp tác…

Một vấn đề nữa đó là hiện đa phần TSĐB nợ vay tại các TCTD là bất động sản, trong khi thị trường này đang gặp nhiều khó khăn, khiến cho việc phát mãi tài sản để thu hồi nợ không thành công, dù giá đấu lần sau đều được giảm thấp hơn lần trước.

>>>Thời gian trích lập dự phòng của các ngân hàng có thể kéo dài, vì sao?

Phòng bệnh hơn chữa bệnh

Trong bối cảnh nợ xấu có xu hướng gia tăng, các nhà băng tích cực tăng trích lập dự phòng rủi ro, đưa tỷ lệ bao phủ nợ xấu lên mức rất cao, thậm chí vượt trên 100%. Tuy nhiên, việc nợ xấu tăng nhanh khiến tỷ lệ bao phủ nợ xấu của hầu hết các ngân hàng đều có xu hướng giảm mạnh. Tính chung toàn hệ thống, tỷ lệ bao phủ nợ xấu đã giảm từ 121% cuối năm 2022 xuống còn 94% vào cuối năm 2023.

Nợ xấu có xu hướng gia tăng

Trước bối cảnh đó, không ít ý kiến kiến nghị NHNN nên kéo dài thời hạn áp dụng Thông tư 02/2023/TT-NHNN để giảm bớt áp lực nợ xấu cho các ngân hàng cũng như tạo điều kiện cho doanh nghiệp tiếp cận tín dụng để phục hồi sản xuất – kinh doanh. Tuy nhiên, việc kéo dài Thông tư 02/2023/TT-NHNN cũng chỉ là giải pháp tình thế, bởi nhiều khoản nợ được cơ cấu lại thời hạn trả nợ về bản chất có thể đã là nợ xấu.

Theo các chuyên gia, tất cả các giải pháp hiện nay chỉ là để “chữa bệnh” nợ xấu. Trong khi giải pháp căn cơ vẫn là ngăn ngừa nợ xấu phát sinh. Muốn vậy, cần nâng cao chất lượng tín dụng. “Vẫn biết không hạ chuẩn tín dụng là giải pháp giảm thiểu rủi ro nợ xấu, nhưng điều này sẽ khiến doanh nghiệp khó tiếp cận tín dụng, nhất là khi nhiều doanh nghiệp đã cạn kiệt tài sản thế chấp. Do đó, việc tái cơ cấu Quỹ bảo lãnh tín dụng là yêu cầu cấp bách hiện nay”, một chuyên gia ngân hàng nhấn mạnh.

Có thể bạn quan tâm

Dư địa tín dụng tiếp sức cho cổ phiếu ngân hàng

13:20, 10/04/2024

Techcombank được Global Finance vinh danh "Ngân hàng tốt nhất Việt Nam"

16:28, 10/04/2024

Kỳ vọng NIM ngân hàng phục hồi nhờ chi phí vốn thấp

04:00, 09/04/2024

Ngân hàng tăng bảo mật nhưng khách hàng cần “cái đầu lạnh”

07:27, 08/04/2024