Tín dụng - Ngân hàng

Nâng cao chất lượng tín dụng

Với dự kiến tín dụng tăng trưởng mạnh hơn vào nửa cuối năm nay, các ngân hàng sẽ đối diện với áp lực đảm bảo chất lượng các khoản cho vay.

>>> Ngân hàng còn động lực và năng lực duy trì lãi suất thấp

Điều này cũng phù hợp với chỉ đạo xuyên suốt của Thủ tướng Chính phủ và NHNN là không hạ chuẩn tín dụng.

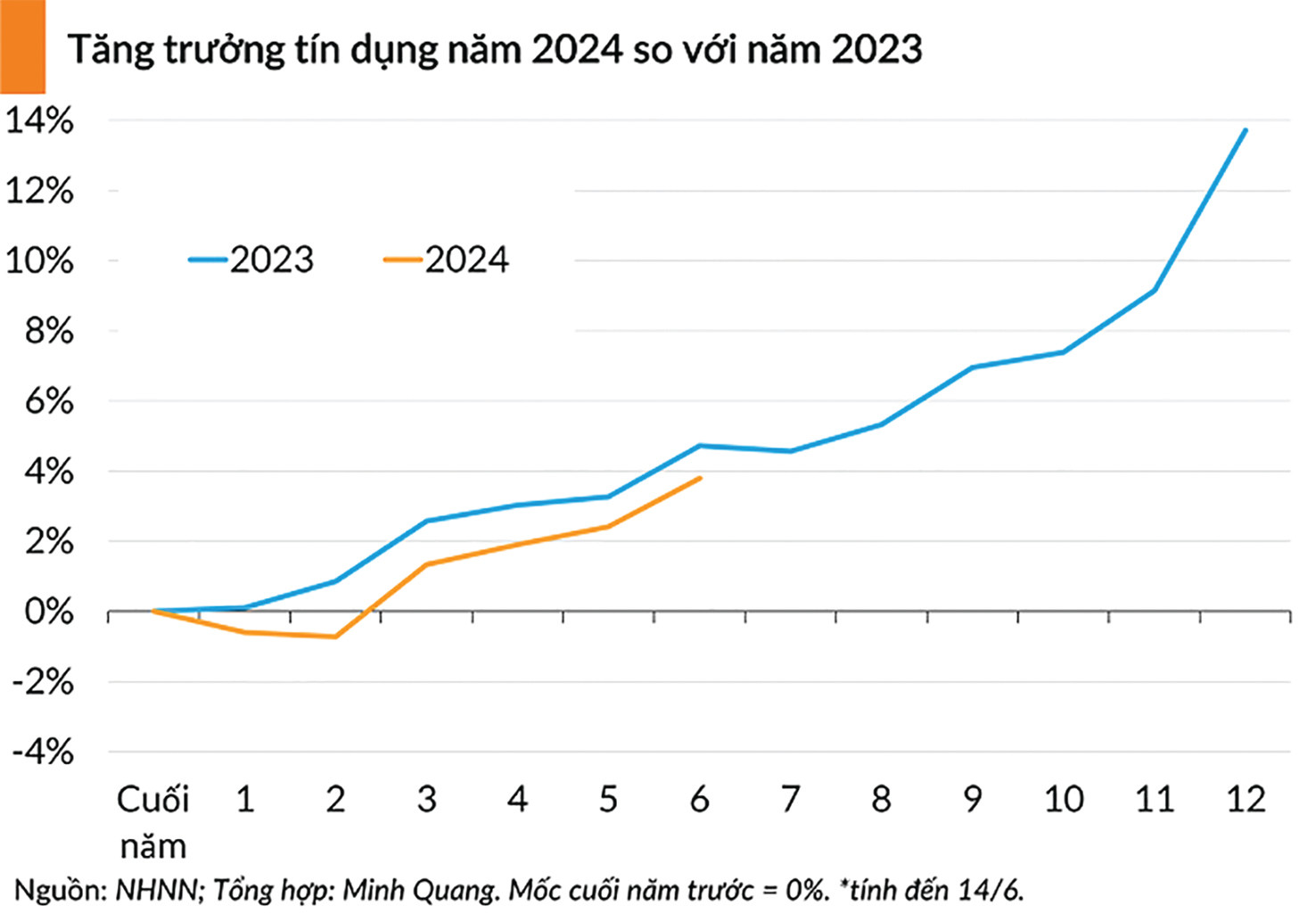

Tính đến 14/6/2024, tín dụng tăng trưởng 3,79% so với cuối năm 2023.

Rủi ro tiềm ẩn

Một số tín hiệu về tài chính của nhóm các ngân hàng thương mại niêm yết cho thấy chất lượng tài sản đang suy giảm. Dữ liệu của WiGroup ghi nhận tỷ lệ nợ xấu từ năm 2023-2024 ở mức cao hơn so với các giai đoạn 2014-2024. Theo WiGroup, kể từ mức đỉnh tại quý IV/2023, tỷ lệ nợ xấu được cải thiện, nằm dưới mức 2% vào quý IV/2023 do các ngân hàng bứt tốc tăng trưởng tín dụng.

Điều này dẫn tới giảm tỷ lệ nợ xấu/tổng dư nợ nói chung và các ngân hàng cũng tiến hành tái tài trợ cho doanh nghiệp bị khó khăn tài chính. Tuy nhiên đến quý I/2024, tình hình nợ xấu diễn biến nhanh với mức nợ xấu là 2,18% do tăng trưởng tín dụng yếu hơn tốc độ tăng của nợ xấu.

Đáng chú ý, một số ngân hàng có nợ nhóm 2 tăng mạnh tiềm ẩn nguy cơ nợ xấu trong tương lai của ngân hàng.

Bên cạnh đó, từ năm 2023 đến quý I/2024, lãi dự thu của các ngân hàng cũng tăng mạnh. Cuối năm 2023, lãi dự thu tăng ở nhiều ngân hàng cho vay bán lẻ như MBB, VIB, MSB, LPB, TPB… Tại cuối quý I/2024, theo ACBS, số ngày lãi phải thu tăng từ mức 86 ngày ở giai đoạn quý II/2022 lên 116 ngày vào cuối quý I/2024. Một dữ liệu từ WiChart (WiGroup) cũng cho thấy tổng số lãi, phí phải thu của các ngân hàng niêm yết vào cuối quý I/2024 ở mức 156.400 tỷ đồng, tăng hơn 10.000 tỷ đồng hay 6,8% so với cuối năm 2023. Nếu so với thời điểm quý II/2022, lãi, phí phải thu đã tăng 55,2% hay hơn 55.600 tỷ đồng.

Lãi dự thu tăng cũng là tín hiệu cho thấy rủi ro tiềm ẩn của hệ thống, có nguy cơ làm giảm thu nhập lãi trong tương lai nếu ngân hàng không thu được tiền và phải thoái lãi dự thu. Đồng thời, diễn biến này cũng gây áp lực dự phòng khi chuyển nhóm nợ xấu. Rủi ro này càng đậm nét trong bối cảnh kinh doanh không thuận lợi với phía khách hàng vay. Những tín hiệu này vì vậy, đều đồng thời cảnh báo một lớp nợ xấu mới có khả năng phát sinh, nếu các TCTD chỉ chạy theo thúc đẩy tăng trưởng tín dụng bằng mọi giá mà không kiểm soát chất lượng. Điều này sẽ gây rủi ro lớn cho an toàn hệ thống ngân hàng.

>>>Xử lý nợ xấu có thể kéo dài hơn

Giải pháp nào?

Về lý thuyết, tăng trưởng tín dụng tích cực sẽ góp phần làm giảm tỷ lệ nợ xấu trên quy mô tổng tín dụng. Tuy nhiên, điều này không làm thay đổi bản chất, chất lượng của nợ xấu và nợ xấu phát sinh. Theo đó, cải thiện điều kiện tăng tiếp cận vốn, ưu tiên hỗ trợ tăng trưởng, xử lý linh hoạt phù hợp tình hình để đẩy vốn đến với doanh nghiệp, người dân nhưng không hạ chuẩn tín dụng là chỉ đạo xuyên suốt của Thủ tướng Chính phủ.

Cải thiện tiếp cận tín dụng nhưng không hạ chuẩn tín dụng, vì hạ chuẩn tín dụng hay giấu nợ xấu, làm âm ỉ nợ xấu sẽ ảnh hưởng đến hệ thống tài chính của nền kinh tế

Phó Thống đốc Thường trực NHNN Đào Minh Tú cũng cho biết các ngân hàng luôn nỗ lực hỗ trợ doanh nghiệp và vẫn đang phấn đấu để hạ tiếp lãi vay khoảng 1-2% trong thời gian còn lại của năm nay, nhưng không hạ chuẩn tín dụng. “Giúp doanh nghiệp cũng là giúp ngân hàng trong mối quan hệ cộng sinh, cộng hưởng, nhưng việc hạ chuẩn tín dụng hay giấu nợ xấu, làm âm ỉ nợ xấu sẽ ảnh hưởng đến hệ thống tài chính của nền kinh tế”, Phó Thống đốc khẳng định.

Vì lẽ đó, một số kiến nghị nới/ hạ chuẩn tín dụng, như giảm yêu cầu đối với tài sản đảm bảo thế chấp cho khoản vay của Hiệp hội doanh nghiệp TP.HCM (HUBA), căn cứ trên khảo sát có tới 41% doanh nghiệp vướng về tài sản đảm bảo và không tiếp cận được vốn vay; đã không được các ngân hàng ủng hộ. Thay vào đó, song song với việc tích cực đẩy mạnh tín dụng qua nỗ lực cân đối vốn, tiết giảm chi phí để hạ lãi suất, triển khai các chương trình ưu đãi, các ngân hàng cũng xác định những định hướng ưu tiên nhằm đảm bảo chất lượng tín dụng, chất lượng tài sản ngân hàng.

Theo Quyền Tổng Giám đốc ABBank Phạm Duy Hiếu, với nhà băng này, việc bảo vệ danh mục tín dụng là vô cùng quan trọng. ABBank đã rà soát các khách hàng, khách hàng nào tốt thì ngân hàng chủ động tăng hạn mức tín dụng. Đối với các khách hàng có cơ hội hồi phục, ngân hàng cũng mạnh dạn cơ cấu lại nợ theo Thông tư 02/2023/TT-NHNN. Với nhóm khách hàng không thể cơ cấu lại, ngân hàng tập trung thu hồi nợ.

Ông Trần Hoài Phương, Giám đốc Khối khách hàng HDBank khẳng định, cùng với “tìm cách tiêu tiền”, tìm kiếm đối tượng khách vay là quan trọng. Ngân hàng không cho vay ồ ạt hay hạ chuẩn tín dụng và đầu tư công sức nhiều hơn để sàng lọc khách hàng, cùng tư vấn lắng nghe và xây dựng phương án tạo dòng tiền tốt nhất với khách hàng để vừa thuận lợi tiếp cận được vốn, vừa đảm bảo khả năng trả nợ.

Đối với một số gói tín dụng ưu đãi có tính “đo ni đóng giày” đang có hiệu quả giải ngân và phù hợp với nhu cầu tín dụng tăng khi lượng đơn hàng xuất khẩu các ngành tăng, như gói cho vay lâm, thủy sản đã được nhiều NHTM, như Agribank, BIDV, Vietinbank, Vietcombank, LPBank, Sacombank, MB, ACB, Nam A Bank, OCB, Eximbank, SHB… tham gia, một chuyên gia cho rằng cần đẩy mạnh thêm và mở rộng quy mô để tạo thêm các khoản vay chất lượng, kích tăng trưởng tín dụng đi đôi với khả năng thu hồi vốn, lãi nhanh ngay trong năm nay.

Song song với việc tích cực đẩy mạnh tăng trưởng tín dụng qua nỗ lực cân đối vốn, tiết giảm chi phí để cắt giảm lãi suất cho vay, triển khai các chương trình ưu đãi, các ngân hàng thương mại cũng đã xác định những hướng ưu tiên nhằm đảm bảo chất lượng tín dụng, chất lượng tài sản của các ngân hàng.

Có thể bạn quan tâm

Bất động sản dẫn đầu dòng tín dụng

05:00, 29/06/2024

Tín dụng nhà ở tăng trở lại, nhóm bất động sản kỳ vọng cải thiện lợi nhuận

04:50, 29/06/2024

VCBS: Nhu cầu tín dụng sẽ tăng tốc trong nửa cuối năm 2024

03:40, 27/06/2024

Tháo nghẽn vốn, duy trì tăng trưởng tín dụng tại TP. Hồ Chí Minh

11:58, 13/06/2024

Chính phủ yêu cầu rà soát gói tín dụng 120.000 tỷ đồng cho nhà ở xã hội

05:00, 13/06/2024