Chứng khoán

VN-Index hành trình dò đáy

Tâm lý dòng tiền trên thị trường đang bị ảnh hưởng rất bất ngờ từ các yếu tố toàn cầu và rủi ro chưa thể dự đoán khi nào dừng lại.

Ở thời điểm hiện tại, nhà đầu tư chưa thể định lượng hóa mức độ tiêu cực từ rủi ro chính sách Mỹ thời Donald Trump đến xu hướng lãi suất và DXY, ảnh hưởng mạnh để diễn biến thị trường tài chính ngắn hạn.

VN-Index đánh mất vùng hỗ trợ

Đây là điều sợ nhất đối với tâm lý dòng tiền, là những rủi ro chưa thể đoán khi nào sẽ dừng. Hậu quả là dòng tiền Khối ngoại quay đầu bán ròng khốc liệt. Thị trường giao dịch mất cân bằng, lượng cung cổ phiếu từ Khối ngoại bán ra mạnh trong khi dòng tiền mua vào dè dặt.

Vì vậy, trước các áp lực trên, VN-Index đã giảm quyết liệt trong tuần qua, đặc biệt là hai phiên thứ 5 và thứ 6. Kết tuần, VN-Index đã chính thức đánh mất vùng hỗ trợ ngắn hạn 1.240 – 1.250, quay đầu tìm về vùng giá thấp hơn, chạm 1.218 điểm.

Áp lực bán trên thị trường là rất lớn, đặc biệt tại các thời điểm nhóm tổ chức hoạt động mạnh như từ 14h trở đi, dễ dàng làm suy yếu thị trường. Đa số các ngành đều có hiện tượng phá đáy ngắn hạn và trung hạn, cho thấy áp lực bán quyết liệt. Nhìn vào rất nhiều nhóm ngành quan trọng và cổ phiếu đánh mất vùng đáy ngắn hạn và trung hạn trong 2 phiên cuối tuần, chúng tôi cho rằng rủi ro thị trường còn điều chỉnh sắp tới.

Những mã ngành đã đánh mất đáy trung hạn (6 tháng – 1 năm) tạm thời như: Thép (HSG, NKG), Chứng khoán (VND, SHS, SSI, VIX), Xăng dầu (PVD, PVS, BSR, PLX), Bán lẻ (MWG, VNM, MSN DGW), Bất động sản (DIG, CEO, NVL, NTL, TCH), Điện (GEX, POW).

Nhóm ngân hàng cũng có giai đoạn phân phối 4 tuần nay, khối lượng hàng phân phối vùng đỉnh rất cao. Đa số các mã ngân hàng cũng đã đánh mất vùng giá kể từ tháng 6, xu hướng điều chỉnh tiêu cực hơn còn có nhóm các ngân hàng nợ xấu Quý 3 tăng cao và kết quả kinh doanh (KQKD) không tốt như: BID, VPB, TCB, MBB, VIB, EIB, MSB, OCB.

Điểm sáng le lói chỉ nằm ở các nhóm ngành vốn hóa vừa và nhỏ, giao dịch không phổ biến như: Viettel Group (VTP, VGI, CTR), Vận tải biển (HAH, VOS), Dệt may (MSH, TNG) và Thủy sản (VHC, ANV). Xu hướng tích cực của các nhóm phụ, vốn hóa vừa này rất khó tác động đáng kể đến thị trường.

Khối lượng cổ phiếu đã phân phối vùng 1.250 – 1.280 tương đối lớn, mức điều chỉnh ở đa số cổ phiếu đã rất sâu kể từ vùng đỉnh quý 3. Vì vậy, khi thị trường tiếp tục điều chỉnh sắp tới, kịch bản áp lực bán chéo dự kiến sẽ xảy ra trên diện rộng. Yếu tố margin call là yếu tố rất quan trọng, sẽ khiến vòng xoáy điều chỉnh xảy ra liên tục cho đến thời điểm cuối cùng “wash out” xảy ra.

Trong trường hợp tình trạng “call chéo” không diễn ra và kịch bản điều chỉnh sắp tới diễn ra tích cực hơn, rất có thể thị trường sẽ bắt đầu quay đầu cùng với thị trường tài chính toàn cầu khi thời điểm thuận lợi. Một kịch bản bắt đầu hồi phục trong nghi ngờ, tăng tốc bằng 1 phiên FTD (Follow-Through Day - Ngày bùng nổ theo đà) và xu hướng hình thành sẽ phù hợp khi rủi ro toàn cầu (DXY, lợi suất TPCP Mỹ 10 năm) giảm đáng kể.

Dự phóng thị trường

Thị trường chung hiện tại đã trải qua quá trình điều chỉnh sâu trong thời gian dài, phản ánh rất mạnh các rủi ro trung dài hạn. Đợt điều chỉnh kể từ tháng 10 đến nay có thể so sánh với những nhịp điều chỉnh trung hạn như giai đoạn tháng 9/2023 và tháng 4/2024 vừa qua.

Đặc biệt, khi đi sâu vào phân tích các nhịp điều chỉnh với số lượng lớn cổ phiếu, đa số đã về gần vùng hỗ trợ trung dài hạn, vùng kích thích dòng tiền bắt đáy trung hạn quay trở lại (khi định giá đã trở nên hấp dẫn).

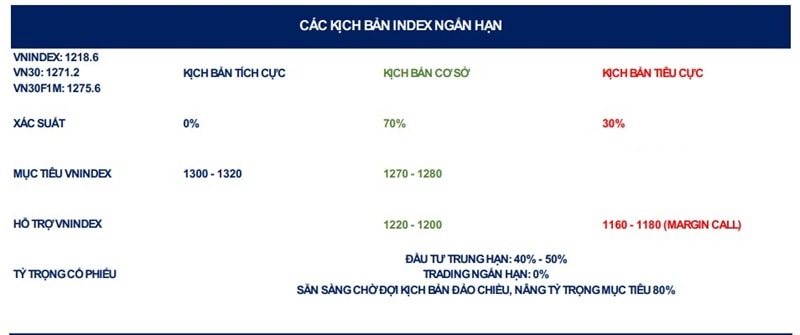

Chúng tôi đặt ra 2 kịch bản thị trường có xác suất rất cao xảy ra trong ngắn hạn (đến hết 2024):

Kịch bản cơ sở

Ở kịch bản cơ sở, chúng tôi cho rằng thị trường điều chỉnh sâu gần đây đã phản ánh hầu hết các “rủi ro giả định” trong trung hạn. Hệ thống của FIDT đã ghi nhận tín hiệu dòng tiền bắt đáy xuất hiện liên tục trong các phiên điều chỉnh sâu gần đây, cho thấy mức hấp dẫn về mặt định giá so với mức độ rủi ro và tâm lý.

Khi đó, bất cứ sự đảo chiều đáng kể nào của các biến số chỉnh trên toàn cầu như DXY (giảm quyết liệt về vùng dưới 105), lãi suất TPCP Mỹ 10 năm (giảm quyết liệt về vùng dưới 4,2%) đều tạo cơ hội đảo chiều và tạo đáy thành công.

Quá trình tạo đáy ngắn hạn nên đi kèm với tín hiệu tạo đáy tốt (giá và khối lượng tăng) từ các nhóm ngành chính như Ngân hàng, Thép, Bất động sản, và đặc biệt Chứng khoán.

Vùng đáy trung hạn giả định: 1.200 – 1.220

Vùng giao dịch cân bằng: 1.220 – 1.250

Tín hiệu kỹ thuật quay trở lại uptrend: (1) Vượt 1.250 thuyết phục với khối lượng cao, độ rộng tốt; (2) Vượt và duy trì trên 1.270, tiến đến vùng đỉnh cũ 1.280 – 1.300.

Tỷ trọng khuyến nghị: Duy trì tỷ trọng 30% - 50% trong quá trình VN-Index tạo đáy (1.200 – 1.220), chủ động tăng tỷ trọng lên 70% - 80% tại những thời điểm VN-Index giảm sâu tiệm cận 1.200. Khi rủi ro từ các biến số toàn cầu và VN-Index giảm mạnh, tín hiệu xu hướng uptrend có thể quay lại, Nhà đầu tư có thể chủ động nâng tỷ trọng tối đa 100%.

Kịch bản tiêu cực

Trong trường hợp tài chính toàn cầu tiếp tục phản ánh biến số "chính sách Donald Trump” tiêu cực hơn, với DXY tăng cao lên vùng lịch sử tiệm cận 110 (hiện tại 106,7), cùng với lợi suất trái phiếu Chính phủ Mỹ 10 năm tăng trên 4,6% (gần như đồng thời), áp lực tỷ giá và áp lực bán từ khối ngoại dự kiến sẽ rất mạnh. Tâm lý thị trường khi đó dự kiến sẽ rất tiêu cực. Cùng với trạng thái điều chỉnh đã sâu, áp lực margin call chéo xác suất cao sẽ xảy ra.

Khi hiện tượng “margin call chéo” xảy ra, vùng đáy của VN-Index sẽ rất khó đoán và sẽ chiết khấu sâu hơn bình thường. Khi đó, an toàn danh mục nên được đưa lên đảm bảo, cho tới khi hiện tượng margin call được xử lý. Kết thúc quá trình này thường sẽ là 1 – 3 phiên giảm mạnh kèm "wash out" đánh gục tâm lý hoàn toàn. Bên cạnh đó, điều kiện cần vẫn là các rủi ro liên quan DXY và rủi ro tỷ giá trong nước phát tín hiệu hạ nhiệt.

Vùng đáy trung hạn giả định: 1.160 – 1.180

Vùng giao dịch cân bằng: 1.200 – 1.220

Tín hiệu kỹ thuật quay trở lại uptrend: (1) Vượt 1.220 thuyết phục với khối lượng cao, độ rộng tốt; (2) Vượt và duy trì trên 1.270, tiến đến vùng đỉnh cũ 1.280 – 1.300.

Tỷ trọng khuyến nghị: Duy trì tỷ trọng dưới 30% khi đánh giá có rủi ro margin call xảy ra. Khi hiện tượng margin call xảy ra, nhà đầu tư nên quan sát thị trường trong các phiên tiếp theo để tận dụng mua vào với lợi thế vùng định giá rất thấp. Chắc chắn nếu hiện tượng margin call xảy ra, vùng đáy trung hạn của thị trường sẽ được xác lập khi hiện tượng margin được xử lý.

Nhà đầu tư có thể chủ động tăng tỷ trọng lên 70% - 80% tại những thời điểm VN-Index giảm sâu về vùng 1.180. Khi rủi ro từ các biến số toàn cầu và VN-Index giảm mạnh, tín hiệu xu hướng uptrend có thể quay lại, nhà đầu tư có thể chủ động nâng tỷ trọng tối đa 100%.