Trong lộ trình từ giao chỉ tiêu tín dụng đầu năm đến gỡ bỏ hạn mức tín dụng, các ngân hàng phải tăng bộ đệm vốn để đạt chuẩn Basel III.

Đây là mục tiêu kép để các ngân hàng có thêm nguồn lực vốn cho tăng trưởng tín dụng mở rộng.

Theo TS Cấn Văn Lực, Chuyên gia kinh tế trưởng BIDV, các ngân hàng Việt Nam ngày càng cải thiện sức khỏe và quy mô, nâng cao năng lực cạnh tranh, song vẫn khiêm tốn so với các ngân hàng lớn trong khu vực. Do đó, nhu cầu tăng vốn là tất yếu để nâng tầm quy mô, năng lực cạnh tranh, đảm bảo bộ đệm vốn theo tiêu chuẩn quốc tế, cụ thể mục tiêu hiện nay của hệ thống ngân hàng Việt Nam là đạt Basel III.

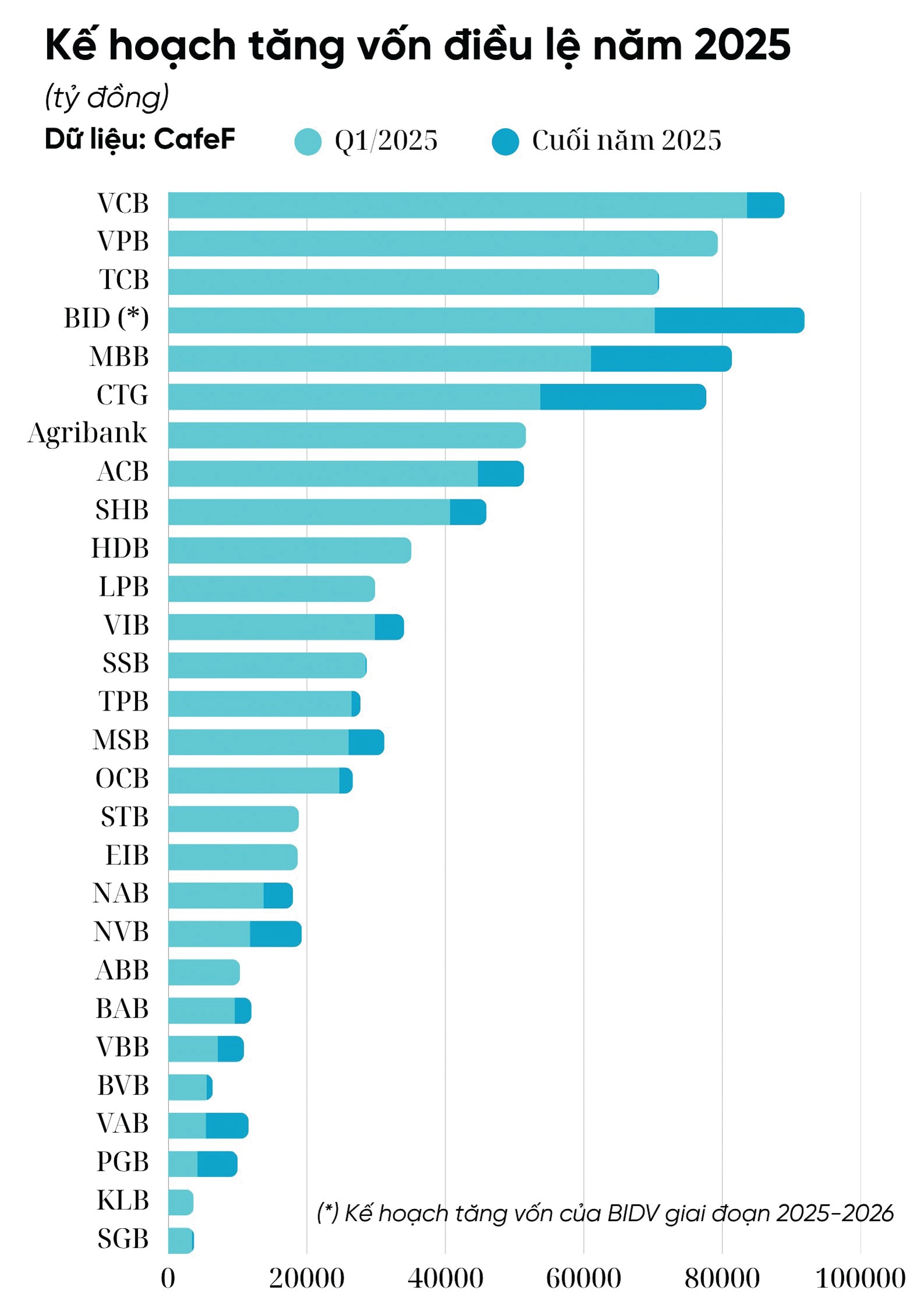

Trong năm 2025, ở nhóm Big 4, BIDV hoàn tất phát hành riêng lẻ gần 124 triệu cổ phiếu với giá 38.800 đồng/cp, đưa vốn điều lệ vượt 70.000 tỷ đồng, đưa vốn điều lệ ngân hàng này đứng thứ 5 hệ thống, sau Vietcombank (83.557 tỷ đồng), VPBank (79.339 tỷ đồng) và Techcombank (70.648 tỷ đồng). Nhà băng này vẫn còn kế hoạch tăng vốn điều lệ thêm 30%, lên gần 92 nghìn tỷ đồng. Nhà đầu tư hiện vẫn đang chờ đợi kế hoạch phát hành tối đa hơn 498,5 triệu cổ phiếu thưởng để tăng vốn từ quỹ dự trữ bổ sung vốn điều lệ; đồng thời phát hành tối đa gần 1.397,3 triệu cổ phiếu để trả cổ tức.

VietinBank cũng đang là ngân hàng có sức nóng với kế hoạch chia cổ tức giai đoạn năm 2009 - 2016, giúp tăng vốn điều lệ. Lợi nhuận giữ lại từ giai đoạn 2009 - 2016 và các năm 2021, 2022 sẽ được chia với tỷ lệ 44,6% từ nguồn lợi nhuận còn lại sau thuế, trích các quỹ và chia cổ tức tiền mặt.

Ngày 19/8, SHB đã chốt danh sách cổ đông để trả cổ tức 2024 bằng cổ phiếu tỷ lệ 13%. Sau khi phát hành thành công, vốn điều lệ của ngân hàng này sẽ tăng thêm gần 5.285 tỷ đồng, từ 40.657 tỷ đồng lên mức 45.942 tỷ đồng, đứng thứ 9 về quy mô vốn điều lệ trong hệ thống.

Trong khi đó, MB, VietBank, VIB và NamABank đều đã chốt danh sách cổ đông để trả cổ tức, qua đó tăng vốn điều lệ. Còn tính từ đầu năm nay, nhiều ngân hàng như ACB, LPBank, VIB, SHB, TPBank và VPBank đều đã chia cổ tức toàn bộ hoặc 1 phần tiền mặt, 1 phần cổ phiếu. Các đợt chia cổ tức đã giúp vốn điều lệ của các ngân hàng này lên một vị trí trên bảng xếp hạng đánh giá quy mô vốn điều lệ, cải thiện năng lực tài chính.

Vốn điều lệ là một yếu tố quan trọng trong việc tính toán tỷ lệ an toàn vốn của ngân hàng (CAR). Tăng vốn điều lệ giúp cải thiện CAR, từ đó tăng cường khả năng hấp thụ rủi ro của ngân hàng. Như vậy, tăng vốn là kế hoạch quan trọng nhằm gia tăng nguồn lực cho ngân hàng trong đáp ứng nhu cầu tăng trưởng và các chuẩn mực an toàn vốn.

Theo Thông tư 14/2025/TT-NHNN, hướng tiếp cận chuẩn Basel III của các ngân hàng được vạch ra rất rõ khi lần đầu tiên đưa ra các quy định về bộ đệm vốn và phương pháp xếp hạng nội bộ (IRB). Đặc biệt, gắn với lộ trình hạn mức tín dụng, phương thức “cây gậy và củ cà rốt” cũng được xác định rõ ràng với các quy định về các bộ đệm vốn, buộc các ngân hàng phải tăng vốn. Các ngân hàng đạt Basel III có thể được dỡ bỏ hoàn toàn room tín dụng, còn các ngân hàng có bộ đệm vốn yếu vẫn sẽ chịu sự kiểm soát của NHNN.

Ông Lê Hoài Ân, CFA đánh giá, trong bối cảnh Việt Nam đặt mục tiêu tăng trưởng GDP cao không chỉ cho năm 2025 mà còn cho cả thập niên tới, việc nâng cao năng lực vốn của hệ thống ngân hàng trở nên cấp thiết hơn bao giờ hết. “Với đặc thù ở Việt Nam, nhu cầu vốn đầu tư của doanh nghiệp phụ thuộc khá lớn vào vốn tín dụng của hệ thống ngân hàng. Do đó, để thúc đẩy tăng trưởng kinh tế cao, yêu cầu về vốn là vô cùng quan trọng. Điều này đồng nghĩa với việc các ngân hàng cần có năng lực vốn mạnh mẽ hơn để đáp ứng nhu cầu cho vay ngày càng tăng của nền kinh tế”, ông Lê Hoài Ân nhấn mạnh.

Đáng chú ý tại Thông tư 14/2025/TT-NHNN, ngân hàng chỉ được phân chia lợi nhuận còn lại bằng tiền mặt (bao gồm cổ tức) khi duy trì đủ các tỷ lệ bao gồm cả bộ đệm bảo toàn vốn (CCB). Ông Lê Hoài Ân cho rằng đây là quy định hoàn toàn mới nhằm đảm bảo các ngân hàng ưu tiên củng cố năng lực vốn trước khi chia sẻ lợi nhuận với cổ đông. Đây có thể nói là quy định khiến các ngân hàng phải vừa đảm bảo tăng vốn, vừa có thể bảo toàn nguồn lực vốn tín dụng phục vụ nền kinh tế.

Trong xu hướng nợ xấu đang tăng như hiện nay, PGS, TS Nguyễn Hữu Huân, giảng viên Đại học Kinh tế TP HCM cho rằng yêu cầu tăng vốn vừa giúp ngân hàng cải thiện tài chính, vừa cải thiện tỷ lệ dự phòng rủi ro bao phủ nợ xấu đã sụt giảm rất rõ thời gian qua.

Qua đó, các chuyên gia ví rằng tăng vốn và tăng trưởng tín dụng của hệ thống ngân hàng như 2 thanh ray trên 1 đường ray. Và Thông tư 14/2025/TT-NHNN đặt các ngân hàng vào "đường ray" thực thi những giải pháp tăng vốn, đi cùng quản trị rủi ro, nhằm vừa đảm bảo khả năng an toàn vốn, vừa tự khơi mở điều kiện tăng trưởng tín dụng, góp phần tăng trưởng.