Trao đổi với DĐDN, chuyên gia Kinh tế Nguyễn Đức Hùng Linh cho rằng trong bối cảnh dư địa tài khóa hẹp dần, thì cần tận dụng tối đa dư địa chính sách tiền tệ để kích thích tăng trưởng kinh tế.

- Chính phủ đã chỉ đạo đẩy mạnh giải ngân đầu tư công. Tuy nhiên trên thực tế, tiến độ này vẫn còn rất chậm hơn so với kế hoạch. Ông đánh giá như thế nào về vấn đề này?

Vì nhiều lý do, giải ngân đầu tư công đã luôn bị chậm so với kế hoạch trong giai đoạn 2017-2019. Sự chậm trễ này đã khiến một lượng tiền lớn bị tồn đọng tại Kho bạc nhà nước, có lúc lên đến 500 nghìn tỷ đồng. Đây là một nghịch lý khi mà Việt Nam đang cần rất nhiều vốn cho đầu tư cơ sở hạ tầng.

COVID-19 chỉ như chất xúc tác mạnh khiến Chính phủ hạ quyết tâm phải tăng tốc giải ngân đầu tư công. Thực tế trong 9 tháng 2020, giải ngân đầu tư xây dựng cơ bản là 269 nghìn tỷ đồng, đạt 57% kế hoạch, cao hơn khá nhiều so với cùng kỳ 2019 là 192.000 tỷ đồng và 45%.

9 tháng qua cũng mới chỉ là bước khởi động. Trong 6- 12 tháng tới, chúng ta sẽ chứng kiến giải ngân đầu tư công tăng tốc nhanh hơn khi mà các bước thủ tục, giải phóng mặt bằng và đấu thầu đã hoàn tất.

- Việc đẩy mạnh đầu tư công có thể tiếp tục kéo dài sang năm 2021 hay không? Và nó sẽ mang lại rủi ro nào đối với khu vực tài chính công, thưa ông?

Hiện tại, chúng ta mới giải ngân một nửa kế hoạch 2020 nên nguồn tiền dự trữ chắc chắn sẽ còn để tiếp tục giải ngân trong năm 2021. Tuy nhiên, lo ngại lớn nhất với kích thích tài khóa đó là thâm hụt ngân sách đã quay trở lại.

Trong 9 tháng đầu năm nay, thâm hụt ngân sách đã lên tới 140 nghìn tỷ đồng và dự báo cả năm có thể thâm hụt 180 nghìn tỷ đồng, xấp xỉ bằng 9% GDP, cao hơn nhiều mức đỉnh của thâm hụt vào năm 2013 là 6,6% GDP. Tỷ lệ chi trả nợ gốc và lãi hiện tại đã vượt ngưỡng 25% thu ngân sách, điều này có nghĩa dư địa gia tăng vay nợ để bù đắp thâm hụt ngân sách cũng rất hạn hẹp.

Hướng đi khả dĩ nhất ở thời điểm này đó là tăng tốc cổ phần hóa và thoái vốn nhà nước. Đây là một bước đi mang lại nhiều lợi ích, bao gồm tăng hiệu quả hoạt động của các doanh nghiệp nhà nước, tăng nguồn thu ngoại tệ và đặc biệt là có ngay một khoản tiền lớn để tiếp tục duy trì tốc độ đầu tư công, trực tiếp thúc đẩy tăng trưởng kinh tế.

- Vậy Việt Nam có bị hẹp dư địa tiền tệ dần như tài khóa hay không ở cuối năm nay và đầu năm tới, thưa ông?

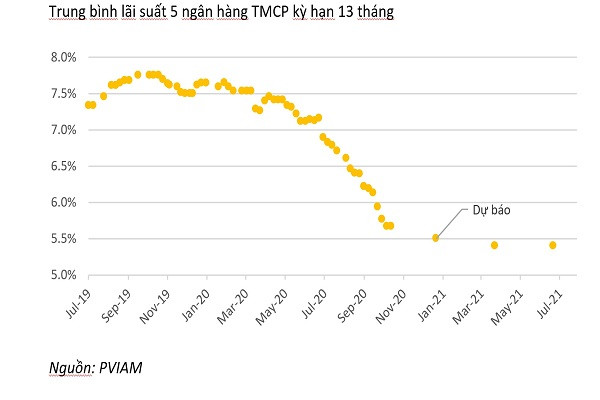

Lãi suất huy động của các NHTM thực tế đã giảm khoảng 2,2% so với mức đỉnh vào cuối năm 2019. Tuy nhiên cần phải thấy rằng lãi suất cho vay có lẽ chưa giảm với tốc độ tương ứng. Theo khảo sát của chúng tôi, các doanh nghiệp được giảm lãi suất cho vay đa phần là các doanh nghiệp lớn, có uy tín và là các khoản vay ngắn hạn. Đối với các khoản vay của doanh nghiệp nhỏ và vừa hay kỳ hạn dài, lãi vay giảm chậm.

Ngoài ra, mức giảm 2,2% cũng chỉ xấp xỉ bằng mức giảm của FED (từ 2,4% xuống 0,25%) cho dù mặt bằng lãi suất của Việt nam lớn hơn Mỹ rất nhiều. Ở cùng một mức lạm phát tương đương nhau là 2,7- 2,9%, mặt bằng lãi suất cho vay của Việt Nam hiện cao hơn nhiều so với các nước trong khu vực. Theo thống kê của WB, trung bình lãi suất cho vay ngắn hạn ở Việt Nam trong năm 2019 là 7,7%, còn của Trung Quốc, Thailand và Philippines lần lượt là 4,35%, 4,08% và 7,09%.

Như vậy có thể thấy dư địa cho chính sách tiền tệ để kích thích tăng trưởng kinh tế là còn và cần phải tận dụng tối đa. Nhiệm vụ trọng tâm trong những năm tới là giảm và duy trì mặt bằng lãi suất ở mức thấp. Điều này là hoàn toàn khả thi bởi theo dự báo của chúng tôi, lạm phát, tỷ giá và thanh khoản của hệ thống ngân hàng sẽ đều ở trạng thái thuận lợi.

- Xin cảm ơn ông!

Có thể bạn quan tâm

TÀI CHÍNH ĐA CHIỀU: "Bùng nổ" làn sóng giảm lãi suất cho vay mới?

06:00, 24/10/2020

Giảm lãi suất vẫn khó kích tín dụng

04:30, 04/10/2020

Giảm lãi suất điều hành tác động ra sao đến mặt bằng lãi suất?

11:30, 01/10/2020

Giảm lãi suất điều hành sẽ thúc đẩy tăng trưởng tín dụng?

05:30, 15/08/2020

Giảm lãi suất điều hành vẫn chưa có tác dụng

16:30, 16/05/2020