Lãi suất huy động tăng nhanh đang được xem là rủi ro của hoạt động ngân hàng và thu hẹp biên độ lãi ròng của các nhà băng.

>>Gói hỗ trợ lãi suất 2%: Vì sao không hạ chuẩn tín dụng?

Tín dụng tăng trưởng mạnh đang gây áp lực lên toàn hệ thống ngân hàng

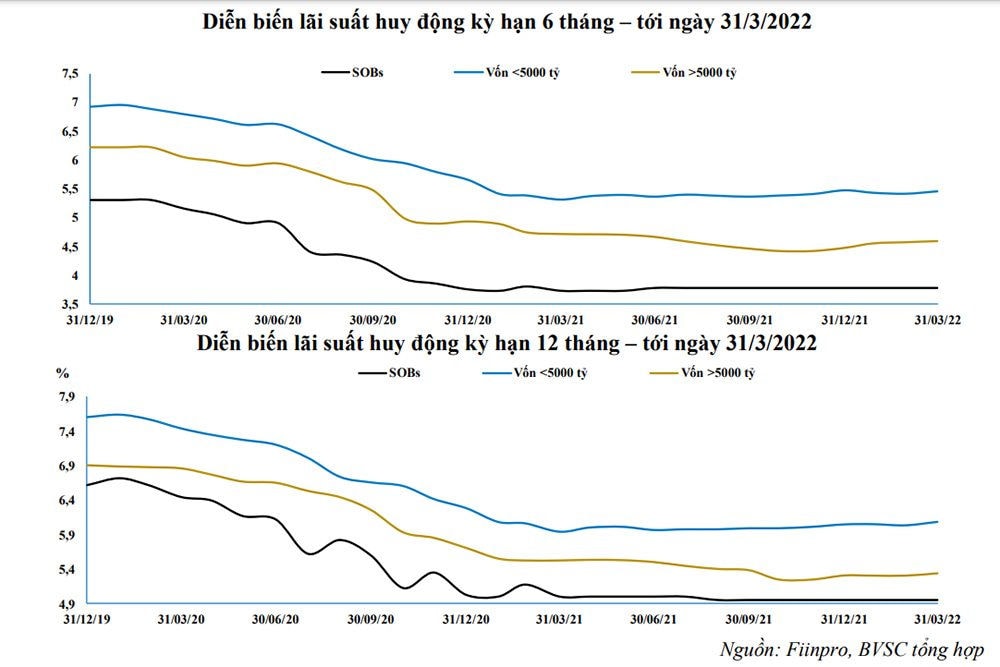

Theo dữ liệu của CTCK Bảo Việt (BVSC), lãi suất huy động trung bình của nhà băng đối với cả hai kỳ hạn 6 tháng và 12 tháng tiếp tục tăng nhẹ trong tháng 5, lần lượt ở mức 0,02 và 0,03 điểm phần trăm, lên mức 4,92%/năm và 5,69%/năm. So với cùng kỳ năm 2021, cả 2 loại lãi suất trung bình này cũng tăng lần lượt 0,05 và 0,10 điểm phần trăm.

Nhóm ngân hàng thương mại cổ phần quy mô nhỏ (vốn dưới 5.000 tỷ đồng) là nhóm duy nhất có lãi suất tăng ở cả 2 loại kỳ hạn, cùng ở mức 0,10 điểm phần trăm lên 5,61%/năm (6 tháng) và 6,23%/năm (12 tháng). Ngược lại, nhóm các ngân hàng thương mại cổ phần quy mô lớn (vốn trên 5.000 tỷ đồng) giảm 0,02 điểm phần trăm đối với kỳ hạn 6 tháng xuống còn 4,68%/năm và 0,01 điểm phần trăm đối với kỳ hạn 12 tháng, xuống 5,45%/năm.

Một số ngân hàng cũng đã có đợt nâng lãi suất mạnh. Cụ thể như Techcombank, trong khi các kỳ hạn 1-2 tháng chỉ tăng 0,1 điểm phần trăm, kỳ hạn 3-5 tháng tăng 0,3-0,35 điểm phần trăm, thì các kỳ hạn 6-11 tháng tăng khá mạnh từ 0,45-0,55 điểm phần trăm; đặc biệt các kỳ hạn từ 12 tháng trở lên tăng rất mạnh từ 0,65-0,85 điểm phần trăm, đánh dấu đợt tăng lãi suất tiền gửi mạnh nhất trong nhiều năm trở lại đây của Techcombank. Trước đó, vào giữa tháng 4, Techcombank cũng đã có đợt điều chỉnh tăng lãi suất tiền gửi nhưng với mức tăng khá khiêm tốn chỉ 0,1 điểm phần trăm ở các kỳ hạn.

Techcombank sau một thời gian để lãi suất tiền gửi thấp hơn nhóm ngân hàng thương mại có vốn nhà nước chi phối thì mới đây đã tăng thêm 0,3 điểm lãi suất tiền gửi tại quầy đối với kỳ hạn 36 tháng, mức tăng đối với các kỳ hạn ngắn từ 0,3 - 0,45 điểm phần trăm. Ngoài ra, nhằm thu hút khách hàng mới, Techcombank có chính sách tặng thêm 0,5%/năm lãi suất đối với khách hàng gửi tiền lần đầu.

Trong khi đó, nhóm ngân hàng thương mại nhà nước tiếp tục không điều chỉnh lãi suất trong tháng 5. Lãi suất trung bình kỳ hạn 6 tháng tiếp tục được duy trì ở mức 3,78%/năm trong tháng thứ 11 liên tiếp; trong khi lãi suất kỳ hạn 12 tháng vẫn đang không thay đổi ở mức 4,95%/năm sau 9 tháng.

Bước sang đầu tháng 6/2022, thêm hàng loạt ngân hàng điều chỉnh tăng biểu lãi suất tiết kiệm. Thậm chí, thành viên trong nhóm ngân hàng thương mại nhà nước cũng tham gia cuộc đua tăng lãi suất này.

BIDV là ngân hàng đầu tiên tham gia làn sóng tăng lãi suất huy động sau gần một năm giữ nguyên mức lãi suất cũ. BIDV điều chỉnh tăng 0,1 điểm phần trăm lãi suất ở tất cả kỳ hạn dài từ 12 tháng trở lên, hiện cố định ở 5,6%/năm. Vietcombank cũng cộng thêm 0,1 điểm phần trăm cho hình thức gửi trực tuyến trên website lên mức 5,6%/năm.

Thống kê lãi suất huy động bình quân của 35 ngân hàng nội địa cho thấy, lãi suất kỳ hạn 1-5 tháng đến thời điểm cuối tháng 5 đã tăng thêm 120 điểm cơ bản so với tháng 3; kỳ hạn 6-11 tháng tăng 160 điểm cơ bản; kỳ hạn từ 13 tháng trở lên tăng 250 điểm cơ bản, cho thấy mức biến động của mặt bằng lãi suất trong hai tháng đầu quí 2 rất cao...

Có thể nói, áp lực lạm phát tác động người gửi tiền đang là nguyên nhân chính khiến các ngân hàng phải tăng lãi suất huy động để giữ chân người gửi tiền. Chỉ số giá tiêu dùng tháng 5/2022 tuy mới tăng 2,86% so với cùng kỳ, nhưng so với đầu năm cũng đã tăng đến 2,48% so với nửa năm. Điều này, khiến mục tiêu kiểm soát lạm phát ở mức 4% trong năm nay trở nên thách thức đối với Chính phủ và các Bộ ngành…

Trong bối cảnh giá dầu tiếp tục duy trì ở mức cao và được dự báo sẽ tiếp tục đi lên, giá nhiều loại lương thực, hàng hóa tăng; do đó, tiếp tục gây áp lực lên lãi suất huy động của ngành ngân hàng trong thời gian tới. Theo NHNN, tăng trưởng tín dụng toàn ngành luôn duy trì ở mức cao suốt từ đầu năm đến nay so với tăng trưởng huy động vốn, khiến thanh khoản hệ thống cũng chịu nhiều áp lực. Tính đến 20/5, tốc độ tăng trưởng tín dụng đến 20/5 đạt 7,66% và đến 27/5 có thể ở mức 8,04% so với cuối năm 2021, tăng gấp đôi so với cùng kỳ năm trước.

Điểm đặc biệt, là một số ngân hàng đã sử dụng hết hạn mức tăng trưởng tín dụng được phân cho năm 2022, cho thấy nhu cầu vốn trong nền kinh tế đang rất lớn. Khi gói hỗ trợ lãi suất 2% được ban hành, các ngân hàng này đã xin nới thêm hạn mức tín dụng để có dư địa triển khai…

Điều này đồng nghĩa với việc cuộc cạnh tranh huy động vốn sẽ càng khó trong 6 tháng cuối năm khi ngân hàng nào cũng muốn huy động để có đủ nguồn vốn cho vay nhằm sớm tận dụng nguồn lực từ gói hỗ trợ lãi suất 2%...

Trước tình hình này, nhiều khả năng NHNN sẽ bắt đầu tăng lãi suất điều hành để ứng phó với lạm phát và nhiều xu hướng thắt chặt chính sách tiền tệ của ngân hàng trung ương các nước. Nhiều khả năng một cuộc đua tăng lãi suất đầu vào có thể lại được kích hoạt, nhất là khi càng về cuối năm thanh khoản của hệ thống nhà băng bị áp lực nhiều hơn.

(Nguồn: BVSC)

Bên cạnh đó, ngoài rủi ro nợ xấu từ nợ tái cơ cấu đối với doanh nghiệp bị ảnh hưởng bởi đại dịch COVID-19 thì xu hướng lãi suất huy động tăng nhanh đang là rủi ro của toàn hệ thống, do làm thu hẹp biên độ lãi ròng của các ngân hàng, vì lãi suất cho vay khó có thể tăng nhanh theo kịp lãi suất huy động.

Thực tế, trong bối cảnh hoạt động tín dụng trì trệ vì ảnh hưởng của đại dịch COVID-19, hệ thống ngân hàng đã đầu tư trái phiếu Chính phủ và cả trái phiếu doanh nghiệp, cũng như mua chéo trái phiếu lẫn nhau…. Vì vậy, mặt bằng lãi suất tăng nhanh cũng khiến các trái phiếu mà ngân hàng đã đầu tư trong giai đoạn lãi suất thấp trước đây có thể giảm giá, khiến các ngân hàng phải trích lập dự phòng rủi ro… Đó là thách thức của toàn hệ thống nếu 6 tháng cuối năm lãi suất đầu vào tiếp tục tăng cao và gây áp lực cho toàn hệ thống nhà băng.

Có thể bạn quan tâm

Cấu trúc lại thị trường tài chính, "hàn vá" những kẽ hở chứng khoán, trái phiếu

12:00, 13/06/2022

5 giải pháp hồi sinh và phát triển thị trường trái phiếu doanh nghiệp

05:00, 13/06/2022

Hai dự án đường vành đai: Đề nghị bố trí đủ nguồn vốn, không phát hành trái phiếu

13:00, 10/06/2022

Rủi ro vỡ nợ chéo từ thị trường trái phiếu doanh nghiệp

11:12, 10/06/2022