Theo ông Phan Lê Thành Long, khi đầu tư TPDN, bản chất nhà đầu tư cũng phải có trách nhiệm với khoản đầu tư của mình, để cùng nhau đánh giá và tìm ra các giải pháp xử lý khó khăn phù hợp.

>>Áp lực của thị trường tài chính: Trái phiếu doanh nghiệp, lãi suất và SVB

Theo công bố thông tin của HNX, nửa đầu tháng 3/2023, có 8 doanh nghiệp phát hành trái phiếu doanh nghiệp (TPDN) riêng lẻ với khối lượng 23.755 tỷ đồng, trong đó, bất động sản (BĐS) chiếm áp đảo với 6/8 doanh nghiệp và 80% lượng trái phiếu phát hành (gần 19.000 tỷ đồng).

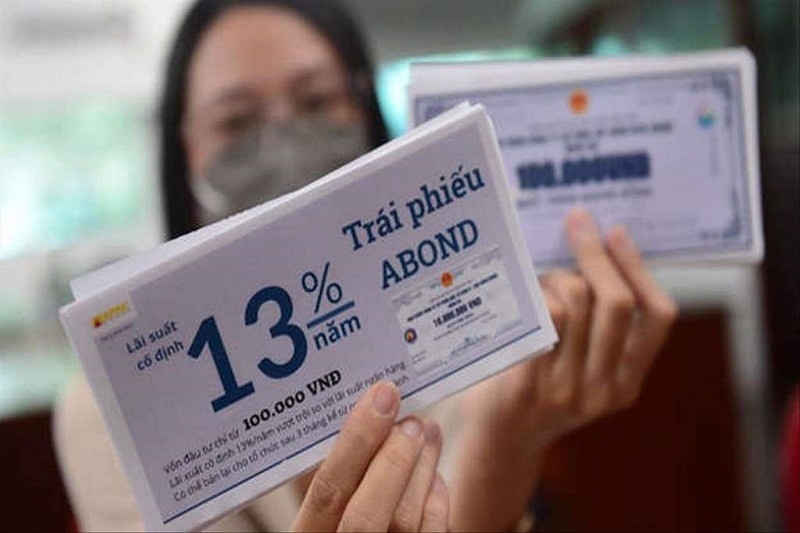

Dù đã khởi sắc nhẹ trong nửa đầu tháng 3, song thị trường trái phiếu doanh nghiệp vẫn đang bị áp lực đè nặng

Dù đã khởi sắc nhẹ trong nửa đầu tháng 3, song thị trường trái phiếu vẫn đang bị áp lực đè nặng. Công ty Cổ phần Chứng khoán VNDirect ước tính, lượng TPDN riêng lẻ đáo hạn quý 2 và quý 3/2023 lần lượt là khoảng 93.139 tỷ đồng và 89.488 tỷ đồng. Doanh nghiệp vẫn phải đối mặt với nguy cơ trả nợ lớn và việc đàm phán giãn nợ với trái chủ.

Theo chuyên gia tài chính Phan Lê Thành Long, hiện trạng dư nợ trái phiếu của các doanh nghiệp hiện nay rất lớn, đặc biệt là những doanh nghiệp bất động sản, đó vẫn là điểm “nghẽn” khó giải quyết.

Các cơ quan quản lý như Bộ Tài chính, Ngân hàng Nhà nước và các cấp Chính phủ đã rất tích cực trong việc tìm giải pháp tháo gỡ khó khăn cho các doanh nghiệp, giúp doanh nghiệp có thể phát hành trái phiếu trong điều kiện thị trường chứng khoán và thị trường BĐS đầy khó khăn.

Nhiều ý kiến cho rằng, các chính sách hiện tại chủ yếu tháo gỡ được khó khăn cho doanh nghiệp hiện tại trong việc tái cơ cấu nợ trái phiếu, còn việc phát hành mới vẫn rất khó khăn, nhất là phát hành cho nhà đầu tư cá nhân. Trong tháng 3 vừa qua, một loạt các doanh nghiệp phát hành trái phiếu với con số lên đến hơn tỷ USD, nhưng thực chất chỉ là những doanh nghiệp đứng tên, còn đằng sau vẫn là những tập đoàn lớn.

“Nhìn một cách toàn diện và nhìn sâu vào đợt phát hành trái phiếu đó để thấy rằng, việc phát hành trái phiếu này chủ yếu là cho các nhà đầu tư tổ chức, thậm chí nằm trong các giao dịch mà các tập đoàn còn đang đàm phán. Về câu chuyện thanh khoản, họ có thể có những khoản ứng trước trái phiếu, còn việc phát hành ra cho các nhà đầu tư cá nhân, mà theo quy định thì trong đợt tháng 3 này gần như không có các nhà đầu tư cá nhân mua các TPDN phát hành.

Cho nên, để thị trường trái phiếu có thể phục hồi, câu chuyện quan trọng là phục hồi niềm tin với các nhà đầu tư cá nhân, nhất là trong điều kiện hệ thống ngân hàng không chỉ trong nước, mà trên toàn cầu đang gặp nhiều vấn đề. Đơn cử như vụ ngân hàng SVB tại Mỹ, khi Cục Dự trữ Liên bang Mỹ (Fed) tăng lãi suất quá nhanh, khiến các ngân hàng này lâm vào tình trạng khó khăn với danh mục trái phiếu của mình”, ông Long nhìn nhận.

>>Giải pháp phát triển thị trường trái phiếu doanh nghiệp ở Việt Nam

Vừa qua, Hiệp hội Bất động sản TP Hồ Chí Minh đã đưa ra đề xuất về việc các doanh nghiệp BĐS nợ trái phiếu không trả được, nhưng có các tài sản đảm bảo là tài sản tốt, thì đề nghị ngân hàng cho các doanh nghiệp đó vay để trả nợ trái phiếu đến hạn. Đồng nghĩa giúp doanh nghiệp đảo thanh khoản và đảo chủ nợ từ trái chủ sang ngân hàng.

Vấn đề chất lượng tài sản của hệ thống ngân hàng ở thời điểm này cũng đang đặt ra nhiều vấn đề cần lưu ý

Về vấn đề này, ông Phan Lê Thành Long nhận định sẽ rất khó thực hiện trong thực tế với một số điểm như sau:

Thứ nhất, việc định giá, đánh giá tài sản tốt trong điều kiện thị trường bất động sản khó khăn như hiện nay là rất khó. Phần lớn các doanh nghiệp BĐS, thì tài sản thế chấp thường là các bất động sản, thậm chí nhiều dự án giai đoạn đầu không thể định giá được, đồng thời chi phí định giá, chi phí liên quan đến cả quy trình cũng rất lớn.

Thứ hai, thời gian để xử lý một khoản cho vay để trả nợ trái phiếu cũng rất dài, sẽ không đáp ứng được tính kịp thời khi trái phiếu của các doanh nghiệp BĐS đến hạn.

Thứ ba, là các quy định về đảm bảo an toàn vốn của ngân hàng. Ngân hàng Nhà nước đã có các quy định chặt chẽ về đảm bảo an toàn vốn. Ngay cả Hội nghị về tín dụng BĐS đầu năm vừa qua, Ngân hàng Nhà nước đã nhấn mạnh một điểm rất rõ rằng, các ngân hàng sẽ không hạ chuẩn tín dụng. Vậy sẽ là rất khó để các ngân hàng có thể đứng ra gánh gánh nặng này cho các doanh nghiệp BĐS.

Đứng ở góc độ doanh nghiệp BĐS, họ sẽ đưa ra các khuyến nghị và đề xuất, nhưng việc thực thi được hay không còn phụ thuộc vào quá nhiều yếu tố. Chưa kể câu chuyện chất lượng tài sản của hệ thống ngân hàng ở thời điểm này cũng đang đặt ra nhiều vấn đề. Dù quy chế có cởi mở, thì chỉ ngân hàng nào có khẩu vị rủi ro rất cao mới dám thực hiện các giao dịch này.

“Một vấn đề tôi thấy cần lưu ý đó là, khi áp lực lớn, chúng ta sẽ thấy tất cả các thành phần trong nền kinh tế và cả các cơ quan quản lý, đều phải tìm giải pháp để tháo gỡ, trong đó không thể thiếu các nhà đầu tư cá nhân.

Nhiều quan điểm bày tỏ rằng, đây là việc của doanh nghiệp, của cơ quan quản lý Nhà nước chứ không phải của nhà đầu tư, nhưng thực tế khi đầu tư TPDN, bản chất chúng ta cũng phải có trách nhiệm với khoản đầu tư của mình, đánh giá và tìm những giải pháp phù hợp để cùng nhau xử lý”, vị chuyên gia phân tích.

Trao đổi với phóng viên, TS. Nguyễn Trí Hiếu, chuyên gia tài chính ngân hàng cho rằng, Nghị định 08/2023 chỉ tạo ra lợi ích cho nhà phát hành, không có lợi ích mới đối với nhà đầu tư. Việc gia hạn thêm thời gian thanh toán chưa chắc giúp nhà đầu tư thu về được tiền, vì không biết 2 năm nữa nhà phát hành có thanh toán được gốc và lãi cho trái chủ hay không. Hơn nữa, trong trường hợp nhà đầu tư mua trái phiếu được đảm bảo bằng tài sản, không biết giá trị tài sản đó sẽ hao hụt thế nào khi đến ngày đáo hạn.

“Cần phải tiếp tục tạo điều kiện đúng đối tượng, tạo cơ hội cho nhà phát hành trái phiếu trả nợ. Với những nhà phát hành đã làm đúng quy định, sử dụng số tiền huy động đúng mục đích như đã tuyên bố và không có những mánh lới lừa đảo nhà đầu tư; những nhà phát hành làm ăn tốt nhưng hiện tại thị trường đang khó khăn trong vấn đề trả nợ, Chính phủ nên có một chương trình cho họ hoãn nợ 2 năm. Như vậy các nhà phát hành có thời gian phục hồi kinh doanh và trả nợ cho các trái chủ”, TS. Nguyễn Trí Hiếu nói.

Có thể bạn quan tâm

11:25, 27/03/2023

16:36, 25/03/2023

11:25, 20/03/2023

05:29, 17/03/2023