Thời gian qua, nhiều doanh nghiệp và các tổ chức tín dụng có xu hướng tìm vốn từ nước ngoài…

Tuy nhiên, cửa gọi vốn giá rẻ này sắp bị chặn bởi NHNN vừa đưa ra dự thảo thay thế cho Thông tư 12/2014/TT-NHNN, quy định điều kiện vay nước ngoài của doanh nghiệp không được Chính phủ bảo lãnh theo hướng “siết” chặt…

>>Vay vốn quốc tế có dễ?

Ngày càng nhiều doanh nghiệp và các nhà băng tìm kênh huy động vốn từ thị trường quốc tế

Ông Nguyễn Trí Hiếu - Chuyên gia tài chính ngân hàng chia sẻ, các ngân hàng và nhiều doanh nghiệp ngày càng tận dụng mặt bằng lãi suất thấp trên thị trường quốc tế, vay vốn từ công ty mẹ, để hỗ trợ hoạt động kinh doanh. Cùng với những kế hoạch phát hành cổ phiếu, niêm yết trái phiếu ra thị trường quốc tế, nhiều doanh nghiệp Việt Nam đã huy động vốn thành công qua các hợp đồng tài trợ, vay vốn từ tổ chức quốc tế.

Gần nhất 2022, VPBank đã huy động thành công khoản vay hợp vốn quốc tế 600 triệu USD. Vingroup và VinFast cũng vay hợp vốn "xanh" 500 triệu USD... Đáng chú ý, trong lĩnh vực chứng khoán, đầu năm 2022, Công ty Chứng khoán Ngân hàng Công thương Việt Nam vừa ký hợp đồng vay hợp vốn trị giá 30 triệu USD (hơn 690 tỷ đồng) với nhóm 4 ngân hàng Đài Loan đó là: Union Bank of Taiwan, Taichung Commercial Bank - Labuan Branch, Taishin International Bank và Huanan Commercial Bank. Công ty Chứng khoán MB (MBS) vay 10 triệu USD từ Ngân hàng Kookmin (KB) - Chi nhánh Hồng Kông để bổ sung vốn lưu động cho hoạt động kinh doanh…

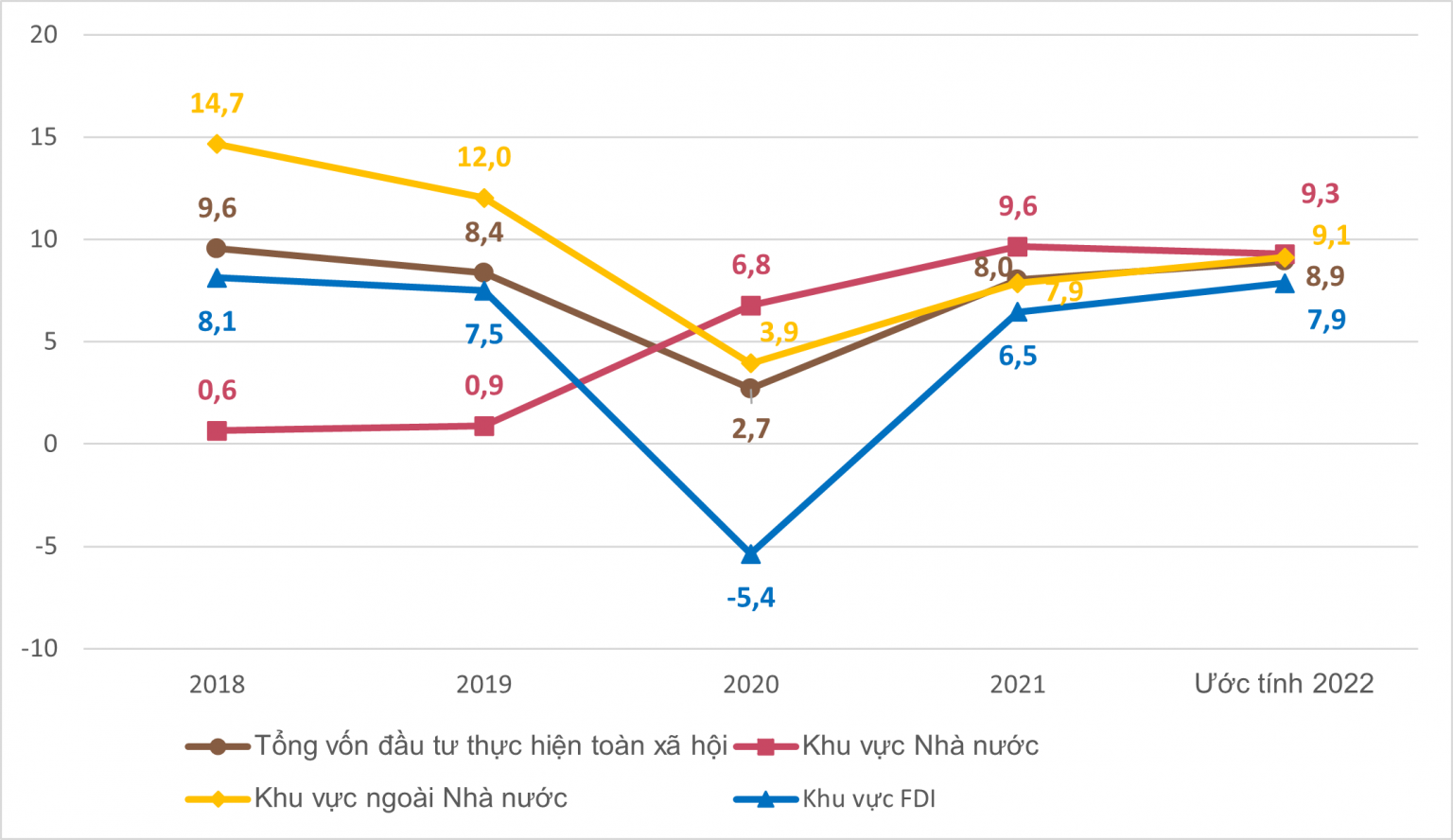

Ông Hiếu khẳng định, các TCTD và doanh nghiệp Việt Nam đã thành công nhờ huy động vốn giá rẻ từ quốc tế, hỗ trợ rất nhiều trong sản xuất kinh doanh cho doanh nghiệp. Với mục tiêu phát triển sản xuất toàn diện, duy trì mức tăng trưởng kinh tế cao theo định hướng phát triển kinh tế xã hội giai đoạn 2021 - 2030, xu hướng tăng vay vốn nước ngoài là không tránh khỏi.

Tuy nhiên về xu hướng vay nợ, nhiều chuyên gia cho rằng vẫn có những tiềm ẩn rủi ro. Thống kê hiện nay cho thấy nợ khu vực tư nhân rơi vào khoảng 138 - 140% GDP nền kinh tế. Mức nợ tư này tương đối cao so với khu vực tư của nhiều nước. Nếu khu vực tư tiếp tục trả được nợ, không gây ra các rủi ro khác thì không có gì phải bàn. Nhưng nếu các nhà băng, doanh nghiệp không trả được nợ thì sẽ giống như phát hành trái phiếu đảo nợ của các doanh nghiệp bất động sản thời gian qua...

Hạn chế dòng vốn rót vào thị trường?

Thế nhưng dự thảo thay thế cho Thông tư 12/2014/TT-NHNN, quy định điều kiện vay nước ngoài của doanh nghiệp không được Chính phủ bảo lãnh theo hướng “siết” chặt hơn, sẽ khiến nhiều doanh nghiệp thuộc nhóm đối tượng bị "siết" gần như bít cửa vay.

Đối với vay ngắn hạn nước ngoài, dự thảo quy định chỉ được vay ngắn hạn để thanh toán các khoản nợ phát sinh trong vòng 12 tháng từ thời điểm ký thỏa thuận vay, song không bao gồm các khoản nợ phát sinh từ hợp đồng vay với người cư trú, các khoản phải trả phát sinh từ mua chứng khoán kinh doanh, góp vốn mua cổ phần, mua bất động sản đầu tư và nhận chuyển nhượng dự án.

Với nhóm đối tượng là doanh nghiệp, dự thảo quy định rõ điều kiện vay nước ngoài tập trung vào mục tiêu đảm bảo hỗ trợ các nhu cầu vốn phục vụ sản xuất, kinh doanh của doanh nghiệp, hạn chế vay nước ngoài cho các lĩnh vực tiềm ẩn rủi ro cao vừa làm tăng dư nợ vay nước ngoài vừa ảnh hưởng tới dư địa vay của các doanh nghiệp phục vụ phát triển sản xuất, kinh doanh thực trong nền kinh tế. Trong khi, thị trường chứng khoán đang trải qua đợt điều chỉnh lớn nhất kể từ đầu năm. Nhiều nhà đầu tư lo ngại quy định này sẽ càng hạn chế dòng vốn rót vào thị trường. Doanh nghiệp khó tiếp cận dòng vốn giá rẻ từ thị trường quốc tế.

Ông Nguyễn Xuân Anh - Chuyên viên kiểm toán độc lập cho rằng, trong bối cảnh Việt Nam ngày càng hội nhập sâu rộng vào thị trường quốc tế, việc thu hút các nhà đầu tư nước ngoài vào Việt Nam, những quy định kiểm soát việc kênh huy động vốn quốc tế chặt chẽ hơn dường như đang đi ngược lại xu hướng của thế giới. Do vậy NHNN và các cơ quan quản lý cần cân nhắc khi sửa đổi Thông tư số 14 làm sao để ngoài kênh tín dụng truyền thống, kênh trái phiếu… thì kênh huy động vốn quốc tế cũng là kênh huy động vốn của doanh nghiệp trong thời gian tới.

Nhìn vào xu hướng đẩy mạnh vay vốn trung, dài hạn nước ngoài của các ngân hàng thời gian qua nhằm tăng vốn tự có cấp 2, gia tăng nội lực tài chính và năng lực cạnh tranh, việc thắt chặt hơn các quy định vay vốn nước ngoài của nhóm này cũng sẽ khiến gặp nhiều thách thức hơn trong mục tiêu tăng vốn tự có; cũng như nguồn vốn huy động trung, dài hạn từ quốc tế.

Có thể bạn quan tâm

Ngân hàng Nhà nước tiếp tục giữ nguyên các mức lãi suất điều hành

08:00, 16/06/2022

Gói hỗ trợ cấp bù lãi suất 2%: Cần cái “bắt tay” thiện chí từ các ngân hàng

04:00, 16/06/2022

Số hóa dịch vụ ngân hàng với định danh eKYC sắp gặp khó?

05:15, 13/06/2022

Vụ "tuồn" 30 nghìn tỷ đồng ra nước ngoài: Hé lộ thoả thuận ngầm của các cán bộ ngân hàng

03:50, 12/06/2022