Để củng cố vị thế nhà đầu tư dầu ăn lớn nhất thị trường, CTCP Tập đoàn Kido sẽ phải tái cơ cấu các đơn vị mà mình chi phối.

Trong đó Tổng Công ty Công nghiệp dầu thực vật Việt Nam- Vocarimex (UPCoM: VOC) sẽ “nhường sân” nội địa cho các thành viên khác của Kido.

Hiện Kido đang nắm giữ 51% cổ phần của Vocarimex, còn SCIC sở hữu hơn 36% vốn của doanh nghiệp này.

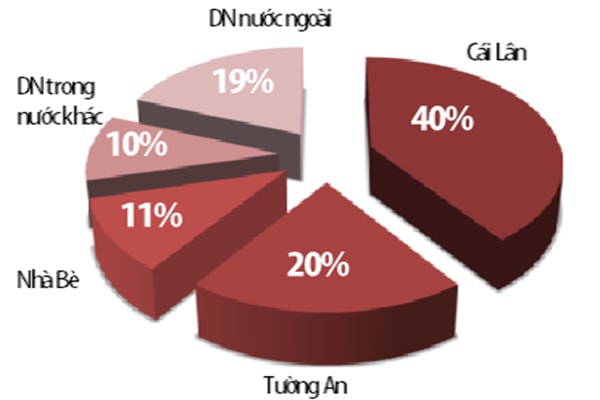

Ngành dầu ăn được dự báo đạt quy mô 34.000 tỷ VND vào năm 2023. Biểu đồ: Thị phần ngành dầu ăn 2018

Hết thời chia lợi ích từ dầu con

Vocarimex từng kiểm soát nhiều doanh nghiệp dầu ăn lớn, nhưng nay chỉ sở hữu 26,54% vốn tại Dầu Tường An; 51,05% tại Bao bì Dầu thực vật; 49% tại Golden Hope Nhà Bè; 24% tại Dầu Thực vật Cái Lân; 17,84% tại Dầu Thực vật Tân Bình.

Nếu như trước đây, Vocarimex từng được chia sẻ lợi ích để củng cố hiệu suất kinh doanh từ các công ty con, thì mối liên hệ này, đặc biệt giữa Vocarimex và Tường An nay đã chuyển biến khác. Sau khi thoái vốn Nhà nước tại Tường An, Kido sở hữu 61,91% cổ phần của Tường An. Bản thân Vocarimex với kế hoạch cổ phần hóa năm 2017 cũng đã bị Kido chi phối. Theo đó, các doanh nghiệp này cũng chuyển mối quan hệ đặc biệt từ chỗ mẹ-con sang quan hệ có chung chủ sở hữu lớn nhất là Kido. Bởi vậy, không có gì ngạc nhiên khi Vocarimex thường được đặt lên bàn cân so sanh với Tường An.

Thời mà Dầu mẹ nắm quyền đẻ Dầu con đối với Vocarimex đã đi qua, và Vocarimex đang được đẩy đến ngưỡng cạnh tranh theo hướng thị trường, đòi hỏi một chiến lược sắc sảo và khác biệt rõ hơn.

Chiến lược “nhường sân”

Tuy nhiên, việc quyết định chiến lược của Vocarimex cũng như Tường An lại nằm ở Kido. Bản thân Kido trong tham vọng bành trướng ngành dầu ăn, dường như đã tỏ rõ quyết tâm nắm giữ các nhà sản xuất kinh doanh buôn, lẻ dầu ăn, và tăng tỷ lệ sở hữu ở các doanh nghiệp con của Vocarimex, hơn là tăng chi phối ở chính Vocarimex.

51%

là tổng tỷ lệ sở hữu cổ phần của CTCP Tập đoàn Kido tại Tổng Công ty Công nghiệp dầu thực vật Việt Nam- Vocarimex.

Năm 2018, Kido đã mua lại 51% cổ phần của Golden Hope Nhà Bè. Theo đó, Kido nắm trong tay các doanh nghiệp dầu ăn có thị phần lớn như Tường An (20% thị phần), Gold Hope Nhà Bè (10%), Vocarimex (có thị phần thông qua các đơn vị đầu tư liên kết). Theo tính toán của Euromonitor, Cái Lân đang chiếm 40% thị phần. Để cạnh tranh với Cái Lân, Kido bắt buộc tái cơ cấu các đơn vị mình chi phối. Theo đó, Tường An đi vào phân khúc cung cấp dầu lẻ cá nhân (b2C); Golden Hope Nhà Bè đi vào phân khúc dầu ăn cao cấp và Vocarimex đi vào kênh công nghiệp-thương mại, xuất khẩu.

Hứa hẹn nhưng đầy thách thức

Bà Nguyễn Thị Xuân Liễu, TGĐ Vocarimex từng chia sẻ, ngành dầu ăn còn nhiều dư địa tăng trưởng. Trong đó, 50% nằm ở thị trường bán lẻ, 5% xuất khẩu và 45% ở kênh công nghiệp và thương mại.

Dù chiếm tới 50% thị trường tương lai theo cách tính nói trên, nhưng xuất khẩu và khai thác kênh công nghiệp– thương mại không hề dễ ăn. Ông Trần Kim Thành, Chủ tịch Vocarimex thừa nhận, dù kênh thương mại hiện chiếm tỷ trọng lớn trong doanh thu Vocarimex, nhưng việc dỡ bỏ hàng rào thuế quan nhập khẩu dầu và biến động của giá dầu quốc tế đang khiến Vocarimex mất lợi thế.

Có thể bạn quan tâm

14:00, 02/07/2019

01:35, 01/06/2019

12:40, 22/04/2019

11:01, 14/04/2019

Ngoài ra, ở kênh công nghiệp, Vocarimex sẽ tiếp cận các ngành hàng tiêu dùng nhanh (FMCG) – ngành mà Kido đang có nền tảng kinh doanh, nhưng lại vô cùng mới mẻ với chính Vocarimex. Giá trị hỗ trợ của Kido đối với Vocarimex khi phát triển ngành hàng này vẫn còn là ẩn số.

Đối với kênh xuất khẩu, lợi thế lớn của Vocarimex trong “triều đại” Kido đang được giữ nguyên và thúc đẩy mạnh mẽ ở các thị trường sẵn có. Tuy nhiên cần lưu ý rằng, việc giá dầu quốc tế biến động dẫn đến sụt giảm lợi nhuận của nhiều doanh nghiệp dầu trong nước bao gồm cả Tường An lẫn Vocarimex, không thuần túy đến từ thay đổi giá nguyên liệu của dầu đậu tương đến dầu cọ theo cung cầu, mà còn liên quan đến diễn biến của chiến tranh thương mại và tác động tỷ giá. Cùng với đó, xu thế dùng dầu gạo thay thế dầu ăn từ ép dầu cọ hay giảm dầu ăn cũng khiến lợi thế thương mại của Vocarimex có thể tiếp tục giảm đi.

Cuộc chiến giành thị phần Một áp lực rất lớn đang hiện hữu ngay trên sân nhà, không chỉ tác động đến Vocarimex, mà cả các doanh nghiệp dầu ăn nói chung, là sân chơi này đang mở cửa với các nhãn dầu nhập khẩu– các nhà kinh doanh dầu ăn ngoại. Một ví dụ điển hình là Cái Lân hiện đã thuộc quyền chi phối của Tập đoàn Wilmar (Singapore). Cái Lân hiện không chỉ quen thuộc với hàng triệu người dùng Việt Nam qua các thương hiệu Neptune, Simply, Meizan, Kiddy…, mà còn là nhà nhập khẩu và cung cấp dầu ăn Olivoila 100% nhập khẩu từ Ý. Cái Lân có thể được xem là đối thủ lớn nhất của Kido. Ngoài Cái Lân, hàng loạt doanh nghiệp ngoại khác cũng đã và đang nhắm thị trường dầu ăn Việt Nam. Tập đoàn Musim Mas (Singapore) đã đầu tư hàng trăm tỷ đồng để sở hữu Nortalic từ tay Vocarimex, đầu tư tới 71,5 triệu USD xây nhà máy dầu ăn cao cấp, cũng là đối thủ đáng gờm. Được biết, hiện Kido đã hợp tác với Felda Global Ventures (FGV) và Tập đoàn Indo-Trans Logistics (ITL) đến từ Malaysia- những tập đoàn trồng và sản xuất dầu cọ lớn trên thế giới và cung ứng dịch vụ logistics toàn cầu. Ngay cả như vậy, cũng khó dự đoán được Kido có phát huy được lợi thế hệ sinh thái dầu ăn đang có hay không, vì tập đoàn này thường “chuyển hướng rẽ ngang”. |