Ông Nguyễn Anh Khoa – Trưởng phòng Phân tích và Tư vấn Đầu tư Agriseco Research cho rằng, định giá của nhóm cổ phiếu trong VN30 đang ở vùng hợp lý và đã xuất hiện một số cổ phiếu ở vùng giá hấp dẫn.

>>CƠ HỘI ĐẦU TƯ CHỨNG KHOÁN: Cổ phiếu dẫn sóng đầu tư

Ông Nguyễn Anh Khoa – Trưởng phòng Phân tích và Tư vấn Đầu tư CTCK Ngân hàng Agribank.

Chia sẻ tại Toạ đàm “Đầu tư tài chính 2022: Cơ hội trong biến động thị trường chứng khoán” do Tạp chí Diễn đàn Doanh nghiệp tổ chức chiều ngày 29/06/2022, ông Nguyễn Anh Khoa – Trưởng phòng Phân tích và Tư vấn Đầu tư CTCK Ngân hàng Agribank (Agriseco Research) cho biết, có nhiều phương pháp để nhà đầu tư có thể xác định cổ phiếu đang đắt hay rẻ.

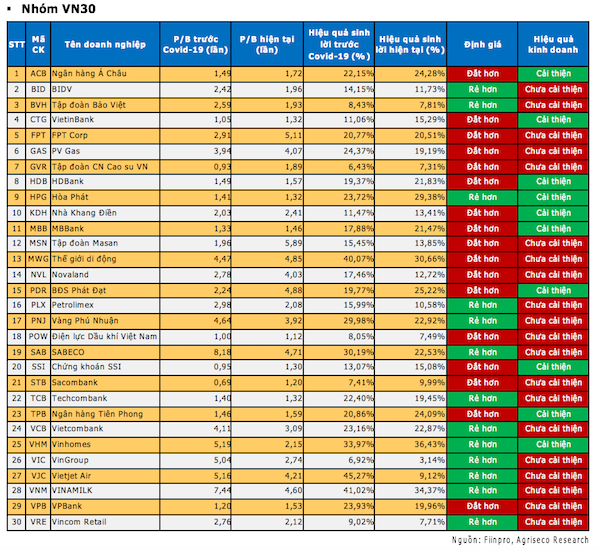

Kết thúc phiên ngày 28/06, VN-Index dừng tại mốc 1.218,10 điểm, tương ứng mức giảm khoảng 20% trong vòng 2 tháng kể từ vùng đỉnh lịch sử. Nhiều ý kiến đánh giá, mặt bằng định giá cổ phiếu hiện đã trở nên hấp dẫn khi quan sát chỉ tiêu P/E, P/B lịch sử của VN-Index. Mặc dù vậy, mức độ đắt – rẻ của thị trường sẽ bị ảnh hưởng trong những môi trường lãi suất khác nhau. Với xu hướng lãi suất được dự báo tăng lên trong thời gian tới, ông Nguyễn Anh Khoa cho biết, Agriseco Research đánh giá cụ thể về mức độ đắt, rẻ của các cổ phiếu nhóm VN30 và VN Midcap với góc độ tiếp cận bằng phương pháp P/B.

Có nhiều phương pháp để nhà đầu tư có thể xác định cổ phiếu đang đắt hay rẻ. Agriseco Research sử dụng phương pháp P/B, nhằm so sánh mức độ tương quan giữa giá trị cổ phiếu và giá trị sổ sách của doanh nghiệp. “Chúng tôi cũng cho rằng, phương pháp P/B cũng phù hợp hơn phương pháp P/E và P/S do nhiều doanh nghiệp trong giai đoạn gần đây trải qua đỉnh chu kỳ của hoạt động kinh doanh, hoặc ghi nhận các khoản lợi nhuận một lần/lợi nhuận khác có thể không phản ánh chính xác mức lợi nhuận từ hoạt động kinh doanh cốt lõi” – ông Khoa nói.

Ông Nguyễn Anh Khoa cho rằng, xét về đầu tư dài hạn, việc lấy thời điểm cuối năm 2019 làm mốc so sánh là hợp lý, do: Thứ nhất, đây là thời điểm trước khi dịch Covid-19 xuất hiện, hoạt động kinh doanh của các doanh nghiệp vẫn tương đối ổn định; còn ở hiện tại, nền kinh tế đang quay trở lại trạng thái bình thường mới, và một số doanh nghiệp bắt đầu ghi nhận hiệu quả kinh doanh khả quan hơn thời điểm trước dịch. Thứ hai, lãi suất có thể tăng cao trong giai đoạn tới nhằm kiềm chế lạm phát.

>>CƠ HỘI ĐẦU TƯ CHỨNG KHOÁN: Thị trường tài chính Việt Nam chịu tác động của thế giới ra sao?

Tọa đàm Đầu tư tài chính 2022 - Chuyên đề II: Cơ hội trong biến động thị trường chứng khoán do Tạp chí Diễn đàn Doanh nghiệp tổ chức chiều ngày 29/6.

Theo đó, ông Khoa cho biết phân tích nhóm cổ phiếu đắt hay rẻ dựa trên các dữ liệu: Các cổ phiếu được lựa chọn thuộc rổ chỉ số VN30 và VN MidCap; Dữ liệu P/B tại thời điểm ngày 31/12/2019 (trước Covid-19) và thời điểm hiện tại. Và, hiệu quả sinh lời giai đoạn trước Covid-19 và giai đoạn hiện tại (đo lường bằng bình quân của ROE 3 năm giai đoạn 2017-2019 và giai đoạn 2019-2021). Trường hợp hệ số sinh lời tăng lên nhưng vẫn quá thấp thì vẫn được đánh giá là chưa cải thiện.

Thông thường, nhà đầu tư sẵn sàng trả mức P/B cao hơn khi hiệu quả sinh lời (ROE) của doanh nghiệp cao hơn. “Agriseco Research kết hợp hai chỉ tiêu này để xác định bối cảnh hiệu quả hoạt động của các doanh nghiệp trong 2 giai đoạn. Việc cổ phiếu có P/B cao hơn đi kèm với ROE tăng tương ứng chưa chắc là đắt và ngược lại” – ông Khoa nói.

Theo đó, ông Nguyễn Anh Khoa chia sẻ, kết quả tại nhóm VN30 cho thấy, có 17/30 cổ phiếu đang ghi nhận định giá P/B hiện tại cao hơn trước Covid-19. Mặc dù vậy, chỉ 10/30 doanh nghiệp ghi nhận tình hình hiệu quả kinh doanh khả quan hơn so với thời điểm trước dịch.

Quang cảnh Tọa đàm Đầu tư tài chính 2022.

Nhìn tổng quan toàn bộ rổ cổ phiếu VN30, mức định giá P/B trung bình của 30 cổ phiếu hiện tại là 2,74 lần; thấp hơn so với thời điểm cuối năm 2019 là 2,84 lần. Tuy nhiên ROE bình quân của 30 cổ phiếu là khoảng 18%, thấp hơn so với mức 20,1% trước khi Covid-19 xuất hiện.

Như vậy, mặc dù định giá P/B trung bình của VN30 đang thấp hơn so với trước dịch, nhưng hiệu quả kinh doanh chưa cải thiện nhiều. Do vậy, ông Khoa cho rằng, định giá của nhóm cổ phiếu trong VN30 đang ở vùng hợp lý và đã xuất hiện một số cổ phiếu ở vùng giá hấp dẫn. Một số cổ phiếu tiềm năng từ danh sách trên bao gồm: BID, BVH, HPG, MBB, SAB, TPB, VHM.

Mặc dù chỉ số VN Midcap đã giảm khoảng 30% kể từ đầu tháng 4 tới nay, tuy nhiên vẫn còn tới gần 80% cổ phiếu đang có định giá P/B đắt hơn định giá tại thời điểm trước dịch Covid-19. Đáng chú ý hơn, gần 65% số cổ phiếu trong rổ VN Midcap hiện đang ghi nhận hiệu quả kinh doanh chưa cải thiện so với trước khi có dịch Covid-19, điều này có nghĩa khá nhiều cổ phiếu trong rổ cổ phiếu này hiện có định giá cao hơn nhiều so với hiệu quả kinh doanh thực tế.

Như vậy, ông Khoa cho rằng, định giá P/B trung bình các cổ phiếu trong rổ VN MidCap hiện vẫn còn đắt đỏ và cơ hội đầu tư chưa xuất hiện nhiều. Một số cổ phiếu tiềm năng trong danh sách trên bao gồm: DHC, SCS, VCG. Dựa trên góc độ định giá P/B, kết hợp với đánh giá hiệu quả kinh doanh qua chỉ tiêu ROE, nhóm cổ phiếu VN30 hiện đang ở vùng định giá phù hợp và một số cổ phiếu đã về vùng hấp dẫn. Trong khi nhóm VN Midcap hiện được định giá tương đối đắt đỏ nếu so sánh tương quan với hiệu quả hoạt động và cơ hội đầu tư cổ phiếu trong nhóm này sẽ tương đối khan hiếm.

Mặc dù đưa ra những kết luận về mức đắt hay rẻ cụ thể nhưng theo ông Khoa, đây chỉ là một phương pháp để nhà đầu tư tham khảo trong quá trình nghiên cứu, và mỗi phương pháp khác nhau có thể đem lại những kết quả khác nhau. Do vậy, nhà đầu tư cần cân nhắc kỹ phương pháp nghiên cứu thích hợp và lựa chọn thời điểm để giải ngân cũng như phân bổ cơ cấu vốn hợp lý trước các kịch bản thị trường.

Có thể bạn quan tâm

CƠ HỘI ĐẦU TƯ CHỨNG KHOÁN: Chú trọng phát triển thị trường theo hướng bền vững

16:10, 29/06/2022

CƠ HỘI ĐẦU TƯ CHỨNG KHOÁN: Cổ phiếu dẫn sóng đầu tư

15:36, 29/06/2022

CƠ HỘI ĐẦU TƯ CHỨNG KHOÁN: Thị trường tài chính Việt Nam chịu tác động của thế giới ra sao?

15:15, 29/06/2022

CƠ HỘI ĐẦU TƯ CHỨNG KHOÁN: "Giai đoạn vàng" phát huy vai trò kênh dẫn vốn

14:21, 29/06/2022