Khảo sát Atradius cho thấy doanh số bán hàng tín dụng B2B của các công ty Việt Nam tăng đáng kể trong 12 tháng qua, đạt mức trung bình 67% tổng doanh số bán hàng B2B, tăng 21% so với năm trước.

>>>Chỉ khoảng 1% giao dịch thương mại của Việt Nam dùng bảo hiểm tín dụng

Theo báo cáo của Tổng cục Hải quan Việt Nam vào tháng 12 năm 2023, tổng kim ngạch xuất nhập khẩu năm 2023 đạt 620 tỷ USD, giảm 8,2% (tương đương 56 tỷ USD) so với năm 2022. Cụ thể, xuất khẩu đạt khoảng 323 tỷ USD, giảm 5,8% (tương đương 20 tỷ USD), trong khi nhập khẩu đạt gần 297 tỷ USD, giảm 10,7% (tương đương 36 tỷ USD). Để thích nghi với bối cảnh kinh doanh thay đổi, các doanh nghiệp Việt Nam đã chủ động áp dụng các biện pháp khác nhau để duy trì đơn hàng, một trong số đó là tăng cường bán hàng trả chậm cho khách hàng B2B của họ.

Theo khảo sát, các doanh nghiệp SME đã thực hiện nhiều biện pháp khác nhau để duy trì đơn hàng. Ảnh minh họa

Các phát hiện chính từ khảo sát Xu hướng Thực tiễn Thanh toán của Atradius cho thấy doanh số bán hàng tín dụng B2B của các công ty Việt Nam tăng đáng kể trong 12 tháng qua, đạt mức trung bình 67% tổng doanh số bán hàng B2B, tăng 21% so với năm trước. Thời hạn thanh toán được nới lỏng một chút, trung bình 34 ngày từ khi lập hóa đơn, chủ yếu do các công ty hóa chất lớn muốn giữ lợi thế cạnh tranh. Doanh số tín dụng tăng vọt đi kèm với nguy cơ thực hiện thanh toán kém hơn, với 89% doanh nghiệp tham gia khảo sát chia sẻ lý do chính dẫn đến việc chậm thanh toán là tình trạng thiếu thanh khoản của khách hàng B2B.

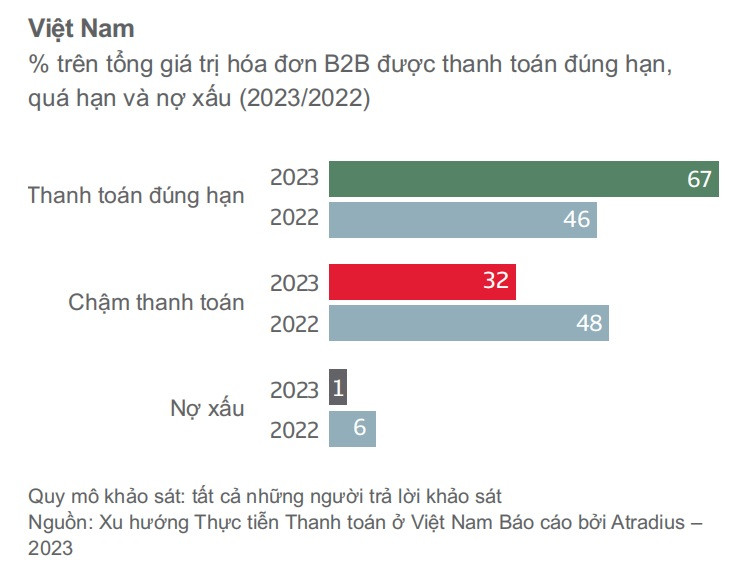

Bất chấp những rủi ro liên quan đến việc gia tăng giao dịch bằng tín dụng, những chiến lược này rõ ràng đã mang lại thành công cho các công ty được khảo sát khi họ nhận thấy xu hướng giảm về số lượng hóa đơn quá hạn, hiện chỉ ảnh hưởng đến 32% tổng doanh số B2B, so với 48% vào năm 2022. Ngoài ra, nợ khó đòi giảm xuống đáng kể, chỉ ảnh hưởng 1% trên tổng doanh số B2B, giảm so với mức 6% của năm ngoái. Một con số tích cực khác là 60% doanh nghiệp ghi nhận Thời hạn Thu hồi Tiền hàng tồn đọng (DSO) có cải thiện, trung bình mất 57 ngày kể từ khi lập hóa đơn.

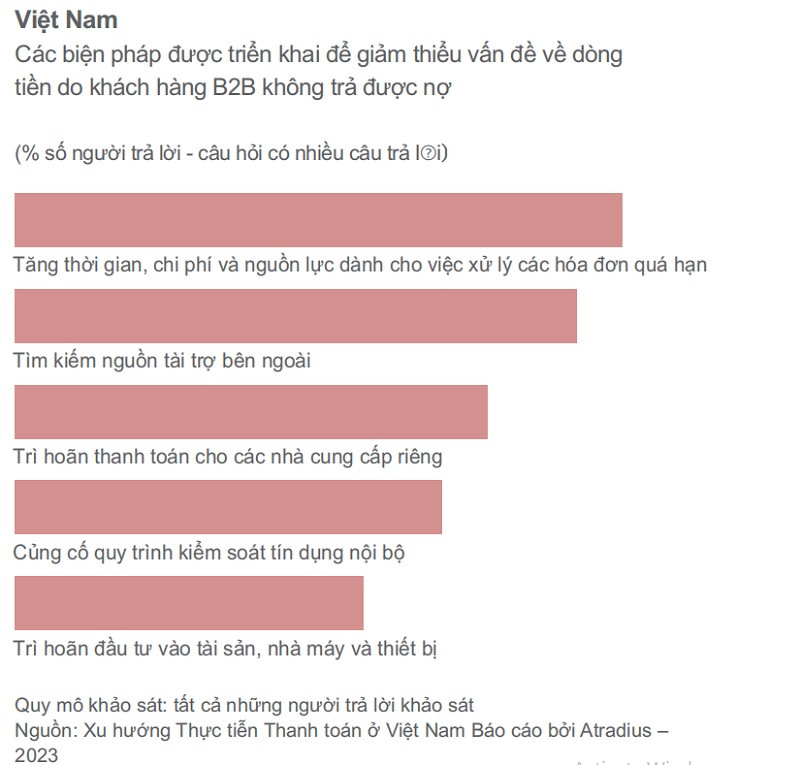

Báo cáo cũng cho thấy các công ty Việt Nam đã áp dụng một loạt biện pháp khác nhau như dành thêm thời gian và nguồn lực để đòi nợ hóa đơn chưa thanh toán và lùi hạn thanh toán cho nhà cung cấp. Hầu hết các công ty thực hiện những biện pháp này trong khuôn khổ duy trì nội bộ và quản lý rủi ro tín dụng khách hàng, bao gồm việc lập quỹ dự phòng để bù đắp những tổn thất có thể xảy ra. Ngành dệt/may mặc còn bổ sung hình thức sử dụng thư tín dụng (L/C). Đáng chú ý, doanh số tín dụng B2B tăng vọt cũng dẫn tới xu hướng lựa chọn bảo hiểm tín dụng như một chiến lược giảm thiểu rủi ro, với 70% công ty được khảo sát trong ngành nông sản/thực phẩm cho biết họ đang tìm hiểu về hướng đi này.

>>>Bảo hiểm tín dụng thương mại giảm thiểu rủi ro cho doanh nghiệp xuất khẩu

Bà Vũ Thị Đức Hạnh, Giám đốc Quốc gia của Atradius Việt Nam, chia sẻ “Trong bối cảnh kinh doanh phát triển, những phát hiện từ khảo sát của chúng tôi nhấn mạnh tầm quan trọng của chiến lược tín dụng thương mại trong việc thúc đẩy tăng trưởng doanh số bán hàng và thích nghi với động lực thị trường. Việt Nam có khả năng thích nghi cao với biến động kinh tế, các doanh nghiệp được khuyến khích khám phá các giải pháp tài chính sáng tạo để giảm thiểu rủi ro và đảm bảo tính bền vững cho hoạt động của họ trong một môi trường ngày càng cạnh tranh. Bất chấp những thách thức hiện tại, các doanh nghiệp vẫn lạc quan về tương lai. Vấn đề chỉ là các doanh nghiệp cần hiểu rõ những yếu tố này và biết cách ứng phó một cách có chiến lược bằng chính sách quản lý tín dụng hợp lý sao cho có lợi cho mình”.

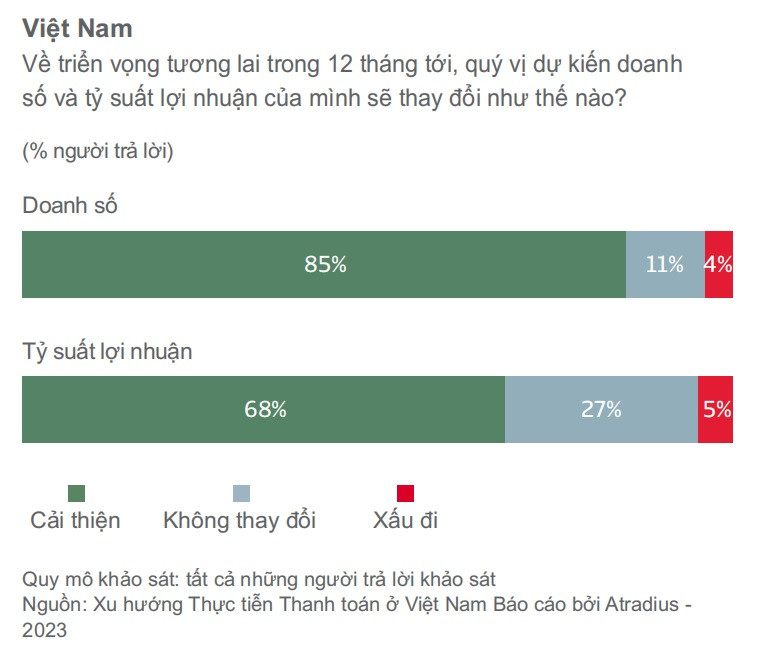

Về triển vọng tương lai, báo cáo của Atradius ghi nhận tâm trạng lạc quan đối với năm 2024 từ các doanh nghiệp Việt Nam, với 85% dự đoán sẽ có sự tăng cầu cho sản phẩm và dịch vụ, đặc biệt là trong ngành nông sản/thực phẩm và dệt/may mặc. Bên cạnh đó, các công ty tham gia khảo sát cũng bày tỏ một số mối lo ngại cho năm tới, trong đó chủ yếu là lo lắng về sự suy giảm tăng trưởng kinh tế toàn cầu, giá năng lượng, hàng hóa biến động, và tác động của áp lực lạm phát chung lên chi phí sản xuất.

Theo Atradius, Việt Nam nổi lên như một quốc gia dẫn đầu bán hàng B2B trả chậm, đạt 67%, vượt qua mức trung bình 51% của Châu Á. Việc gia tăng phản ánh khả năng thích ứng của các doanh nghiệp tại Việt Nam, đặc biệt là các doanh nghiệp vừa và nhỏ (SMEs) trong ngành Nông sản/Thực phẩm và dệt/may mặc, khi các doanh nghiệp này nỗ lực nâng cao năng lực cạnh tranh trên thị trường. Báo cáo Xu hướng Thực tiễn Thanh toán cho Việt Nam mới nhất theo đó nhấn mạnh việc các doanh nghiệp Việt Nam sử dụng tín dụng thương mại một cách chiến lược để kích thích tăng trưởng doanh số bán hàng trong bối cảnh kinh tế toàn cầu đầy thách thức như hiện nay.

Báo cáo là một cuộc khảo sát thường niên về các thực tiễn thanh toán B2B trên thị trường toàn cầu, được thực hiện dựa trên các cuộc phỏng vấn chuyên sâu với các doanh nghiệp B2B trên khắp Châu Á, Châu Úc, Châu Âu và Bắc Mỹ nhằm đưa ra cái nhìn sâu sắc về hành vi thanh toán của khách hàng. Kết quả báo cáo của Việt Nam năm 2023 dựa trên các cuộc phỏng vấn với 211 công ty thuộc 03 ngành: nông sản/thực phẩm, hóa chất và dệt/may mặc.

So sánh với châu Á, với ngành trọng tâm: nông sản-thực phẩm, hóa chất, hàng tiêu dùng lâu bền, điện tử/ICT, máy móc, thép/kim loại, dệt/may mặc và vận tải, báo cáo chỉ ra rằng, một nửa số doanh nghiệp trong khu vực cho biết rằng họ đã tăng cường nỗ lực thu nợ hóa đơn B2B quá hạn trong 12 tháng qua. Ở từng thị trường, chính sách này được bổ trợ bằng các chiến thuật quản lý rủi ro tín dụng cụ thể. Những nỗ lực quản lý tín dụng mạnh mẽ hơn này đã có tác động tích cực, thể hiện ở số trường hợp chậm thanh toán trên khắp Châu Á giảm 12% so với năm ngoái và hiện ảnh hưởng đến 44% tổng doanh số B2B có hóa đơn. Nợ xấu cũng giảm nhẹ, ở mức 5% trên tổng doanh số B2B có hóa đơn, giảm so với mức 7% của năm ngoái. Điều này nêu bật khả năng thích ứng của các công ty trong bối cảnh kinh tế hỗn loạn hiện nay, điều buộc họ phải tiến hành thẩm định kỹ về các rủi ro liên quan đến giao dịch tín dụng với khách hàng B2B.

"Khảo sát của chúng tôi cho thấy mức độ lạc quan đáng khích lệ của các doanh nghiệp châu Á về triển vọng tương lai, trong đó 70% công ty được thăm dò cho biết họ dự đoán nhu cầu về sản phẩm, dịch vụ sẽ tăng trong những tháng tới. Khảo sát cũng cho thấy rằng, các công ty trong khu vực rõ ràng đang tập trung vào nỗ lực chống chọi với tác động của tình trạng thực hành thanh toán giữa doanh nghiệp với doanh nghiệp (B2B) đang xấu đi. Ở cấp độ toàn cầu, chúng tôi dự đoán số trường hợp mất khả năng thanh toán vào năm 2024 sẽ tăng 19% so với năm nay", ông Andreas Tesch Giám đốc Thị trường của Atradius N.V, bình luận và cho rằng, trong bối cảnh này, việc áp dụng quản lý tín dụng mang tính chiến lược trở thành biện pháp tối quan trọng để đảm bảo khả năng phục hồi thanh khoản. "Khả năng thích ứng, lồng ghép bảo hiểm tín dụng thương mại trong khuôn khổ quản lý rủi ro, thể hiện khả năng phục hồi và cách tiếp cận hoạt động kinh doanh mang tư duy tiến bộ của các doanh nghiệp Châu Á", ông nói thêm.

Có thể bạn quan tâm

AI sẽ tái định hình tương lai thanh toán số tại Việt Nam ra sao?

15:30, 04/12/2023

Một doanh nghiệp bất động sản đảm bảo lộ trình thanh toán lô trái phiếu 2.400 tỷ đồng

16:30, 13/12/2023

Tỉnh Bà Rịa - Vũng Tàu: Tăng tốc hoàn thành toàn diện chỉ tiêu kinh tế - xã hội năm 2023

07:00, 22/11/2023

“Vượt trần" bảo hiểm y tế, hơn 7.000 tỷ đồng chưa được thanh toán

01:08, 17/11/2023