Mục tiêu của các quỹ đầu tư mạo hiểm đơn giản là kiếm nhiều tiền nhất có thể, họ có thể đi ngược lại với những mục tiêu của startup.

Phóng viên công nghệ Zachary Crockett kể lại câu chuyện khởi nghiệp của một người nickname là “Ben” mà anh từng gặp.

Sau 7 năm làm việc cật lực với thực đơn thường xuyên là món mỳ tôm, Ben đã biến ý tưởng khởi nghiệp của mình thành một công ty tiềm năng. Anh kêu gọi được khoản tiền lớn từ một công ty nổi tiếng trong giới đầu tư mạo hiểm . Năm 2011, anh và công ty của mình đã tiến được đến giai đoạn cuối cùng của chu trình với một lời đề nghị mua lại trị giá 88 triệu USD trong tay.

Thương vụ dường như là một thắng lợi lớn. Ben, 31 tuổi, sẽ trở thành một triệu phú – và quỹ mạo hiểm kia sẽ thu được hơn gấp đôi khoản đầu tư của mình.

Nhưng đến phút cuối cùng, nhà đầu tư, người có quyền phủ quyết, đã chặn đứng thương vụ. “Ông ấy nói tôi hãy chờ đợi cái gì đó to lớn hơn,” Ben nói.

“Cái gì đó” ấy không bao giờ đến: vài năm tiếp theo, công ty mất đi sinh lực. Tăng trưởng bắt đầu trì trệ. Đồng sáng lập của Ben “nhảy tàu”. Và cuối cùng, khi mọi sự đi đến hồi kết, công ty chỉ còn đáng giá vài xu.

Câu chuyện của Ben chỉ là một trong nhiều lời cảnh tỉnh về sự thất bại của các quỹ đầu tư mạo hiểm.

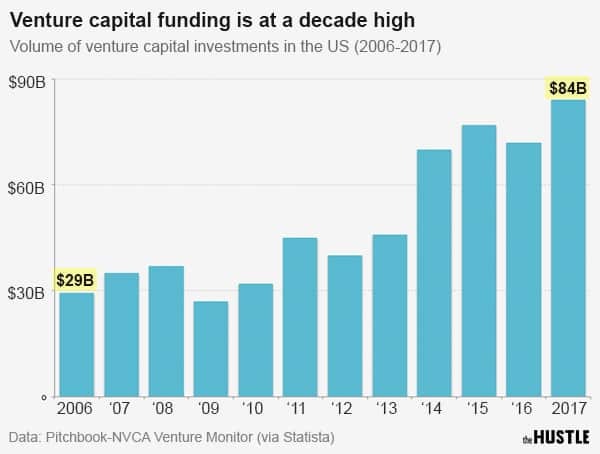

Các startup ngày nay bị ám ảnh với chuyện kêu gọi vốn – và tiền đầu tư đúng là có rất nhiều trên thị trường. Năm ngoái tổng số tiền đầu tư mạo hiểm ở Mỹ đã đạt mức kỷ lục là 84,2 tỷ USD.

Các công ty gây được nhiều quỹ nghiễm nhiên được xem là đại thành công. Đây đúng là giấc mơ của mọi doanh nhân: kết thúc một vòng gây quỹ với khoản tiền cam kết đầu tư lớn, công ty được lên mặt báo và nhận được sự ủng hộ của một nhóm các nhà đầu tư tai to mặt lớn.

Trên lý thuyết, các nhà đầu tư mạo hiểm có thể cung cấp những thứ sau:

Nhưng theo Eric Paley, một nhà quản lý tại quỹ đầu tư “giai đoạn hạt giống” Founder Collective nói, tiền đầu tư mạo hiểm có thể là “độc dược hủy hoại các startup.” Vậy tại sao lại như thế?.

Tổng số tiền đầu tư mạo hiểm đạt mức kỷ lục năm 2017

1. Họ đặt cược lớn, và muốn thu lời lớn

Ben học được rằng, các quỹ đầu tư mạo hiểm thường không hài lòng với giá bán lại 10 triệu, 25 triệu hay 50 triệu USD hay IPO: họ đầu tư với cách nghĩ “được ăn cả, ngã về không” – và họ muốn nhìn thấy những lời đề nghị mua lại trị giá trên 100 triệu USD.

Các quỹ đầu tư mạo hiểm rất có chọn lọc, và thường một đơn vị chỉ đầu tư vào 2 đến 3 công ty một năm. Họ tìm kiếm các startup với tiềm năng tăng trưởng mạnh mẽ có thể đáp ứng được các thị trường nhiều tỷ đô.

Một công ty bán được 50 triệu USD (và mang về lợi nhuận ròng 30%) thì chẳng là gì trong danh mục đầu tư của họ.

“Một số quỹ đầu tư thà khiến bạn trắng tay, không cho ai động vào bạn chứ quyết không chịu chấp nhận một lời đề nghị dưới 100 triệu USD,” một nhà đầu tư bất bình nói với Zachary.

Các nhà sáng lập công ty đã lỡ gọi vốn đầu tư mạo hiểm, thường rơi vào tình huống buộc phải từ chối một lời đề nghị rất tốt chỉ vì nó không thỏa mãn được kỳ vọng cực cao về lợi nhuận của một nhà đầu tư nào đó.

2. Họ muốn startup tăng trưởng điên cuồng bằng mọi giá

Một nhà đầu tư của Founder Collective tên Micah Rosenbloom nói: “Các quỹ đầu tư mạo hiểm đầu tư vào các công ty phát triển nhanh” – chứ không phải các nhà sáng tạo hay các phát minh. Họ thường muốn biến bạn thành “công ty 100 triệu USD, trước bị bạn sẵn sàng trở thành một công ty 10 triệu USD.”

Lối tư duy “được ăn cả, ngã về không” này đôi khi cực kỳ có hại – và hơn bao giờ hết, nó là điều mà Paley gọi là “viên đạn bọc đường” với các công ty khởi nghiệp.

Các quỹ đầu tư mạo hiểm muốn thấy lợi nhuận gấp từ 10 đến 30 lần, và họ muốn thấy điều đó trong vòng đời đầu tư (từ 6-8 năm). Khung thời gian này thường buộc các công ty phải vất vả giải quyết các vấn đề phức tạp trên quy mô lớn trước khi cơ cấu của họ sẵn sàng.

Nhưng vấn đề lớn nhất với sự ám ảnh về tăng trưởng này là điều mà Paley gọi là “marginal dollar problem.” (vấn đề lợi nhuận biên giảm khi tăng quy mô công ty).

“Có một sự hối hả phù hoa nhắm tới doanh thu và tăng trưởng, trong đó người ta quên nhìn lại xem cái giá của doanh thu đó là gì,” Paley nói. “Họ sẽ làm những chuyện như tăng gấp đôi lực lượng bán hàng trong khi doanh thu hàng bán thậm chí còn đang thua xa chi phí bỏ ra. Chẳng bao lâu sau, bạn sẽ tiêu ra 1 USD chỉ để thu lại 50 xu.”

3. Họ làm giảm vai trò của người sáng lập trong công ty.

Để thu hút vốn, người sáng lập bán một phần lớn công ty của họ cho các nhà đầu tư.

Trong quá trình gây quỹ hạt giống (từ gia đình, bạn bè và các “nhà đầu tư thiên thần” – những người giúp đỡ các startup nhỏ mới thành lập), một công ty thường bán đi khoảng 15% cổ phần. Sau đó phân cổ phiếu cho những nhân viên đầu tiên khoảng 15% nữa.

Nhưng vai trò của các nhà sáng lập dần mờ nhạt khi các quỹ đầu tư mạo hiểm xuất hiện. Trung bình ở vòng gây quỹ quan trọng đầu tiên, các nhà đầu tư kỳ vọng từ 25% đến 50% cổ phần, ở vòng tiếp theo, họ muốn khoảng 33%. Sau một vài vòng, nhà sáng lập được coi là may mắn khi còn lại khoảng 20% những gì mà họ đã tạo ra.

Về lý thuyết, sự hy sinh này sẽ giúp anh được tưởng thưởng xứng đáng – nhưng điều này không phải lúc nào cũng đúng.

Lấy ví dụ trường hợp của Arianna Huffington (nhà sáng lập của tờ báo The Huffington Post), và Michael Arrington (nhà sáng lập tờ TechCrunch).

Huffington bán công ty của bà với giá 315 triệu USD, nhưng một loạt các vòng gây quỹ đã khiến bà chỉ còn lại một phần nhỏ công ty của mình. Bà bán công ty rồi ra đi với 21 triệu USD. Còn Arrington bán TechCrunch lấy 40 triệu đô la – bằng một phần mười giá bán của Huffington – nhưng vì ông ấy không gây quỹ từ bên ngoài, nên phần thưởng cho ông là khoảng 25-30 triệu USD.

Tỷ lệ sở hữu của nhà sáng lập (phần màu xanh lá) giảm xuống đáng kể sau sự tham gia của các quỹ đầu tư.

Người ta thường nhầm tưởng rằng các nhà đầu tư mạo hiểm đã biến đầu tư thành một môn khoa học.

“Tin tôi đi, đôi khi chúng tôi chẳng biết mình đang làm gì đâu,” một nhà đầu tư mạo hiểm thẳng thắn tại Thung lũng Silicon nói với Zachary. “Giống như bất kỳ nhà tài chính nào khác, chúng tôi dựa vào những thứ không thể định lượng được như niềm tin mù quáng và trực giác… Chẳng có một công thức luôn đúng nào cả.”

Vinod Khosla, nhà sáng lập quỹ Khosla, nói rằng hầu hết các quỹ đầu tư mạo hiểm “chẳng làm được tích sự gì” để giúp các công ty khởi nghiệp vượt qua các giai đoạn khó khăn, và ông ấy ước tính rằng “70-80% các quỹ đem lại các kết quả tiêu cực cho công ty khởi nghiệp khi đưa ra những lời khuyên.”

Điều này thường đi kèm với các kết quả tệ hại: Các nghiên cứu của giáo sư trường Harvard, Shikhar Ghosh, chỉ ra rằng khoảng 75% các công ty được đầu tư mạo hiểm thất bại – và 95% không thể đem lại lợi nhuận như kỳ vọng (và các quỹ đầu tư mạo hiểm “chôn những cái xác trong im lặng,” ông nói với tờ Wall Street Journal.)

Một phân tích độc lập tiết lộ hơn 50% các quỹ đầu tư mạo hiểm thu lại lợi nhuận ở nửa dưới của mức 1 con số (kém hơn cả lợi nhuận trung bình thu về từ chỉ số chứng khoán S&P), và 1 trong 5 quỹ thậm chí còn có lợi nhuận âm.

Theo một khía cạnh nào đó, “sự định giá” (nhờ những khoản đầu tư bị thổi phồng của quỹ đầu tư mạo hiểm) trở thành thước đo cho sự thành công trong thế giới khởi nghiệp.

Nhưng bản phân tích chuyên sâu gồm 71 lần IPO của các công ty khởi nghiệp công nghệ đã phát hiện ra rằng: không có mối liên hệ rõ ràng giữa lượng tiền đầu tư cho một công ty và thành công của công ty đó.

Hãy xem những số liệu sau:

14 trong 20 công ty khởi nghiệp với giá trị thị trường lớn nhất trong vòng 5 năm qua kêu gọi được 100 triệu USD hoặc ít hơn (so sánh với mức trung bình là 284 triệu USD), 6 trong số họ (30%) kêu gọi được ít hơn 50 triệu USD.

70% các công ty công nghệ lớn nhất có IPO trong khoảng thời gian từ 2011-2015 kêu gọi được ít hơn 100 triệu USD tiền đầu tư (VC).

70% các công ty công nghệ lớn nhất có IPO trong khoảng thời gian từ 2011-2015 kêu gọi được ít hơn 100 triệu USD tiền đầu tư (VC).

Các nhà sáng lập thường bị cám dỗ để kêu gọi đủ số tiền vận hành công ty trong 2 hoặc 3 năm “chỉ vì họ có thể.” Lối tư duy này và số tiền mà nó mang lại có thể trở thành một gánh nặng.

“Sự thực là lượng tiền một công ty khởi nghiệp kêu gọi được… tỷ lệ nghịch với thành công,” huyền thoại đầu tư mạo hiểm Fred Wilson nói. “Vâng, ý của tôi đúng là như vậy. Kêu gọi được ít tiền hơn đồng nghĩa với nhiều thành công hơn. Đó là số liệu mà tôi quan sát được trong suốt thời gian qua.”

Vốn đầu tư mạo hiểm bản thân nó không phải là xấu… nhưng với hệ thống kêu gọi đầu tư hiện nay, đã có một khoảng cách giữa điều mà các công ty khởi nghiệp cần và cái mà các quỹ mong muốn.

Với các công ty khởi nghiệp non trẻ, tự lực cánh sinh dùng tiền của bản thân và tiền thu được từ khách hàng có thể là một lựa chọn khác lý tưởng hơn. Nó cho phép các nhà sáng lập tự quyết định tốc độ tăng trưởng của công ty và tạo ra định nghĩa “giá trị” của riêng họ.

Nhưng nếu các bạn cần đến vốn đầu tư từ bên ngoài, hay xem xét nguyên tắc này: chỉ kêu gọi đủ tiền để duy trì hoạt động trong 18 tháng (+/- 25%).Và hãy nhớ đừng nên lãng phí số tiền này vào những thứ vớ vẩn.