Xu hướng nhích tăng lãi suất trên thị trường đang hiện hữu khi các ngân hàng thương mại đã nhấc lãi suất huy động đầu vào ở một số kỳ hạn và hình thức gửi tiền, đưa lên mặt bằng mới.

Lãi suất của nhiều ngân hàng thương mại tiếp tục tăng kể từ đầu tháng 11 đến nay. Trước đó, trong tháng 10, nhiều ngân hàng cũng đã điều chỉnh tăng lãi suất huy động.

Gia nhập cuộc đua tăng sức hấp dẫn của các khoản tiền gửi đối với khách hàng, các ngân hàng thương mại có vốn quốc doanh như Vietcombank, Agribank, VietinBank..., có lợi thế về tệp khách hàng tổ chức gửi tiền lẫn tiền gửi Kho bạc Nhà , song cũng có thị phần tín dụng lớn, nhu cầu nguồn vốn cao, nên đã tung các chương trình ưu đãi khuyến mãi quà tặng giá trị cho người gửi tiền.

Trong khi đó, ở khối ngân hàng thương mại cổ phần tư nhân, hàng loạt ngân hàng áp dụng lãi suất huy động từ trên 6%/ năm tùy kỳ hạn. Một số nhà băng có các mức lãi suất với các kỳ hạn cao hơn như PVcomBank, HDBank, Vikki Bank, IVB, BacA Bank, Viet A Bank, Nam A Bank...

Đến 26/11, gia nhập tiếp cuộc đua điều chỉnh lãi suất còn có LPBank. Theo đó tính từ đầu tháng 11 đến nay, đã có 21 ngân hàng tăng lãi suất, bao gồm: LPBank, VPBank, MB, HDBank, GPBank, BVBank, Sacombank, BaoViet Bank, PVCombank, Cake by VPBank, MBV, Bac A Bank, Vikki Bank, Nam A Bank, NCB, VIB, TPBank, OCB, VCBNeo, và Techcombank. Riêng LPBank, Techcombank và VPBank đã điều chỉnh tăng lãi suất 2 lần trong tháng.

Đánh giá về xu hướng tăng lãi suất huy động của các nhà băng, theo Chứng khoán Mirae Asset (MASVN), chi tiết ở nhóm ngân hàng niêm yết ghi nhận khoảng cách giữa tăng trưởng tín dụng và huy động đã nới từ 1,8 điểm phần trăm lên 4,4%p trong quý III/2025. Một số ngân hàng, bao gồm VPB (-2,5% so với quý II), và nhiều ngân hàng nhỏ khác cũng ghi nhận tăng trưởng huy động âm trong quý.

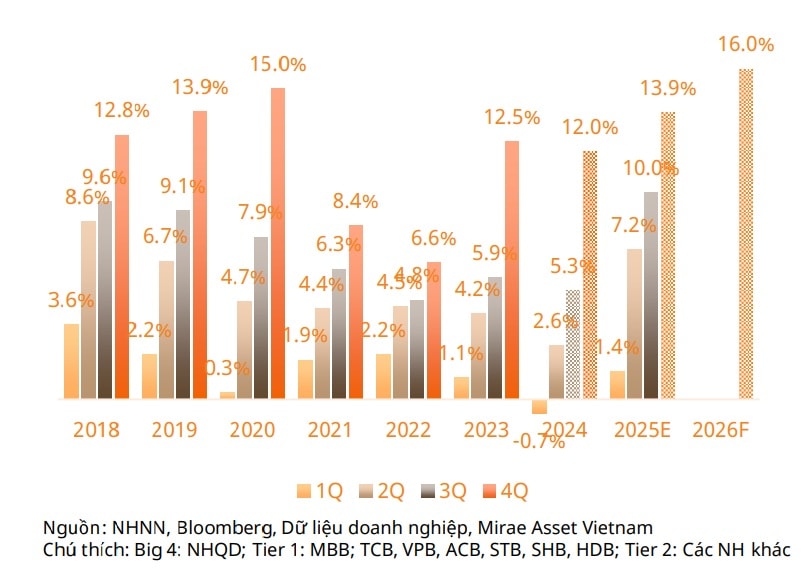

Mirae Asset cho rằng lãi suất huy động được dự báo sẽ điều chỉnh tăng bền hơn thay vì chỉ mang tính mùa vụ, qua đó cải thiện khả năng huy động trong quý IV/2025 và năm 2026. Tăng trưởng huy động được kỳ vọng vượt tín dụng trong các kỳ tới với 3,9%p QoQ trong quý IV/2025 (TTTD: +3,4%p QoQ) và 16% trong 2026 (TTTD: +13,9% svck).

Các nhà phân tích cũng nhìn nhận hiện tượng đến đầu tháng 11, nhiều ngân hàng đã đồng thời nâng lãi suất ở cả kỳ hạn ngắn và dài — thay vì chỉ đẩy mạnh kỳ hạn ngắn như trước — với mức tăng ghi nhận 10–50đcb, cho thấy động thái chủ động hơn.

"Mặc dù một phần điều chỉnh này liên quan đến nhu cầu mùa vụ nhằm hoàn thành chỉ tiêu tín dụng cuối năm, việc tiền gửi liên tục tăng chậm hơn tín dụng trong 2–3 năm qua cho thấy lãi suất huy động hiện thấp hơn phần bù rủi ro kỳ vọng. So với giai đoạn trước COVID, mặt bằng hiện nay thấp hơn khoảng 200đcb, và vẫn thấp hơn khoảng 80đcb so với mức 2020–đầu 2022. Lãi suất huy động bình quân được kỳ vọng tăng thêm khoảng 60–100đcb (tùy cấu trúc cân đối của từng ngân hàng), giúp tăng khả năng huy động và giảm phụ thuộc vào các nguồn vốn phi truyền thống trong dài hạn", Mirae Asset cho biết.

Nhóm phân tích của CTCK này cũng cho rằng việc duy trì môi trường lãi suất thấp bất thường không còn cần thiết trên kỳ vọng giai đoạn phục hồi đã dần hoàn tất. Khi chính sách chuyển hướng sang thúc đẩy tiêu dùng và theo đuổi mục tiêu tăng trưởng cao hơn, lạm phát tăng dần sẽ khó tránh khỏi. Theo đó, lãi suất huy động cũng cần nhích lên để bù đắp phần rủi ro cao hơn và bảo toàn lợi suất thực cho dòng tiền.

Tuy nhiên, ở góc nhìn của các nhà quản lý thị trường, nỗ lực giữ lãi suất ổn định đang có cơ sở và quan trọng trong giai đoạn hiện nay. Ông Nguyễn Đức Lệnh, Phó Giám đốc NHNN Khu vực 2 cho hay, xét trong mối quan hệ cung – cầu về vốn, khi nhu cầu tín dụng tăng sẽ kéo theo nhu cầu vốn huy động tăng, từ đó tác động trực tiếp đến lãi suất cũng như quá trình khai thác và sử dụng vốn của các ngân hàng thương mại (NHTM). Tuy nhiên, với mục tiêu chính sách tiền tệ nhằm hỗ trợ và thúc đẩy tăng trưởng kinh tế năm 2025, cùng với thực tế nguồn vốn huy động tại các TCTD tiếp tục tăng trưởng, lãi suất được kỳ vọng sẽ duy trì ổn định để tạo điều kiện cho sản xuất kinh doanh, thương mại và dịch vụ phát triển. Đặc biệt, sự ổn định này càng có ý nghĩa trong giai đoạn cuối năm và dịp Tết Nguyên đán.

Theo ông Nguyễn Đức Lệnh, trong bối cảnh hiện nay, việc giữ ổn định lãi suất được củng cố dựa trên 3 yếu tố chính, gồm: Thứ nhất, kinh tế vĩ mô tiếp tục ổn định, lạm phát được kiểm soát (10 tháng đầu năm chỉ số CPI tăng 3,27% so với cùng kỳ; lạm phát cơ bản tăng 3,2%), các yếu tố tỷ giá, lãi suất tiếp tục diễn biến theo định hướng điều hành của NHTW và bảo đảm môi trường kinh doanh thuận lợi để hỗ trợ doanh nghiệp, thúc đẩy tăng trưởng kinh tế.

Thứ hai, yếu tố bản chất và tạo điều kiện thuận lợi cho các TCTD tiết giảm chi phí và giữ ổn định lãi suất (cả huy động và cho vay), đó là chất lượng dịch vụ huy động vốn, dịch vụ thanh toán ngày càng cao. Trong đó cơ cấu nguồn vốn huy động thay đổi theo hướng tỷ trọng tiền gửi thanh toán tăng. Tại địa bàn TP. Hồ Chí Minh và tỉnh Đồng Nai, tiền gửi thanh toán 10 tháng đầu tăng trên 9% (cao hơn tốc độ tăng trưởng chung của nguồn vốn huy động trên địa bàn), ông Lệnh cho biết thêm.

Diễn biến này không chỉ phản ánh hoạt động thanh toán không dùng tiền mặt phát triển, mà còn mang lại hiệu quả trong quá trình khai thác và sử dụng vốn của các NHTM, tạo điều kiện cho các tổ chức tín dụng (TCTD) giữ ổn định lãi suất cho vay, nhờ kiểm soát được chi phí lãi suất tiền gửi, tiết giảm chi phí đầu vào để giảm lãi suất cho vay bền vững.

Thứ ba, hoạt động ngân hàng tiếp tục ổn định, tăng trưởng và đảm bảo đáp ứng tốt nhất nhu cầu vốn cho doanh nghiệp và nền kinh tế theo định hướng đề ra. Riêng tại trên địa bàn TP. Hồ Chí Minh và tỉnh Đồng Nai, tổng huy động vốn của các TCTD, đến cuối tháng 10/2025 đạt 5.485,3 nghìn tỷ, tăng 8,9% so với cuối năm; cơ cấu nguồn vốn hợp lý và duy trì tốc độ tăng trưởng trong những tháng gần đây (tháng 8/2025 tăng 0,76%; tháng 9/2025 tăng 1,4% và tháng 10/2025 tăng 0,26%) đảm bảo đáp ứng tốt nhất nhu cầu vốn cho doanh nghiệp mở rộng và tăng trưởng sản xuất kinh doanh dịp cuối năm.

"Dịch vụ ngân hàng chất lượng, quản trị nguồn vốn tốt, góp phần quan trọng vào thu hút nguồn tiền gửi từ các tổ chức kinh tế và dân cư với chi phí tốt nhất và ổn định lãi suất. Song việc hấp thụ vốn từ nền kinh tế, cùng yếu tố tăng trưởng kinh tế và hiệu quả hoạt động của doanh nghiệp – sẽ tiếp tục là yếu tố quan trọng và tác động tích cực đến hiệu quả sử dụng vốn và mở rộng tăng trưởng tín dụng của các TCTD, cũng như phát huy vai trò, hiệu quả chính sách tiền tệ tín dụng của NHTW, đặc biệt là chính sách lãi suất: đảm bảo vừa góp phần ổn định kinh tế vĩ mô, vừa góp phần thúc đẩy tăng trưởng kinh tế", Lãnh đạo NHNN Khu vực 2 khẳng định.

Ghi nhận theo dữ liệu của MASVN, trong xu hướng lãi suất đầu vào nhích tăng, lãi suất cho vay bình quân đối với giải ngân mới tiếp tục giảm, nhưng có sự phân hóa rõ giữa các ngân hàng. Theo NHNN, lãi suất bình quân cho vay mới ở mức 6,55%, giảm 38đcb so với cuối 2024. Tuy vậy, MASVN cho biết đến cuối quý III/2025, lãi suất tại một số ngân hàng đã nhích lên 5–20đcb so với quý II/2025, chủ yếu do: (1) tỷ trọng cho vay trung– dài hạn tăng (+0,9%p so với quý III ở nhóm ngân hàng niêm yết) và (2) lãi suất huy động gia tăng.

"Lãi suất cho vay dự kiến sẽ tiếp tục điều chỉnh tăng trong quý IV/2025 – đầu 2026, với dự báo của các ngân hàng là khoảng 50–70đcb đi kèm với tăng trưởng tín dụng năm 2026 dự phóng tăng nhẹ hơn", các nhà phân tích dự báo.