Thị trường chứng khoán tăng trưởng mạnh mẽ nhưng có sự phân hóa ở các nhóm ngành. Quỹ mở cũng ghi nhận một tháng bứt phá theo VN-Index.

Phần lớn các quỹ có tỷ trọng lớn dành cho cổ phiếu ngân hàng đều ghi nhận kết quả lợi nhuận tốt nhất tháng qua. Diễn biến thị trường cũng cho thấy ngân hàng là nhóm động lực chính tăng điểm của VN-Index trong giai đoạn qua.

Cụ thể trong tháng 8, VN-Index đã tiếp tục bứt phá với mức tăng 179,69 điểm (+11,96%), đóng cửa ở 1.682,21 điểm. Đây là tháng tăng mạnh nhất trong hơn 7 năm rưỡi và cũng là mức tăng tuyệt đối lớn nhất kể từ tháng 1/2017. Tính từ đầu năm đến nay, chỉ số này đã tăng 32,8%, vượt xa tổng thành quả của cả năm 2023 và 2024 cộng lại.

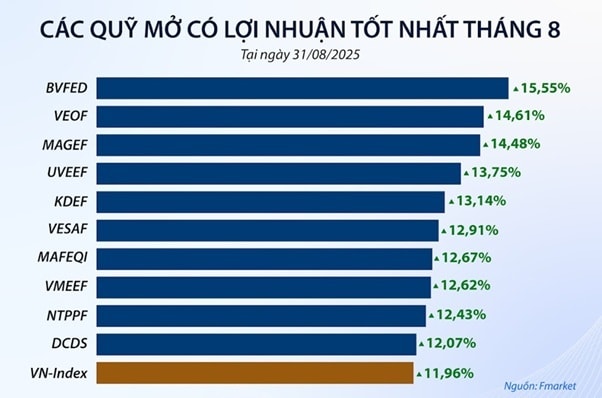

Sóng tăng lan tỏa mạnh mẽ giúp nhiều quỹ mở trên Fmarket – nền tảng tập trung quỹ mở hàng đầu Việt Nam – ghi nhận hiệu suất vượt trội. Hàng loạt quỹ có mức sinh lời tháng 8 cao hơn VN-Index, dẫn đầu là BVFED (+15,55%), VINACAPITAL-VEOF (+14,61%), MAGEF (+14,48%), UVEEF (+13,75%), KDEF (+13,14%) và VINACAPITAL-VESAF (+12,91%), MAFEQI (+12,67%), VINACAPITAL-VMEEF (+12,62%).

Điểm chung là các quỹ này đều dành tỷ trọng lớn cho nhóm cổ phiếu ngân hàng – động lực chính của thị trường tháng qua. Theo danh mục tháng 7, BVFED nắm giữ tới 45,55% danh mục ở nhóm ngân hàng (VPB, ACB, TCB, SHB, MBB, LPB, HDP), 10,15% nhóm ngành vật liệu xây dựng (HPG) và 3,93% ở ngành tiện ích. VINACAPITAL-VEOF phân bổ 41,84% vào cổ phiếu ngân hàng (MBB, CTG, STB, CTB, VPB, VIB), 7,37% ở vật liệu xây dựng (HPG), đồng thời rót vốn vào bán lẻ (MWG) và bất động sản (DXG).

Tuy nhiên, bức tranh tăng trưởng của thị trường vẫn còn sự phân hóa rõ nét. Bên cạnh những cổ phiếu ngân hàng, chứng khoán hay nhóm Vingroup, Gelex tăng mạnh, nhiều ngành khác như xuất nhập khẩu và bất động sản vẫn chưa lấy lại đỉnh hồi tháng 4. Nếu loại bỏ các mã có tác động lớn, VN-Index thực chất chỉ quanh mốc 1.500 điểm. Điều này giải thích vì sao nhiều nhà đầu tư cá nhân dù chứng kiến thị trường bùng nổ nhưng lợi nhuận thực nhận lại không tương xứng.

Đây cũng chính là lý do quỹ mở được xem như giải pháp hiệu quả cho nhà đầu tư. Thay vì phải tự phân tích, so sánh và chọn cổ phiếu, nhà đầu tư có thể ủy thác cho đội ngũ chuyên gia quỹ – những người dày dạn kinh nghiệm sẽ chủ động phân bổ danh mục tối ưu, phòng vệ trước rủi ro và nắm bắt cơ hội khi thị trường tạo sóng.

VN-Index hiện giao dịch quanh mức P/E trailing 15,8 lần, tương đương trung bình 10 năm. Tuy nhiên, nếu xét theo dự phóng, P/E chỉ khoảng 13,4 lần, thấp hơn đáng kể so với các đỉnh chu kỳ trước (25,3 lần và 18 lần). Điều này cho thấy dư địa tăng trưởng vẫn còn, song việc chọn cổ phiếu riêng lẻ ngày càng khó khăn với nhà đầu tư cá nhân.

Theo Công ty Quản lý KIM Việt Nam, sau nhịp tăng nóng, thị trường có thể chậm lại và xuất hiện những đợt điều chỉnh do rủi ro tỷ giá và lạm phát. Tuy vậy, kỳ vọng Fed giảm lãi suất trong tháng 9 và khả năng nâng hạng thị trường từ FTSE sẽ là chất xúc tác quan trọng.

Đại diện KIM Việt Nam nhấn mạnh: “Thay vì đánh cược ngắn hạn, nhà đầu tư nên để tiền song hành cùng thời gian và giá trị nội tại. Thông qua việc chọn quỹ uy tín, duy trì đầu tư định kỳ giống như gửi tiết kiệm, sức mạnh tích lũy sẽ phát huy theo năm tháng.”

Một thống kê thú vị từ Fmarket cho thấy, chỉ cần nắm giữ bất kỳ quỹ cổ phiếu hoặc quỹ cân bằng nào trong 5 năm qua, nhà đầu tư đều đạt lợi nhuận trên 12%/năm. Thậm chí nếu đầu tư vào quỹ có lợi nhuận tốt nhất, nhà đầu tư có thể đạt được mức sinh lời hơn 25%/năm.

Kể từ thời điểm biến động do thuế quan Mỹ vào tháng 04, nhiều quỹ không chỉ hồi phục trở lại mà còn bật tăng trên 50% nhờ chiến lược bám sát giá trị và tái cơ cấu kịp thời. Sự phục hồi nhanh chóng của các quỹ mở cho thấy ưu thế của một danh mục được quản lý chuyên nghiệp, tập trung vào doanh nghiệp có nền tảng vững chắc thay vì chạy theo sóng ngắn hạn.

Nhận định về sức hút dài hạn của thị trường chứng khoán Việt Nam, Bà Nguyễn Hoài Thu, CFA – Phó Tổng giám đốc Công ty Quản lý Quỹ VinaCapital – cho rằng ba yếu tố cốt lõi bao gồm: triển vọng nâng hạng thị trường mới nổi sẽ thu hút dòng vốn ngoại, tăng trưởng kinh tế – lợi nhuận doanh nghiệp duy trì bền vững, và chương trình “Đổi mới 2.0” thúc đẩy cải cách cơ cấu và quá trình phê duyệt các dự án hạ tầng, bất động sản. Những động lực này sẽ giúp Việt Nam trở thành một trong những câu chuyện đầu tư hấp dẫn nhất châu Á.

“Tuy nhiên, thị trường chứng khoán Việt Nam sẽ chịu tác động mạnh mẽ từ cả yếu tố vĩ mô lẫn vi mô, trong và ngoài nước do nền kinh tế có độ mở cao. Do đó, đây không phải nơi dành cho các nhà đầu tư ngắn hạn, mà là mảnh đất của những chiến lược kỷ luật và bền vững,” bà Thu nhấn mạnh.

Hiện nhiều quỹ mở cổ phiếu đang có mức định giá thấp hơn so với P/E trung bình toàn thị trường, trong khi các quỹ đều tập trung vào nhóm doanh nghiệp có khả năng tăng trưởng lợi nhuận từ 15–20%/năm (giai đoạn 2025–2026), cao hơn mức trung bình thị trường (13-15%). Trong bối cảnh thị trường tăng nhanh nhưng vẫn biến động, sự kiên định với tầm nhìn dài hạn sẽ giúp các quỹ mở duy trì lợi thế vượt trội.