Ngày 15/5/2024, Ngân hàng Phương Đông (HoSE: OCB) được CTCP Xếp hạng Tín nhiệm Đầu tư Việt Nam (VIS Rating) công bố đánh giá triển vọng đối với xếp hạng tổ chức phát hành ở mức A+ của OCB là ổn định.

>>>Ra mắt phiên bản ngân hàng số OCB OMNI thế hệ mới

VIS Rating đánh giá năng lực độc lập của OCB thể hiện khả năng sinh lời ở mức “MẠNH”, chủ yếu đến từ lợi suất cho vay và biên lãi thuần (NIM) cao hơn ngành. Trong thời gian qua, OCB đề ra chiến lược tăng trưởng kinh doanh tập trung đến phân khúc khách hàng mảng cá nhân và doanh nghiệp vừa và nhỏ (SME). Trọng tâm chiến lược này giúp ngân hàng duy trì tỷ suất lợi nhuận trên bình quân tổng tài sản (ROAA) trung bình là 2,2% trong giai đoạn 2019 - 2023, cao hơn nhiều so với mức bình quân toàn ngành là 1,3%.

OCB vừa được xếp hạng tín nhiệm “Ổn định”, khả năng sinh lời “Mạnh” từ VIS Rating

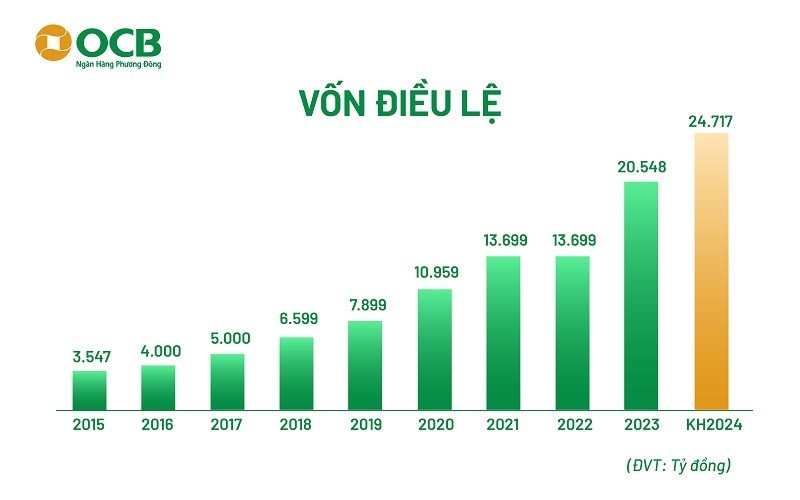

Định vị quy mô vốn của OCB cũng được đánh giá ở mức “Mạnh”. Bên cạnh việc chào đón nhà đầu tư chiến lược, Ngân hàng Aozora (Nhật Bản) vào năm 2020, khả năng sinh lời mạnh mẽ của OCB đã thúc đẩy khả năng tạo vốn nội bộ để hỗ trợ tăng trưởng tài sản của ngân hàng.

Vào cuối năm 2023, vốn chủ sở hữu chung hữu hình của ngân hàng ở mức 12,8% so với tổng tài sản có rủi ro, cao hơn mức trung bình ngành là 10,2%. Tương tự, tỷ lệ an toàn vốn theo tiêu chuẩn Basel II của ngân hàng là 13,3%, cao hơn mức trung bình ngành là 11%.

“Với khả năng sinh lời của OCB được cải thiện, chúng tôi kỳ vọng quy mô vốn của OCB sẽ tiếp tục duy trì ở mức cao trong 12 - 18 tháng tới. Những nỗ lực giữ lại vốn thông qua chia cổ tức bằng cổ phiếu, nếu tiếp tục, sẽ có tác dụng tích cực trong việc thúc đẩy an toàn vốn”, theo VIS Rating.

OCB được thành lập vào năm 1996, hiện là một ngân hàng đang có tốc độ phát triển nhanh chóng tại Việt Nam nhờ vào nỗ lực, tiên phong áp dụng số hóa. Qua đó hỗ trợ việc quản lý chi phí nhằm thúc đẩy tăng trưởng kinh doanh. Vào cuối năm 2023, tỷ lệ chi phí trên thu nhập của ngân hàng dưới 35%, thấp hơn mức trung bình của các ngân hàng cùng nhóm là 41%.

>>>OCB giảm mạnh lãi suất cho vay, tiếp sức doanh nghiệp vừa và nhỏ

Chất lượng tài sản sẽ dần ổn định hơn

VIS Rating đánh giá OCB hiện vẫn quản lý tốt rủi ro tài sản thông qua các nỗ lực liên quan đến công tác xử lý nợ xấu bằng rất nhiều phương pháp, ưu tiên đồng hành cùng khách hàng tháo gỡ khó khăn. OCB cũng duy trì tỷ lệ tài sản đảm bảo liên quan đến bất động sản ở mức chặt chẽ hơn khi cho vay, giảm thiểu rủi ro, đồng thời tăng khả năng xử lý nếu phát sinh quá hạn. Nhờ đó, chi phí tín dụng của ngân hàng được duy trì thấp hơn mức trung bình của ngành trong hai năm qua.

“Mạng lưới khách hàng khiêm tốn nhưng đang phát triển nhanh chóng thông qua các kênh chi nhánh và nền tảng số giúp ngân hàng tăng trưởng hơn nữa về nguồn tiền gửi cốt lõi, cũng như phản ánh hồ sơ thanh khoản được quản lý khá tốt của ngân hàng”, theo báo cáo.

Ngân hàng cũng đang tích cực cung cấp các giải pháp thanh toán và quản lý tiền mặt cho những doanh nghiệp lớn để tăng cường tiền gửi cốt lõi.

Vừa qua, OCB cũng ra mắt phiên bản ngân hàng số OCB OMNI 4.0 được đánh giá là hiện đại nhất trên thị trường hiện nay. Phiên bản này tiến tới sẽ tích hợp và thống nhất trênmột nền tảng, thúc đẩy các giao dịch tài chính tương tác và khả năng thu hút nguồn CASA lớn hơn, cho phép OCB cải thiện thêm nguồn vốn giá rẻ.

“Chúng tôi kỳ vọng những nỗ lực này, nếu được tiếp tục, sẽ giúp cải thiện nguồn vốn cốt lõi chi phí thấp của ngân hàng”, VIS Rating nhấn mạnh và đánh giá thêm, mặc dù có nguồn vốn khiêm tốn, OCB có lịch sử quản lý rủi ro thanh khoản khá tốt.

“Nguồn vốn thị trường của OCB chủ yếu là khoản vay dài hạn từ các định chế tài chính quốc tế như Ngân hàng Phát triển Châu Á (ADB), Tập đoàn Tài chính Quốc tế (IFC) và Viện Tài chính Phát triển Đức (DEG). Các khoản vay này có thời hạn từ 1 đến 5 năm và theo quan điểm của VIS Rating, không gây rủi ro thanh khoản cho ngân hàng trong ngắn hạn.

Thay vào đó, những khoản vay này nâng cao tính ổn định của cơ cấu nguồn vốn và hồ sơ thanh khoản của ngân hàng. Dựa trên số liệu công bố của ngân hàng, vào cuối năm 2023, chúng tôi đánh giá rằng ngân hàng không có chênh lệch kỳ hạn đối với nguồn vốn đáo hạn dưới một năm”.

VIS Rating được Bộ Tài chính Việt Nam cấp giấy phép đại lý xếp hạng tín nhiệm vào tháng 9 năm 2023. Là đơn vị hợp tác với Moody (tổ chức xếp hạng tín nhiệm uy tín nhất thế giới), và một số tổ chức khác do hiệp hội Thị trường trái phiếu Việt Nam (VBMA) khởi xướng. VIS Rating cung cấp dịch vụ xếp hạng tín nhiệm độc lập, tốt nhất cho các tổ chức phát hành doanh nghiệp trong nước tại Việt Nam.

Có thể bạn quan tâm