Kinh tế

COVID làm thay đổi “khẩu vị” M&A: Doanh nghiệp cần cẩn trọng những gì?

Thị trường sau các đợt khủng hoảng ảnh hưởng trực tiếp lên nền kinh tế bao giờ cũng tạo ra cơ hội cho những doanh nghiệp... đang nhiều tiền.

LTS: Thị trường M&A sẽ tiếp tục biến đổi và những phương pháp định giá thị trường được xây dựng từ các mô hình quen thuộc có thể sẽ không còn phù hợp. Các dự báo của các ngành kinh tế và lĩnh vực kinh doanh khác nhau cũng sẽ có những đặc điểm và phương hướng đặc thù cho thị trường này.

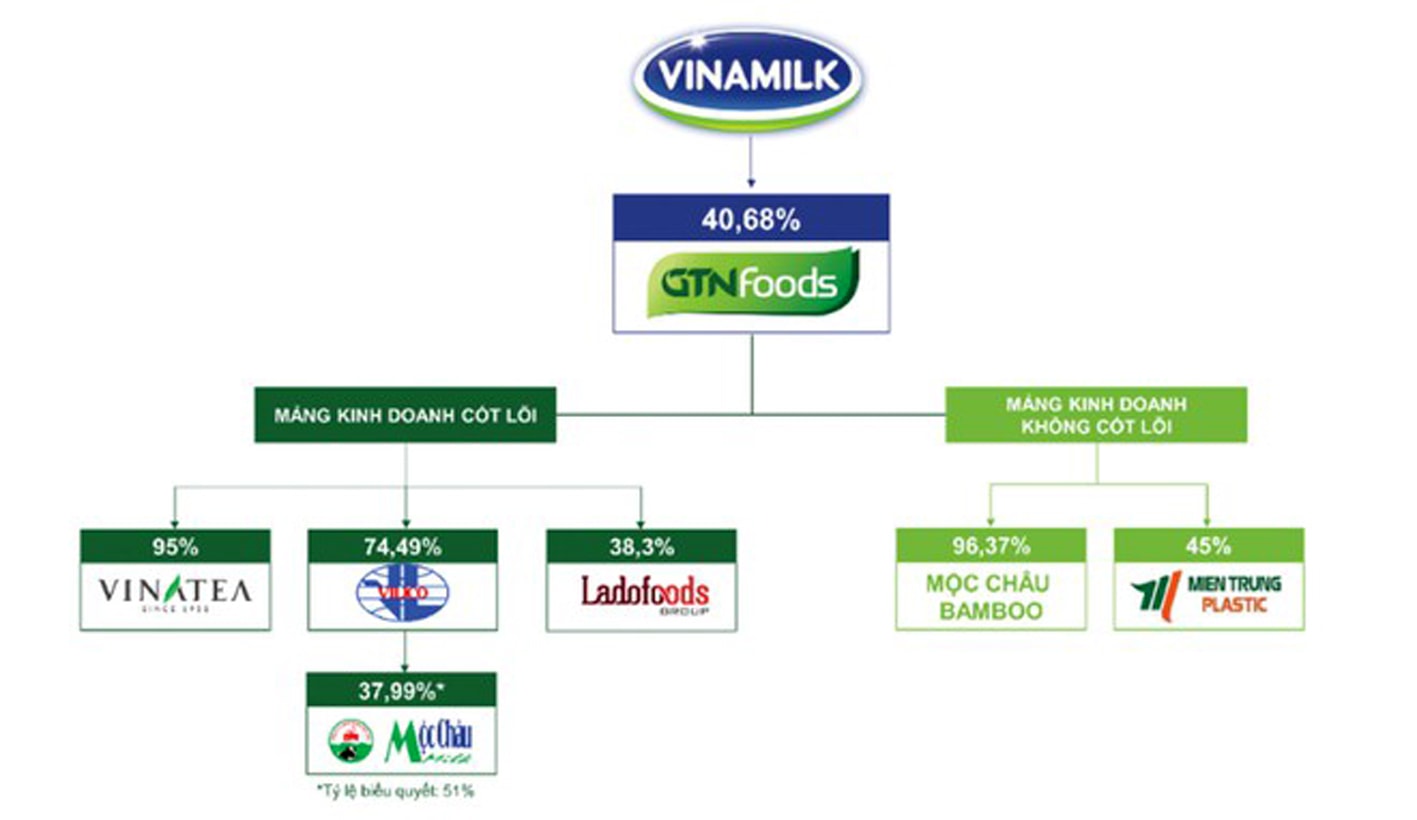

Vinamilk và GTN mất nhiều thời gian để đưa ra hướng phát triển chung. Sơ đồ: Cấu trúc tập đoàn GTN

Thực tế, nếu xét về số liệu thống kê, việc trong 5 tháng đầu năm, các nhà đầu tư nước ngoài đã chi 2,99 tỷ USD để thực hiện các hoạt động góp vốn, mua cổ phần ở Việt Nam chưa phải là điều đáng lo ngại, bởi con số này chỉ bằng 39,1% so với cùng kỳ năm ngoái. Việc sụt giảm này phần lớn là do 5 tháng qua, có rất ít thương vụ có giá trị lớn.

Tuy nhiên, số lượt góp vốn, mua cổ phần lại lên tới 3.528 lượt, tăng 11,6% so với cùng kỳ. Và có lẽ, đây mới là điều khiến nhiều người quan tâm. Con số này đã khẳng định rằng, bất chấp kinh tế đang khó khăn bởi Covid-19, xu hướng nhà đầu tư nước ngoài thực hiện các giao dịch góp vốn, mua cổ phần vẫn tăng nhanh. Rõ ràng hoạt động M&A khá nhiều, đặc thù của M&A lần này là các nhà đầu tư muốn thực hiện M&A với doanh nghiệp trong nước.

Với bản chất như vậy, M&A có 2 dạng: mua những doanh nghiệp chưa niêm yết và mua những doanh nghiệp đang niêm yết, thậm chí mua những doanh nghiệp có nguy cơ bị hủy niêm yết. Tuy nhiên, hoạt động M&A trong thời điểm này doanh nghiệp cần lưu ý:

Thứ nhất, hai bên có cùng chiến lược trong hoạt động kinh doanh hiện tại hay không. Nếu một doanh nghiệp đang làm trong ngành điện lại mua lại một doanh nghiệp làm việc trong lĩnh vực thực phẩm thì không liên quan, như vậy không cùng chiến lược.

Thứ hai, cần quan tâm đối tác muốn sở hữu mình là ai? Trong lịch sử đã có trường hợp doanh nghiệp bị thâu tóm có giá trị tài sản rất tốt nhưng bên thâu tóm đã định giá lại doanh nghiệp sau M&A, đẩy mức định giá của doanh nghiệp lên, thậm chí tìm cách rút ruột doanh nghiệp. Khi đó, đối tác khác vào mua xong sẽ thấy doanh nghiệp không còn giá trị tài sản nên rất nguy hiểm. Do đó, bản thân doanh nghiệp cần phải thẩm định rõ đối tác đang muốn thâu tóm mình, uy tín ra sao, thương hiệu trên thị trường, kế hoạch tài chính, và đặc biệt nếu có tổ chức kiểm toán lớn như trong Big Four kiểm toán doanh nghiệp thì mức độ yên tâm cao hơn.

Thứ ba, quan tâm mức định giá doanh nghiệp ra sao. Kỳ vọng trong tương lai doanh nghiệp sẽ tăng trưởng ra sao nhưng bản thân doanh nghiệp được mua cũng phải biết mức giá trị của mình là bao nhiêu và sau đó hai bên sẽ đi đến một thương thỏa. Đơn cử VinaCapital đã rót vào Việt Nam khoảng 1,8 tỷ USD cho các danh mục đầu tư của mình. VinaCapital lúc đó bắt đầu quan tâm đến lĩnh vực thực phẩm, tuy nhiên đại diện quỹ thừa nhận chưa có nhiều công ty đạt đến quy mô như Ba Huân để hấp dẫn nhà đầu tư. Và sau khoản đầu tư trị giá 32,5 triệu USD, VinaCapital đã dừng đầu tư vào Ba Huân.

Thứ tư, tránh trường hợp các doanh nghiệp được mua lại sau khi niêm yết, đối tác mua thoái cổ phần tại doanh nghiệp dẫn đến cần phải có quy định điều kiện trong thỏa thuận giữa hai bên, quy định sau khi niêm yết nếu bán lại doanh nghiệp phải trả lại cổ phần trước đó cho doanh nghiệp được mua lại. Đề phòng trường hợp hai bên không cùng chiến lược kinh doanh, dẫn đến một số rủi ro trong tương lai. Trường hợp này đã xảy ra gần đây giữa thương vụ của Vinamilk và GTNfoods, trước đó một số lượng lớn cổ đông GTN phản đối việc Vinamilk mua lại cổ phiếu của GTN. Sau đó, mất nhiều thời gian để hai bên ngồi cùng nhau đưa ra hướng phát triển chung cho GTN.

Thứ năm, gần đây rất nhiều lời chào đầu tư của nhà đầu tư Trung Quốc tới doanh nghiệp Việt Nam. Rõ ràng không phải bất cứ doanh nghiệp Trung Quốc nào cũng tiêu cực nhưng phải lưu ý đối với những ngành nghề kinh doanh có điều kiện, về mặt quản lý cần giám sát các ngành nghề kinh doanh có điều kiện. Rõ ràng các ngành nghề kinh doanh có điều kiện rất nhạy cảm, cần phải thẩm định kỹ những đối tác chiến lược, những đối tác muốn sở hữu doanh nghiệp.

Các nhà đầu tư có nguồn vốn vững chắc vẫn lựa chọn thời điểm này để tìm mua các tài sản đang bị áp lực nợ, hoặc những tài sản tại vị trí đắc địa trước đây không có nhu cầu chuyển nhượng, nhưng giờ do cần huy động nguồn tiền mà được đưa ra chào bán.

Bà Hoàng Nguyệt Minh, Phó giám đốc, Bộ phận Tư vấn Đầu tư Savills Hà Nội

Có thể bạn quan tâm

M&A bất động sản mùa dịch (KỲ II): Cú sốc mang tên "vốn"

08:00, 07/08/2020

M&A bất động sản mùa dịch (KỲ I): Xuất hiện “cá mập” tỷ đô

06:25, 04/08/2020

Thấy gì từ cách Việt Nam kiểm soát giao dịch M&A?

06:00, 20/07/2020

Được - mất với M&A: (Bài 3) Thời cơ là hữu hạn

06:00, 27/06/2020

Làn sóng M&A: Ổ nào cho “đại bàng”?

11:30, 26/06/2020